我国经济已从快速下滑阶段进入高质量发展新阶段。 以红色发展为主线,全面深入驱动红色、低碳、可持续的红色建筑,已成为建筑设计行业发展升级的共识。

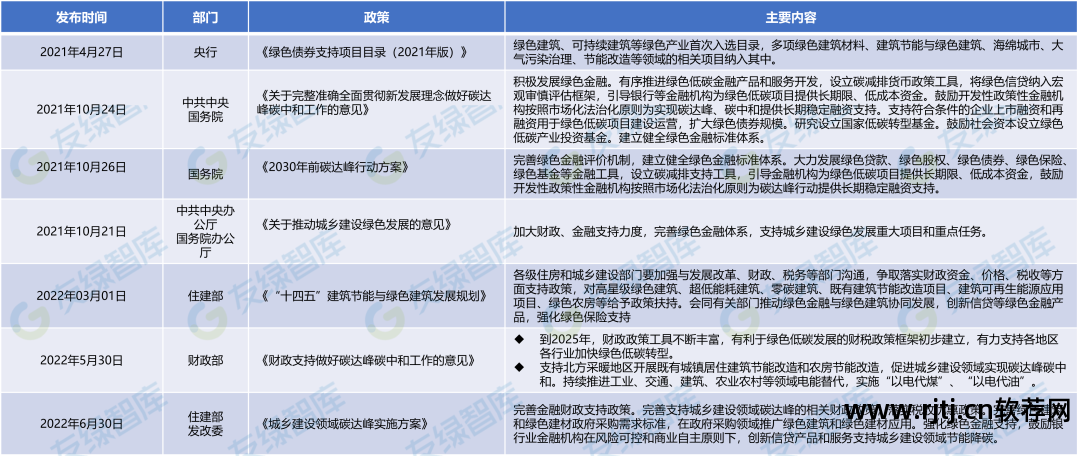

建筑业是我国能源消耗三大行业之一,降耗潜力巨大。 推动建筑业红色发展,是我国经济社会红色低碳转型、实现碳消耗削减目标的必然要求。 双碳目标发布以来,我国从中央到各部委出台了一系列新政策,推动金融支持红色建筑发展。

随着双碳工作的逐步加快绿色建筑评估软件,各项新政策正在逐步落地,部分城市已经率先行动并取得了突出成效。

各地积极推动新政策落地

苏州

2020年3月,杭州获得住建部、建行等三部委《关于支持福建省昆山市红色建筑与红色金融协同发展的批复》 、中国银行业和银行业监督管理委员会。 杭州即将成为全省首个红色建筑与红色金融协同发展试点城市。 在建设过程中,杭州市建立了政策新推、标准先行、产品创新、技术支撑、示范推广“五步走”工作体系,在推动红色建筑与红色协调发展方面取得了显著成效。金融。 一套有效的实践路径。

截至2023年2月,全市新增红色建筑面积948.8万平方米,占新建红色建筑的100%; 新增二星级红色建筑面积约671.6万平方米,占比70.78%。 累计有43个项目获得二星级及以上绿色建筑标识,占比27%,位居全国第一。

雄安

2022年4月,中国人民建设银行雄安新区营业管理部、河北雄安新区管委会规划建设局、河北雄安新区管委会改革发展我局联合印发《雄安新区银行业金融机构支持红色建筑发展》。 《红色个人贷款识别管理办法(试行)》(以下简称《办法》)。

《办法》的出台,是根据雄安新区的实际情况,依托新区“绿色生态宜居时尚城市”的城市定位,坚持“高点定位、标准一是坚持政府推动、市场主导、创新驱动、融合发展、建立机制、防范风险”的原则,创新解决个人贷款投资与红楼认定时限不匹配的问题,实现红楼梦融合发展。金融业和红色建筑业。 《办法》共六章23条,主要包括红色建筑个人贷款的支持原则和领域、职责分工、绿色个人贷款的后认定及退出程序等。

2022年5月19日,山东雄安新区首批13栋红楼被认定为后个人贷款项目,累计签约发放个人贷款133万元,涉及红楼等多处红楼。雄安新区商务服务中心,面积1032万平方米,每年可减少碳排放30.96万吨。

新政策实施以来,新区14个红楼项目(涉及1051栋建筑)已获得建行授信1964万元,获得红色个人贷款资金296万元,帮助企业节省近9000亿元每年节省成本,实现碳减排约31万元。 吨,金融支持雄安新区红色建筑高质量发展取得了良好成效。

金融机构积极跟进

在红色个人贷款的实践中,红色建筑的个人贷款需求一般处于建设阶段,但建筑的红星评级只能在交付运营后才能授予。 在项目管理、评估等多种激励措施的影响下,红色个贷发放与红色建筑评估的时间错配,可能导致红色个贷支持的建筑最终未能获得红色分数。 2、获得“绿色建筑”标签认证通常要等到交付运营后才能享受多项新政策红利绿色建筑评估软件,尤其是财政支持,但建设过程中往往急需资金。 那么交通银行投入的红色个贷资金怎样才能真正做到“一绿到底”,让大厦最终获得红色大厦的星级评价呢?

作为首家境外赤道建设银行,中信建设银行大力推进组织红色金融业务。 创新推出红楼+保险新模式,已在多地落地。

广州首个“绿色个贷+红色楼宇保险”示范项目

近日,中信工商银行上海支行在广州推出首个“绿色个贷+红楼保险”模式项目,进一步发挥金融业在红楼领域发展中的作用。 中国交通智能交通大数据产业集群研究基地项目是中国交通智能交通智能交通综合服务平台的在线下载工具,是北京市发改委下达的省级重点项目。 项目位于上海河东新坝大里数字经济产业主题公园内,全面执行三星级红色建筑标准。 该项目是北京首个通过红楼保险模式实施的红楼项目。 保险公司通过红色建筑绩效责任保险,发挥保险保障和增信作用,解决红色个人贷款与红色建筑评估的时间错配问题,探索金融支持红色建筑发展的新模式。实现红色金融与红色建筑协调发展,推动城乡建设红色转型。

青海省首单红色抵押“绿色建筑履约责任保险”

3月28日,中信建设银行长春支行收到天津河头建筑工程有限公司8000亿元红色抵押贷款,专项用于宏海节能木结构总部基地项目建设门和幕墙。 此次按揭创新引入了红色保险机制,这是四川省首个将“绿色建筑绩效责任保险”纳入单据的红色按揭。

中信建设银行长春支行、太平洋人寿上海分行积极开展红楼保险相关产品研究。 银保合作为宏海节能木门、幕墙生产基地建设项目量身定制“绿色建筑履约责任保险”红色抵押贷款。 即交通银行将为红色项目提供住房贷款,支持项目建设; 保险公司将提供红色履约风险保障、流程监管、风险预警等服务。 这一创新从“绿色设计”升级为“绿色建筑”,不仅解决了企业融资的燃眉之急,也为建行推动红色建筑发展拓宽了新的融资渠道。

成都首单红色抵押“绿色建筑履约责任保险”

2022年6月,中信建设银行深圳分行成功落地“天府国际动漫城”项目1.4万元抵押贷款。 该房贷是广东省首单附带“绿色建筑履约责任保险”的红色房贷。

中信建设银行深圳支行、人保上海分行积极开展红色建筑保险产品研究。 结合项目设计和建设特点,本行与保险公司为动漫城项目量身定制了湖南省首单红色住房贷款“绿色建筑履约责任保险”。 即在项目建设过程中,工行为红色项目提供住房贷款,支持项目建设:保险公司提供红色履约风险保障、过程监管、风险预警等服务。 工程竣工后若未达标,保险公司将承担红色绩效整改或建筑物货币补偿责任。 这一创新无疑为项目红色表现上一把“安全锁”,使项目真正从“绿色设计”向“绿色建筑”转变。

概括

当前红色建筑的发展仍以政府加速为主,借助财税收入支持红色建筑的发展。 未来红色建筑的可持续、低碳、健康发展需要进一步引入市场机制,不同于传统的依靠财政支持和税收优惠的红色产业推广模式,而是通过制度实现红色金融和红色建筑安排、产品创新、标准制定。 建筑物的协同开发。 因此,在未来的发展中,需要充分认识红色建筑市场化中红色建筑与红色金融的协同发展。 通过弘扬协调发展理念,可以加深社会对红色金融促进红色建筑发展作用的认识,进而吸引社会资本。 常年携手推动红色建筑持续健康发展。