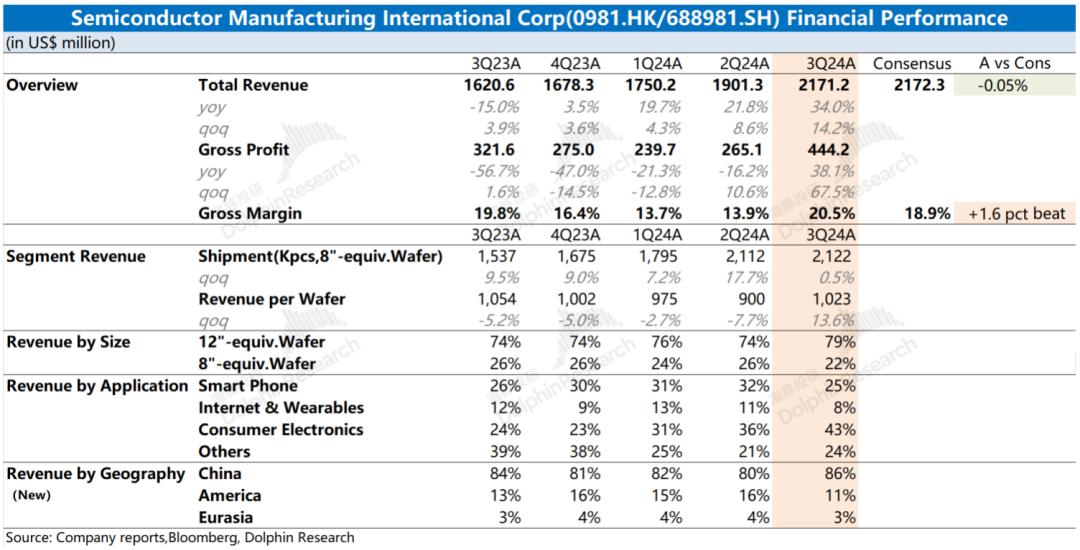

北京时间2024年11月7日晚间香港股市收盘后,中芯国际(0981.HK/688981.SH)发布了2024年第三季度财务报告(截至2024年9月)。要点如下:

1、整体表现:毛利率再次超出预期。中芯国际本季度实现营收21.71亿美元,环比增长14.2%,符合指引范围(环比增长13-15%),也符合市场预期(21.72亿美元)。公司本季度毛利率为20.5%,略超指导区间上限(18-20%),好于市场一致预期(18.9%)。公司本季度营收和毛利率的增长主要得益于晶圆产品均价的上涨。

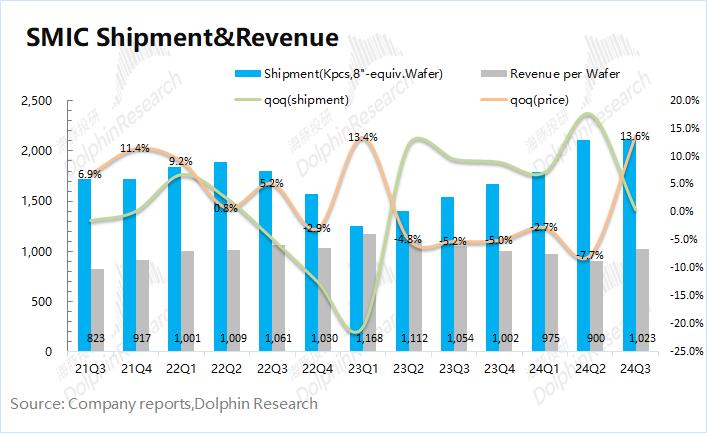

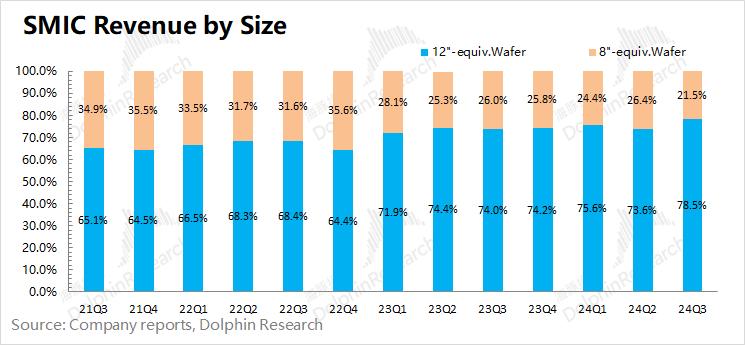

2、仔细看三个核心指标:营收、毛利率和产能利用率。营收方面,通过量价分离,中芯国际本季度营收增长主要由产品均价带动,出货量较上季度小幅增长。这主要是由于公司本季度12英寸晶圆出货量大幅增长,结构性带动了产品均价的上涨。本季度该公司产品出货量环比增长+0.5%,而产品平均价格环比增长13.6%。

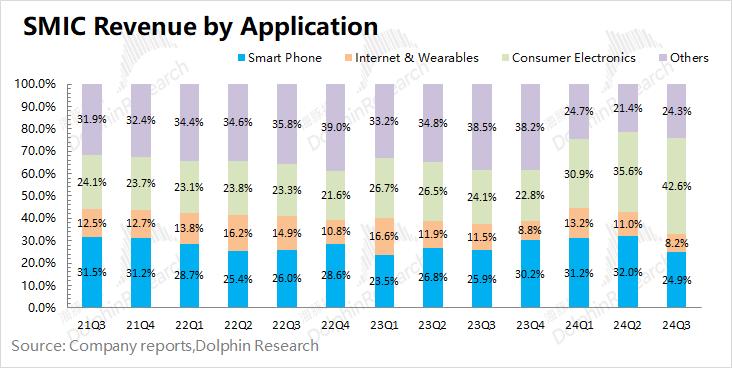

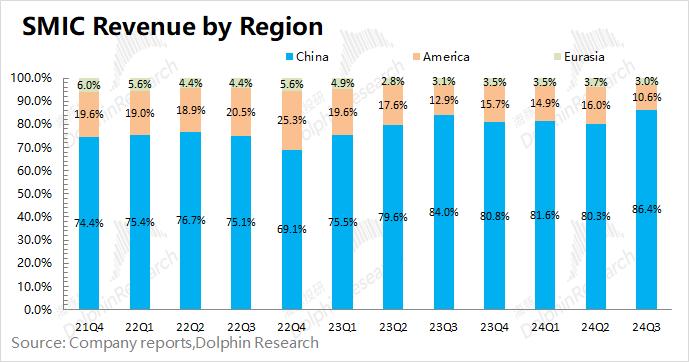

3、业务进展:消费电子是增长的主要来源。本季度公司消费电子业务占比43%,是公司第一大营收来源,主要由于相关产业链客户补充库存需求增加。本季度该公司来自中国的营收再创新高,达到86%。综合来看,国内消费电子客户是公司本季度增长的主要动力,公司仍受益于本土化需求的增加。

4、下一季度指引:中芯国际预计2024年第四季度营收环比增长0-2%,对应21.7-22.1亿美元,略好于市场共识(21.3亿美元);毛利率为18-20%,符合市场预期(18.97%)。

海豚先生总体看法:中芯国际的财报总体还可以。

从季度数据来看,公司营收符合预期,毛利率超出市场预期。业绩增长主要来自均价的提升。其中,出货量环比增长+0.5%,产品平均价格环比增长13.6%。在12英寸产品出货比例提升的带动下,本季度公司整体毛利率实现了结构性提升。

从公司下游出货结构来看,手机业务环比小幅下滑,而消费电子是公司本季度增幅最大的业务。从高通披露的物联网业务来看,消费电子品类部分产品目前正处于产业链补库存阶段。芯片国产化持续推进,本季度公司在中国的营收份额进一步提升至86%。

对于下一季度的指引,Dolphin先生认为还是比较令人满意的。由于第四季度通常不是公司的出货旺季,因此收入略有增长。受折旧摊销等成本压力,毛利率仍维持在20%左右的水平。

至于市场较为关注的资本支出,该公司本季度回落至11.79亿美元,同比/环比下降约40%。西方国家出口限制的增加在一定程度上影响了公司本季度的资本支出(例如荷兰政府自9月份起增加了对部分ASML DUV产品的限制)。

库存状况持续改善,产能利用率恢复至90%,公司业绩逐步好转。虽然折旧及摊销仍处于较高水平,但随着公司产能利用率和产量增加,相关成本将不断被摊薄,将进一步利好毛利率的恢复。总体来看,虽然半导体周期尚未完全恢复,但在本土化需求的推动下,公司经营状况已逐渐改善。您可以通过公司电话持续关注公司中国消费电子和智能手机领域的持续复苏、政府对本土AI芯片的支持以及公司先进节点的开发情况。

虽然公司业绩正在逐步好转,但目前的股价已经包含了一些预期。尽管公司明年仍将增长接近30%,但其目前市值已大致达到2025年预期业绩25-30倍的PE。要进一步打开增长空间,政策、公司管理或运营仍将继续需要带来比预期更多的亮点。

下面详细分析

01 核心指标看中芯国际:营收、毛利率、产能利用率

核心指标1:收入端

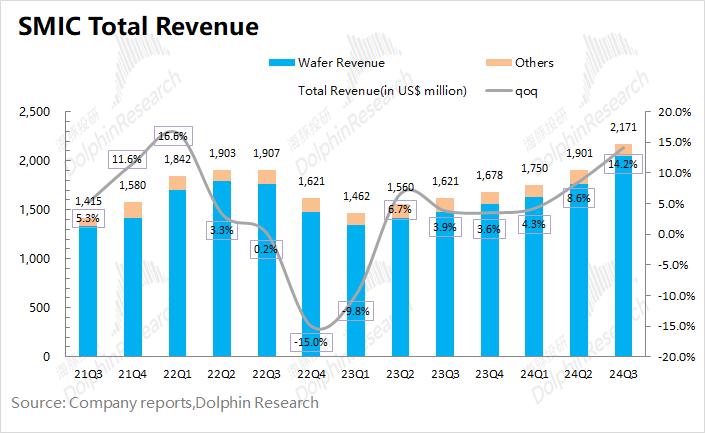

2024年第三季度,中芯国际实现营收21.7亿美元,环比增长14.2%,符合指引范围(环比增长13-15%)。该公司本季度出货量较上季度小幅增长,而价格较上季度有明显改善。

从量价来看,中芯国际本季度营收增长的主要影响因素为:

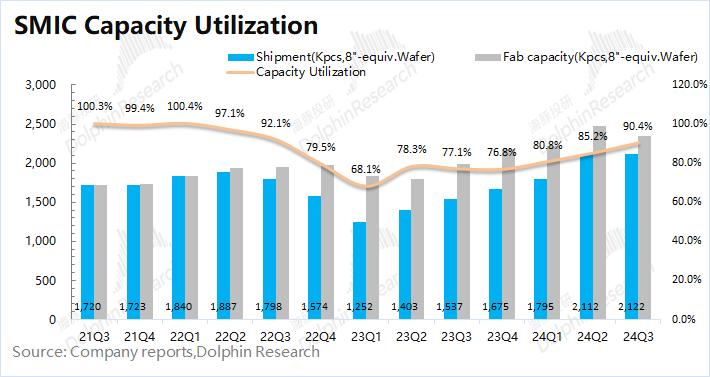

1)从出货量来看,中芯国际本季度晶圆出货量(8英寸当量)达到212.2万片,环比增长0.5%;

2)价格方面,中芯国际本季度单片晶圆营收(折合8英寸)为1023美元,环比增长13.6%。

从量价分割来看,本季度营收端有所回升,主要得益于产品均价的上涨,而公司产品的出货量仅小幅增长。

随着下游客户加大采购力度,公司本季度业绩明显好转。本季度产品均价回升主要是由于12英寸产品出货量增加,结构性推高了公司产品均价。此外,该公司本季度资本支出回落至11.8亿美元,环比下降47%。海豚先生认为,这部分也是受到西方国家出口限制力度加大的影响。

展望2024年第四季度,中芯国际给出季度指引,营收环比增长0-2%,对应2.17-22.1亿美元,略好于市场一致预期(21.3亿美元)。第四季度通常不是公司的出货旺季,因此指导值较上一季度略有增加是可以接受的。

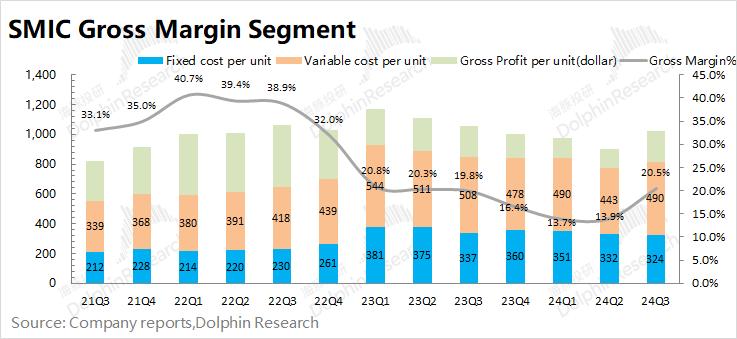

核心指标2:毛利率

中芯国际2024年第三季度毛利率为20.5%,环比增长6.6%,好于市场一致预期(18.9%),略超指导区间上限(18-20 %)。

拆分公司成本结构,分析中芯国际本季度毛利率变化的原因:

每晶圆毛利润=每晶圆收入-每晶圆固定成本-每晶圆可变成本

1)单片晶圆收入:中芯国际本季度单片晶圆收入(折合8英寸)为1023美元,较上季度增加123美元/片。

2)单件固定成本(折旧及摊销):本季度单件固定成本(折合8英寸)为324美元,较上季度减少9美元/件。

3)单件可变成本(其他制造费用):本季度单件可变成本(相当于8英寸)为490美元,比上季度增加48美元/件。

4)单芯片毛利润:中芯国际本季度单芯片毛利润(折合8英寸)为209美元,较上季度增加84美元/片。

通过成本分摊发现,公司本季度毛利率增长主要来自于产品均价的上涨。此外,受出货量增加的规模效应影响,本季度公司单位固定成本(折旧及摊销)有所下降。尽管12英寸晶圆占比增加,单位可变成本增加,但公司本季度最终还是看到了单芯片毛利润的大幅增长。海豚认为,随着公司出货量的增加,部分成本项目将不断被摊薄,这将对公司的毛利率产生积极影响。

展望2024年第四季度,中芯国际继续给出毛利率18-20%的季度指引,符合市场预期(18.97%)。当前半导体行业尚未完全进入景气周期,仍处于复苏阶段,而第四季度本身并不是公司的出货旺季。尽管公司的折旧及摊销仍处于较高水平,但随着公司出货量的大幅增加,将有助于稀释公司固定成本等项目的单位成本,从而带动公司毛利率提升。

核心指标3:产能利用率

产能利用率指标不仅反映了中芯国际的季度经营情况,也反映了整个晶圆制造行业的景气趋势。在半导体相对低迷时期,关注产能利用率指标有助于把握公司及行业的供需变化。

2024年第三季度,中芯国际产能利用率为90.4%。本季度公司产能利用率持续回升,但尚未恢复全面生产。海豚君认为,虽然手机、PC等整体市场需求仍较为疲软,但公司部分客户仍需做好产业链库存的准备和补充。公司目前产能利用率已恢复至90%,表明半导体行业整体供需关系正在改善。

02 从商业角度看中芯国际

看完三大核心指标后,海豚先生就和大家全面回顾一下中芯国际的季度业务:

各类下游市场

本季度,中芯国际智能手机业务营收占比为24.9%。虽然占比有所下降,但季度营收仍处于5亿美元的较高水平。海豚君认为,上季度部分企业提前补充库存,但本季度对手机客户的出货量有所下降。本季度消费电子业务占比持续提升至42.6%,成为公司第一大营收来源,主要得益于产业链补货、补充库存的需求(结合高通IoT业务的高增长)。

该公司过去曾对其他业务进行细分,电脑和平板电脑业务占比16.4%,工业和汽车业务占比较低,为7.9%。计算机和平板电脑业务有所回升,而工业和汽车业务则保持稳定。

考虑到下游各业务的表现,公司本季度营收增长主要由消费电子、电脑和平板业务推动。

每个晶圆尺寸

从2022年第一季度开始,中芯国际将不再披露各工艺节点的营收占比。其仅披露了8英寸和12英寸晶圆的营收占比,无法详细看到各节点的营收变化。

本季度中芯国际12英寸晶圆营收占比再创新高,达到78.5%。具体来看,从两种尺寸占比以及公司营收来看,中芯国际本季度12英寸芯片营收环比增长21.8%,而8英寸芯片营收环比下降7%。总体而言,当前半导体市场(消费电子产品)对12英寸芯片的需求较为旺盛,而对8英寸芯片的需求则相对较弱。在12英寸晶圆出货带动下,公司产品均价和毛利率进一步提升。

按地区分布

中芯国际重新调整了地区收入分配口径,由原来的“北美/中国大陆及香港/欧洲和亚洲”调整为目前的“中国/美国/欧亚大陆”。由于口径调整,数据略有差异。

从本季度各地区营收来看,中国本季度营收占比再创新高,达到86.4%。国内市场是公司的核心收入来源。受益于国内客户对消费电子产品和12英寸芯片的需求,公司本季度业绩大幅提升。本地化需求仍然是公司的重要驱动力。

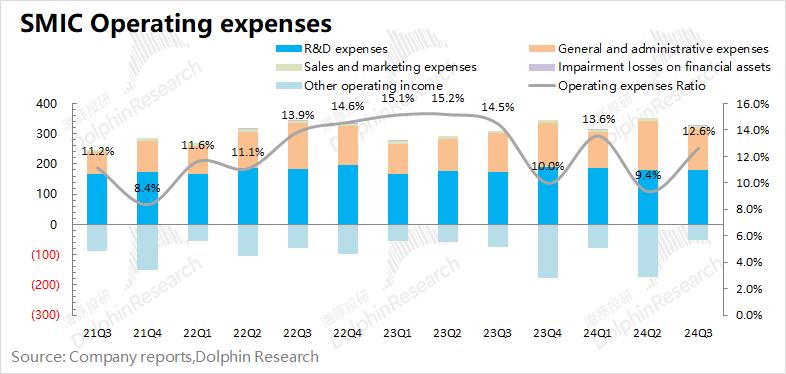

03 运营数据看中芯国际运营支出:政府收入减少

从营业费用来看,中芯国际本季度营业费用为2.74亿美元,有所回升,主要是本季度其他营业收入减少所致。

按本季度运营费用细分,研发费用为1.79亿美元,一般及管理费用为1.36亿美元,销售和营销费用为1000万美元。一般及行政费用减少主要是由于第三季度工厂开办费用减少。此外,其他营业收入的减少还受到本季度政府性基金收入减少的影响。

经营指标:经营状况持续改善

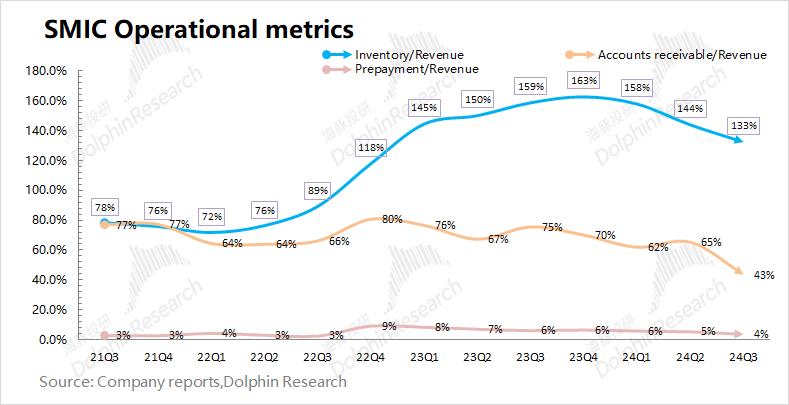

从经营指标来看,我们主要观察公司的存货和应收账款情况:

①中芯国际本季度库存28.77亿美元,环比增长5%;

②中芯国际本季度应收账款为9.39亿美元,环比下降24%。

③从资产负债表中存货、应收账款和收入的关系来看,本季度存货/收入和应收账款/收入分别为132.5%和43.2%。从经营指标来看,中芯国际库存率持续下降。库存压力的减轻将有利于公司毛利率的恢复。

结合公司的库存和产能利用率数据,我们基本可以看出公司的经营趋势。当2022年底库存/收入超过100%并持续上升时,公司大幅降低了产能利用率。随着下游客户需求回暖,库存也开始减少,公司产能利用率逐步提高。目前库存率已下降至130%左右,公司产能利用率提高至90%左右。

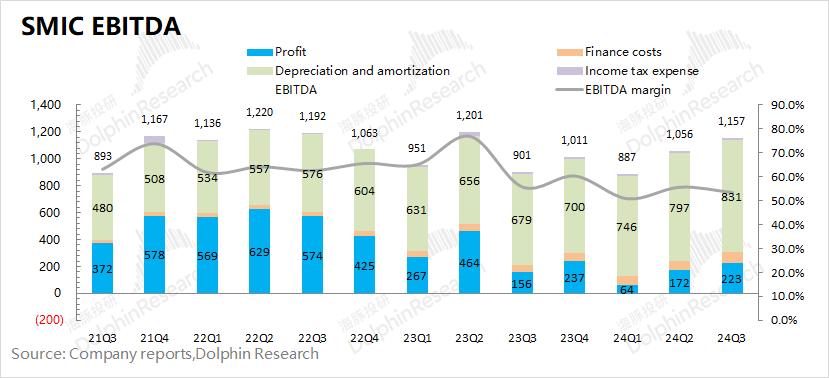

EBITDA指标:持续复苏

从EBITDA来看,中芯国际本季度息税折旧摊销前利润为11.57亿美元,持续回升。

单独看指标,中芯国际的息税折旧摊销前利润主要来自于营业利润和折旧摊销的释放。计算本季度利润率(未计利息、税项、折旧及摊销前)后,仍为53.3%。由于公司制造业的重资产性质,公司利润大部分被折旧摊销侵蚀。

本文来自微信公众号,作者:海豚君,36氪经授权发布。