来源 |作者 | 聚美丽文静

一些行业的竞争格局和变化,可以从每年双11的美妆榜单和数据中窥见一斑。

白色品牌已经失宠,几乎从榜单上消失。品牌在天猫、抖音等狂欢;

国际品牌占据大部分席位。天猫双11美妆品类前10名中,国货仅占2席;

日妆排名有所提升,SK-II重新进入天猫美妆前10,排名第8,CPB Skin Key排名第11;

韩妆再也没有回到鼎盛时期,几乎从榜单上消失了。 THE WHOO 成为唯一引起轰动并快速逼近前十名的韩国彩妆品牌。

日本化妆品的回潮,让韩国化妆品在中国市场越来越落寞。从近几年的财报中我们也可以看到,爱茉莉太平洋、LG生活保健等韩国知名化妆品集团的业绩单上难报好消息。

从他们的共同特点来看,他们几乎集体遭遇了中国的衰落,开始转战欧美市场。当然,继上述THE WHOO之后,也有品牌将目光聚焦于中国的电商渠道,试图摆脱在华业绩的低迷。

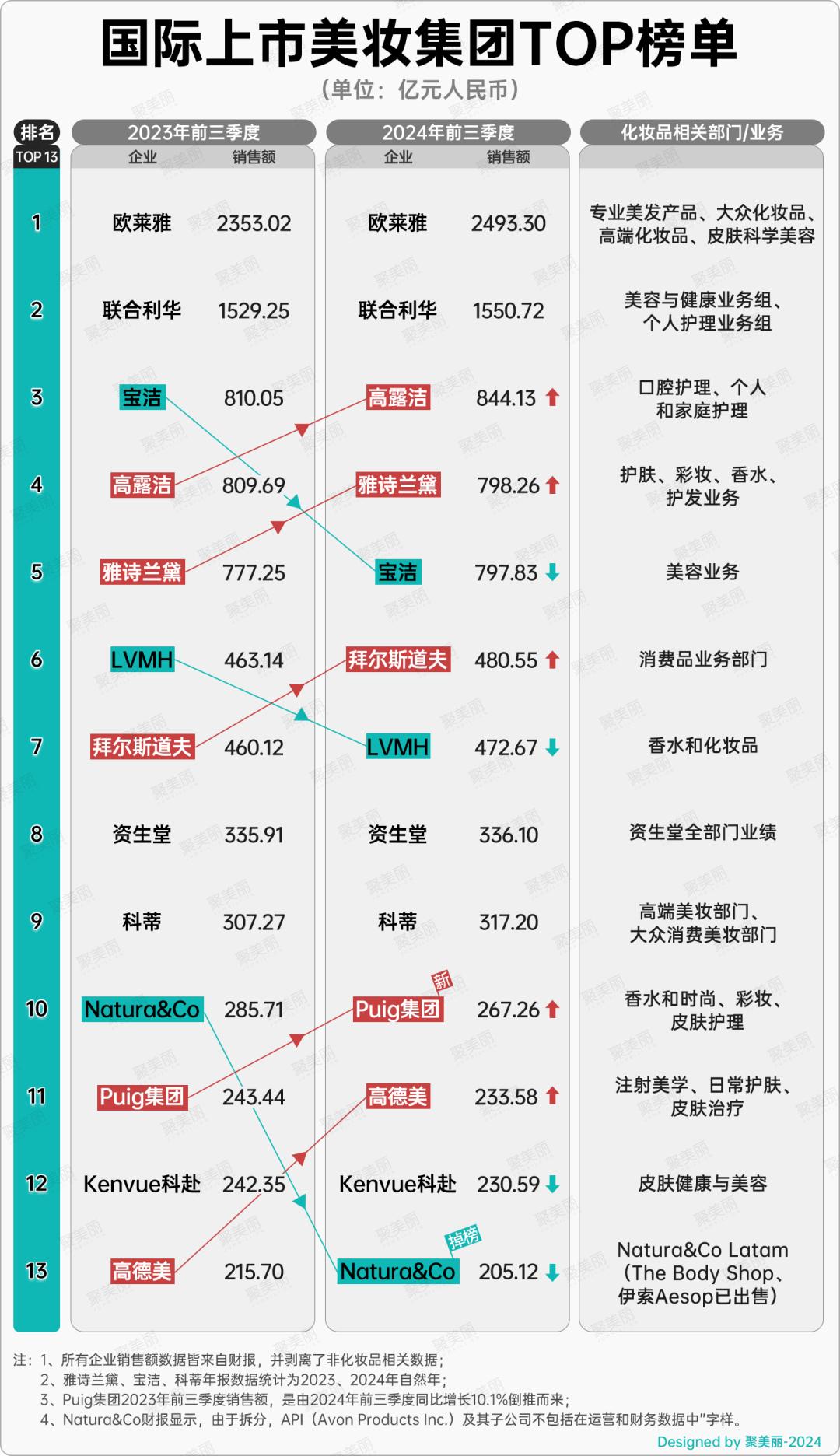

另一方面,从全球市场来看,聚美丽此前整理了全球各大美妆集团发布的三季报,名单中也没有韩国化妆品企业。

可以看到,西班牙香水巨头普伊格集团成为最后一位上榜TOP10成员,前三季度销售额折合人民币267.26亿元,而LG生活保健则位列韩国化妆品第三名——季度营业收入,剔除饮料业务,前三季度营收总计37886亿韩元(约合人民币194.73亿元),比TOP榜第10位的Puig集团落后约73亿元人民币。

那么,榜单上几乎绝迹的韩妆现在在中国的真实情况是怎样的呢?企业本身想如何处理这个问题?在中国不景气后,韩国化妆品转战北美怎么了?带着这些问题,聚美丽整理了已发布三季度财报的六家韩国化妆品企业的数据。或许我们可以窥见一些答案。

韩妆有复苏迹象吗?

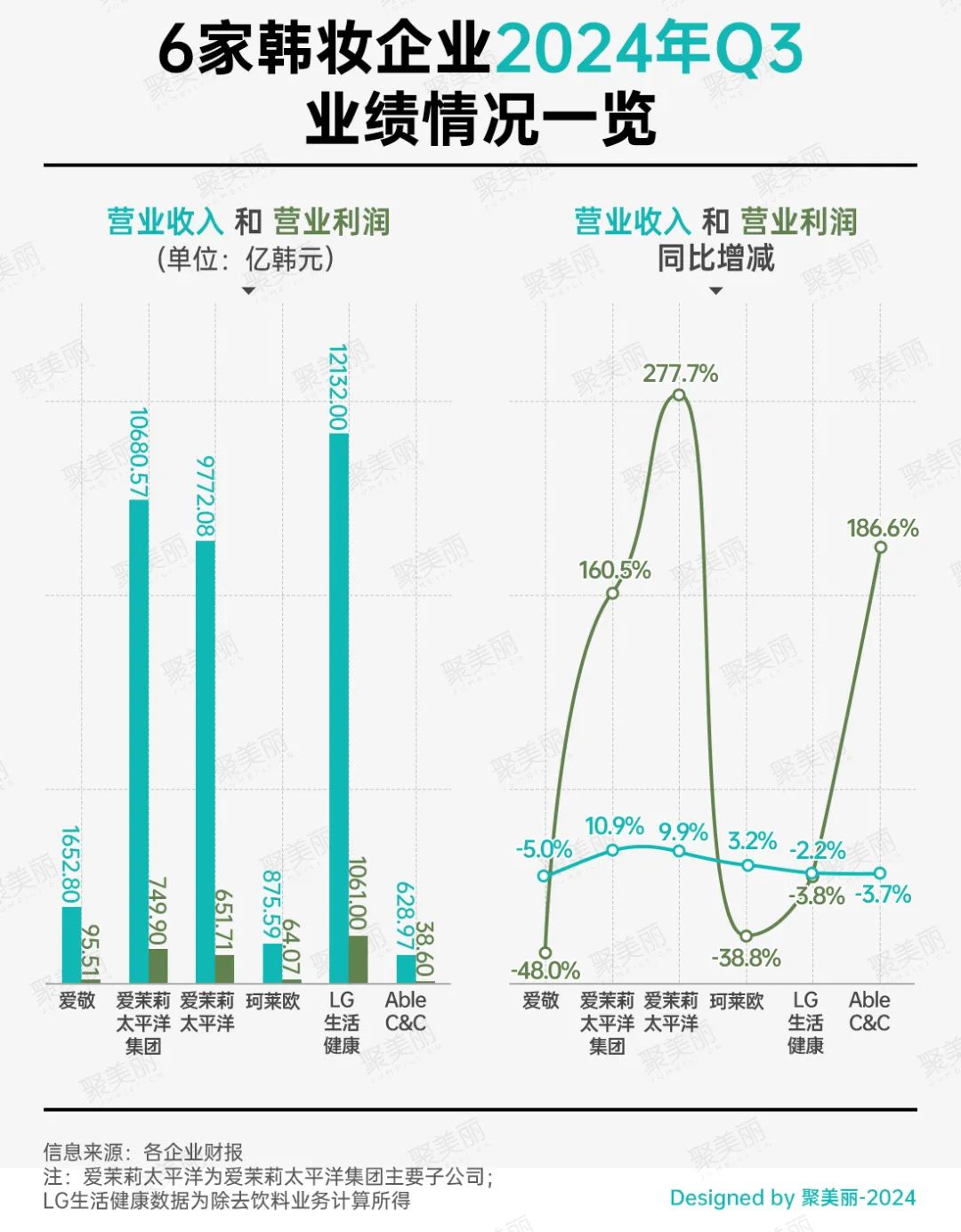

据聚美丽不完全统计,已发布财报的韩国化妆品上市前十名企业中,LG生活健康今年前三季度营收排名第一,其次是爱茉莉太平洋集团和爱茉莉太平洋(后者为子公司)。前者)。公司)分别排名TOP2和TOP3,其中TOP10为米商母公司Able C&C。

按企业类型分,本次榜单上下游化妆品企业包括韩国科玛、科丝美诗、YONWOO烟雨,分别排名TOP4、TOP5、TOP9。

根据LG生活保健、爱茉莉太平洋、爱茉莉太平洋集团、爱敬、Keleo、Able C&C这六家韩国化妆品企业目前公布的财报,第三季度营业收入和营业利润均同比下降。四分之一。 3 栋房屋。

具体来说,第三季度,爱敬和LG生活健康(不含饮料业务)利润双双下滑,营业利润较去年同期分别下降48%和3.8%。

对于利润双降,爱敬集团在新闻稿中表示:“在中国,由于消费环境恶化,增长放缓,但通过推出本土化产品、与知名网红合作等积极营销活动,性能有所改善。”

LG生活保健表示:“整体销售额下降主要是由于免税店行业放缓以及海外业务效率的影响。”

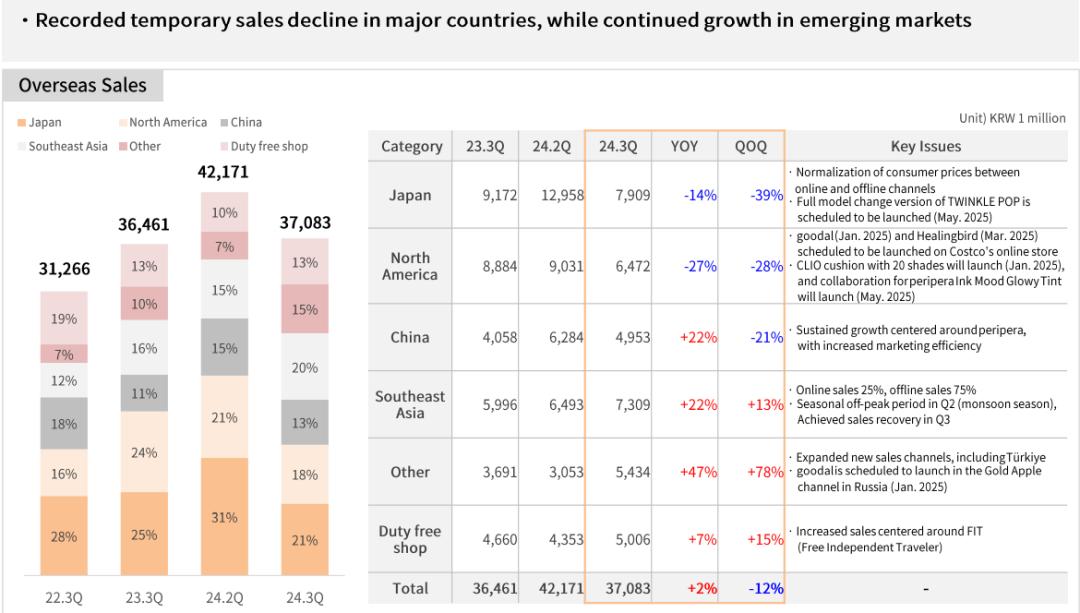

此外,虽然科乐欧营收较上年增长3.2%,但营业利润却同比下降38.8%。不过,科乐欧在财报中并未透露具体原因。其仅表示“主要国家销量暂时下滑,新兴市场持续下滑”。增加。”

从披露的财报来看,海外市场除日本、北美外,其他地区Q3营业收入同比增长。

△来源:科力财报

相反,Mishang母公司Able C&C第三季度销售额下降3.7%,但营业利润较去年同期增长186.6%。

综上所述,爱茉莉太平洋集团及其主要子公司爱茉莉太平洋成为上述六家企业中唯一一家第三季度利润实现双倍增长的韩国化妆品企业,本季度营业利润同比均实现三位数增长,分别为160.5%、277.7%。

拉长时间线,从今年前三季度各家公司的业绩表现来看,Keleo也可以归为利润双倍增长。营业收入同比增长13.4%,营业利润同比增长10.2%,但增幅不及爱茉莉太平洋集团和爱茉莉太平洋。

纵观整个2024年前三季度,爱茉莉太平洋集团营业利润同比增长39.4%。

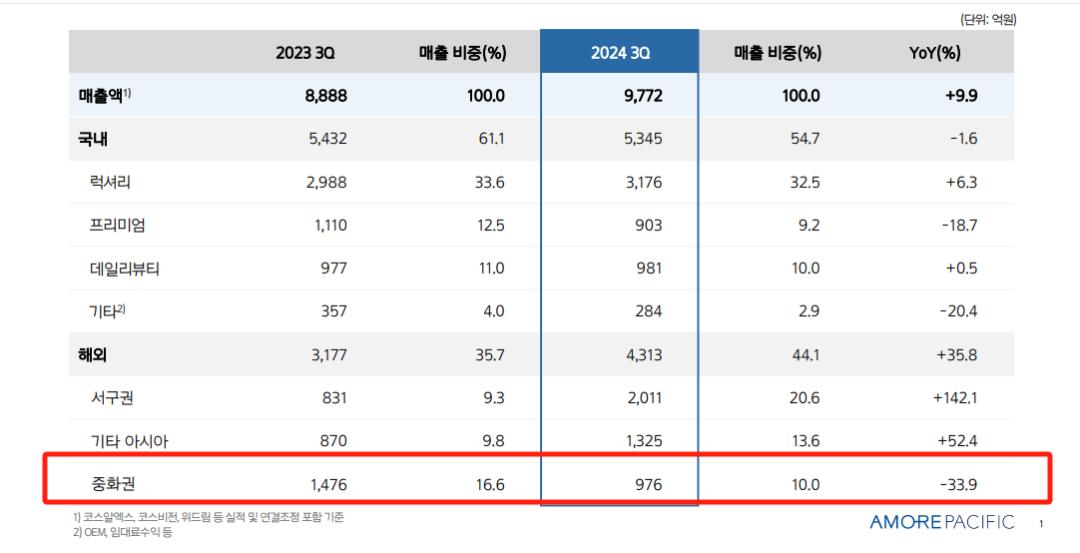

对于上述业绩,爱茉莉太平洋表示:“国内(韩国)销售额较上年下降1.6%,海外销售额增长35.8%。包括COSRX在内的旗下品牌在西方国家和其他国家的销售额增长强劲”亚洲地区”。

不过,上述提到的其他亚洲地区中,似乎并没有包括中国市场。

△资料来源:爱茉莉太平洋财报

从爱茉莉太平洋财报来看,大中华区销售额从2023年Q3的1476亿韩元(约合人民币7.57亿元)下降至2024年Q3的976亿韩元(约合人民币5.01亿元),同比下降33.9%;销售额占比从2023年第三季度的16.6%下降至2024年第三季度的10%。

相反,除大中华区以外的其他海外市场销售额同比增长。爱茉莉太平洋在财报中写道:“美洲销售额增长108%,欧洲、中东和非洲销售额增长339%;在亚洲其他地区,销售额增长得益于各大品牌的均衡表现以及COSRX 合并的影响增加了 52%。”

在大中华区,爱茉莉太平洋表示:“受主要电商渠道交易结构变化和线下门店精细化影响,大中华区整体销售额下降,业务结构改善导致赤字扩大。”

韩妆卷土重来?灾难!

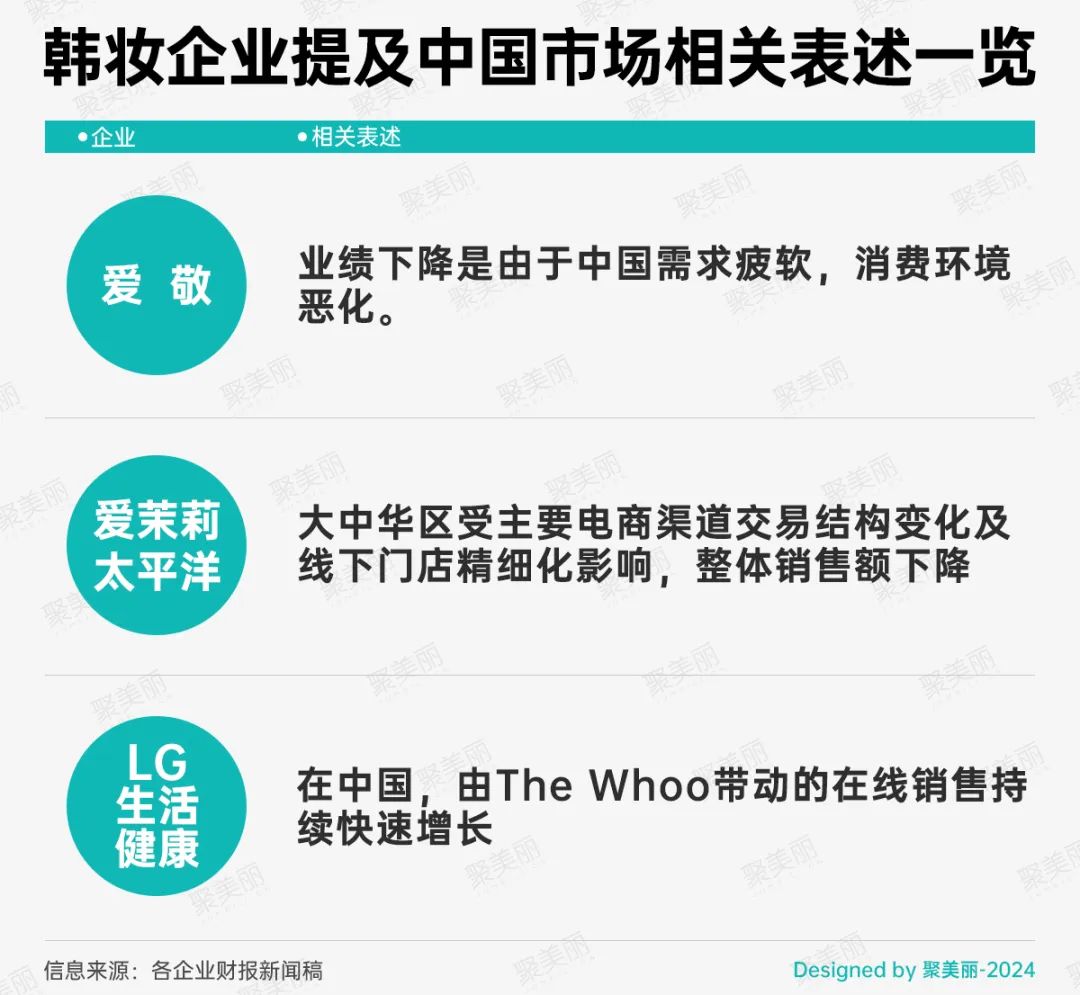

值得注意的是,爱茉莉太平洋并不是唯一一家在财报中表示财务业绩受到大中华区影响的韩国化妆品公司。

不过,从公布财报的韩国化妆品企业对中国市场的提及来看,中国市场对韩国化妆品企业的影响并不总是负面的。

例如,LG生活健康在三季度报告中表示,按地区划分,中国地区销售额增长12.1%,达到1539亿韩元(约合人民币7.9亿元)。

其还在财报中披露:“在中国,THE WHOO品牌带动的线上销售持续增长。与上季度一样,营销投入有所扩大,但随着海外利润改善的效果体现,营业利润大幅增长” ”。

此外,虽然Keleou在财报中没有明确提及中国市场对销售的影响,但他表示中国市场:“围绕peripera(品牌)持续增长,营销效率提升。”

而且从之前的图表中也可以看出,中国的业绩同比增长了22%,达到49.53亿韩元(约合人民币2500万元),但从环比来看,较Q2下降了21%。

因此,如果一定要定义当今韩国化妆品在中国市场的表现,冰与火似乎更合适。

-韩妆普遍被忽视?

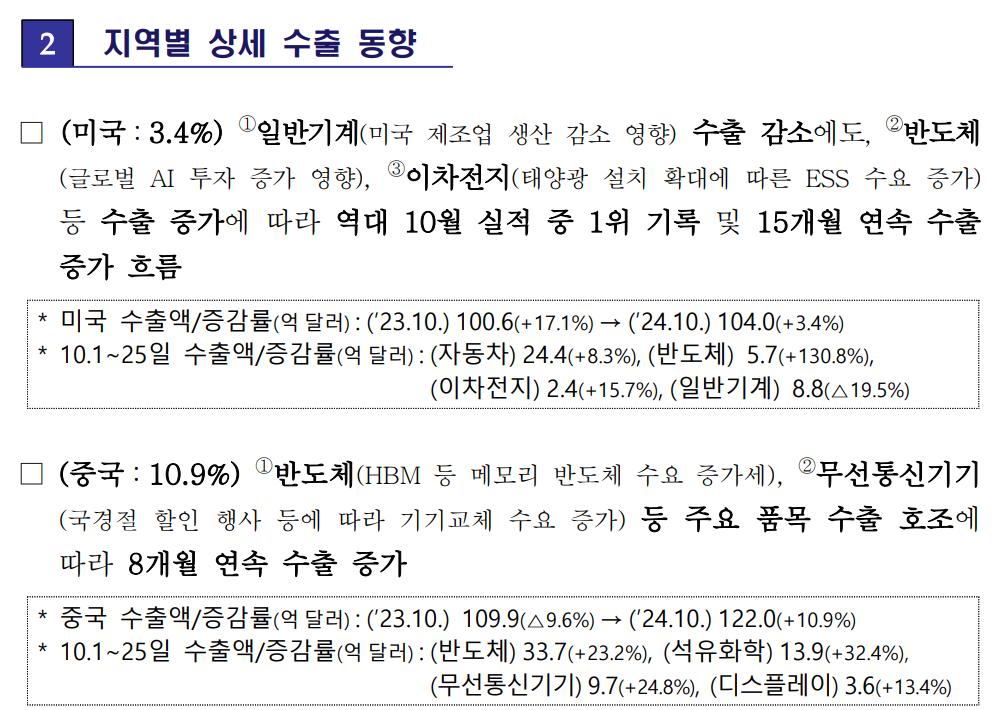

从进出口数据来看,根据韩国产业通商资源部发布的10月进出口趋势,2024年10月韩国化妆品出口额同比增长36%,达到10.37亿美元(约合人民币74.91亿元); 1-10月化妆品累计出口额84.22亿美元(约合人民币609.85亿元)。仅截至10月份的出口额就几乎赶上了去年84.65亿美元(约合人民币611.52亿元)的出口额。

相比之下,海关总署公布的2024年10月全国重点进口商品货值表中,1-10月美容化妆品及盥洗用品合计货值981.7亿元,累计进口货值同比下降9.0%。与去年同期相比。

△来源:海关总署

但从海关总署公布的2024年10月主要国家(地区)进出口商品总值表可以看出,今年1-10月我国自韩国进口总额为10.5441亿元,较去年同期累计增长13.8%。 %。

其中,韩国化妆品进口到中国的数量不详。不过,聚美丽记者从韩国国家工商总局发布的《10月进出口走势》中得到了一些线索。

文件称,2024年10月,韩国对华出口创今年以来纪录,半导体、无线通信设备等主要品项出口有所改善。不过,其并未提及化妆品对华出口的相关数据。

△资料来源:韩国国家工商行政管理局

因此,从这个角度来看,韩国化妆品对华出口似乎并不乐观。

此外,据韩国海关总署贸易统计,今年1-5月,韩国化妆品对华出口额为10.33亿美元(约合人民币74.80亿元),占韩国化妆品出口总额的25.6%。不过,与去年同期相比,韩国化妆品对华出口同比下降14.1%。相反,对美国和日本的出口分别增长65.4%和24.1%。

此外,韩国食品药品安全部10月11日披露的数据显示,第三季度,韩国化妆品对华出口同比仍在下滑,同比下降9.1%。

拉长时间线我们可以发现,韩国化妆品在中国的遇冷似乎是在疫情开始之后才出现的。韩国产业通商资源部此前也曾报告过疫情对韩国化妆品出口可能造成的影响。其中,最直观的影响就是多家韩国化妆品品牌宣布退出中国市场/关闭部分中国市场渠道。

具体来说,平价彩妆品牌Etude House于2021年正式宣布关闭中国大陆所有线下门店;同属母公司的悦诗风吟(Innisfree)也被传因2022年销售业绩不佳,在中国市场出现大规模“扰乱”,将撤店。 2023年底,韩国面膜品牌春雨爸爸食谱宣布停止在中国市场的运营;韩国化妆品品牌Skin Care因中国市场表现不佳而频频撤出多家百货商店。

要知道悦诗风吟这个大众平价韩妆品牌,5年时间开设了400家直营店,进入中国60个城市。品牌会员突破1000万,销售额突破40亿元。当时,它甚至被称为中国第一家单一品牌店。

此外,在韩国,也有不少国际美妆公司宣布退出。其中,据外媒报道,LVMH集团旗下护肤品牌Fresh近期被传将撤出韩国百货商店门店,但品牌产品仍可在免税店销售网点购买。

同属LVMH集团旗下的全球高端美妆零售商丝芙兰也于今年3月宣布分阶段退出韩国市场。当时据《华夏时报》报道,退出的原因可能是韩国表现不佳,持续亏损。

此外,从WWD整理的2023年全球美容企业TOP100来看,韩国化妆品企业仅有LG生活保健和爱茉莉太平洋集团两家上榜,排名TOP18和TOP19。

WWD 在名单中还表示:“韩国 LG 生活保健和爱茉莉太平洋集团尽管努力重新调整商业模式并减少对中国消费者的依赖,但仍在苦苦挣扎。”

近年来,日用化妆品不再有的传闻甚嚣尘上。多家企业上榜,如资生堂、花王株式会社、高丝、POLA ORBIS HOLDINGS等。其中,资生堂、花王株式会社分别上榜。排名跻身TOP8、TOP15。

从这个角度来看,韩妆的处境似乎更加严峻且不容乐观。

- 争夺豆榜和快榜的位置

从韩妆“流行”的一面来看,毫无疑问,韩流的热度较往年明显下降,但这并不意味着韩流的文化影响力完全消失。因此,在如今的中国化妆品市场上,仍然可以看到韩国化妆品品牌的身影。

只是与韩流时期盛行的悦诗风吟、菲诗小铺等平价品牌不同,韩国高端彩妆品牌在中国更受欢迎,而且这种趋势早些年就已经开始形成。

从数据上看,在韩流还未散去的2019年,根据爱茉莉太平洋和LG生活健康的2019年财报,当年销售额和营业利润均有所增长,但增长的原因是THE WHOO、Su小米、37°、欧惠等高端品牌领跑。在大众化妆品领域,以菲诗小铺为例,2017年单品牌店销售净利润同比下降88.4%,甚至在2018年彻底告别中国市场(目前已返回)。

如今,从刚刚过去的双11榜单来看,可以看出2024年的双11,以THE WHOO为代表的一批韩国彩妆品牌也在中国电商渠道发力。

具体来说,11月12日,抖音、天猫、快手三大平台相继公布了今年双11美妆品牌榜单(快手榜单不限于美妆品牌)。除了不在天猫榜单外,THE WHOO也不在天猫榜单。抖音电商双11促销护肤品牌榜和快手品牌交易TOP榜分别位居TOP5和TOP1;飞瓜数据发布的快手电商美容护肤品牌排行榜中,苏米37°位列TOP12。因此,只看单一平台的情况有点狭隘。

值得注意的是,回顾几年前的天猫双11榜单,THE WHOO从2019年到2021年连续三年跻身天猫双11 TOP10,继2019年首次跻身TOP8后, 2020年和2021年均排名TOP4,天猫双11 TOP10榜单中不会有THE WHOO。

其次,从天猫平台来看,虽然此次TOP20榜单中没有出现韩国化妆品品牌,但在桃田超级主播李佳琪的直播间中也出现过。据了解。 10月31日的李佳琦美容节上,LG生活健康旗下品牌THE WHOO和CNP出现在李佳琦的直播间。其中,WHOO的后味丹光耀活肤PRO水乳套装显示销量为3W+,CNP的先派毛孔清洁黑头鼻贴导出的链接显示销量为80000+。

值得注意的是,快手超级主播辛巴还出售天气丸套装。据电商头条报道,《辛巴》复播首日,天气药套装销售额突破14亿元。这款产品盒装线下专柜售价为2080元,在辛巴直播间只需1360元即可拿到,而且还有不少小样赠送。

同一套产品出现在李佳琦双11美妆节上,售价1480元。各种优惠操作叠加,辛巴直播间“天气丹”套餐销量突破100万套。而这或许就是THE WHOO一举夺得快手TOP1的原因。

因此,虽然韩国化妆品在中国市场出现了一定程度的下滑,但从上述情况来看,并不是所有韩国化妆品企业都放弃了中国市场。此外,从财报中我们还可以看到当前韩国化妆品企业的一个共同特点:韩国化妆品大多寻求北美、日本等市场的增长。

韩妆集体进攻北美?

由于韩国化妆品在中国整体形势不佳,2023年初,LG生活健康总裁李正爱宣布:“为了避免过度依赖中国市场,集团下一个增长市场将是北美,营销重心将转向北美市场。”

如上所述,韩国各大化妆品企业发布的三季度报告中,也表达了对北美和日本市场的担忧。

爱敬:将重点关注北美、日本等战略国家;

爱茉莉太平洋集团:大力培育美国、日本、英国、印度等全球基础市场,增长潜力巨大;

Keleo:通过从中国到非中国的快速转型,增强盈利能力;

Able C&C:专注于瞄准海外市场以实现可持续增长,特别是欧洲、中东和日本市场。

事实上,韩国化妆品企业在北美、日本等市场寻找新的增长点并非没有道理。

英国消费者研究公司Kantar今年年初在一份报告中分析称:“韩国化妆品进入美国的主要购买者是年龄在18岁至24岁、35岁至49岁之间收入水平较高的西班牙人” . 和亚洲人,韩国化妆品品牌拥有西班牙裔购买力。”

成功开拓北美市场的彩妆护肤品牌CHiKiYA创始人林莉在此前接受聚美丽采访时表示:“北美市场比东南亚市场更广、更大,而且有更多机会。”

“我看到日韩品牌在北美的传播速度非常快,尤其是韩国品牌,比如悦诗风吟。疫情期间,中国很多门店都关门了,但在北美市场却全面铺开。”林立补充道。

此外,从韩国主要化妆品公司在北美市场、日本等地的营收数据来看,爱茉莉太平洋透露,其海外业务在西方世界表现良好,美洲销售额增长108%,欧洲、中东和非洲。增长339%。

此外,Keleo表示,截至2023年,从构成Keleo海外销售的国家来看,日本占比最高,占24%,其次是北美,占21%,仅中国和东南亚占15%。

Able C&C在财报中提到:欧洲和中东地区较去年同期大幅增长,分别达到61.3%和171%。在日本,本地化销售额较去年同期增长8.2%。

不难看出,北美、日本等海外市场成为韩国化妆品企业淘金的新战场。近年来,我们也能看到不少韩国化妆品企业在北美和日本市场的布局。一般来说,收购当地有影响力的品牌、借助线上电商平台、进入当地线下零售渠道三种方式。 。

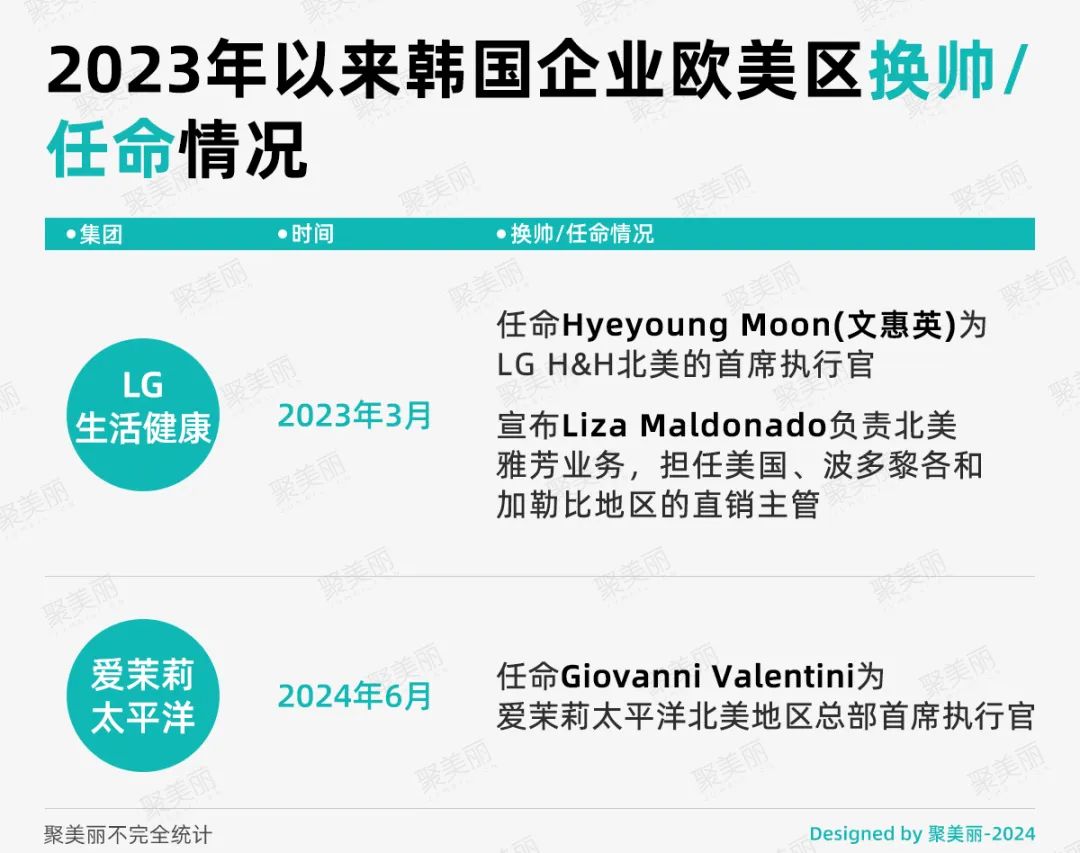

此外,作为韩国化妆品近年来重要的战略市场,欧美韩国化妆品企业频繁更换经理。

今年6月,爱茉莉太平洋集团宣布任命Giovanni Valentini为其北美总部首席执行官。该任命于6月1日生效。

值得注意的是,据Beautyury报道,在加入爱茉莉太平洋集团之前,乔瓦尼·瓦伦蒂尼曾就职于兰蔻美国公司,并担任欧莱雅集团高端护肤品部门法国美容品牌总经理。此前,他还曾就职于阿玛尼美妆、科颜氏和联合利华,堪称高端美容领域的资深人士。

上述韩妆企业在北美的收购、管理层变动等一系列布局,进一步印证了韩妆集体进攻北美寻求新增量的现状。然而,结果如何,能否继续提供增量增量?一切还需要时间和市场验证。

结论

不可否认,在韩流盛行的那些年,韩妆确实成为了中国市场一支不可小觑的力量。当时韩流如火如荼,国内消费者还没有完全悟性,所以韩国化妆品也跟风而行。当时,它获得了相当大的市场份额。

但随着电商平台的不断发展和崛起以及新零售全球化趋势的加剧,以及国货在此过程中的崛起,欧美大品牌重新获得了消费者的青睐。此外,由于疫情、韩国限购等叠加因素的影响,韩妆已经在中国逐渐失去人心,走下神坛。

即便如此,韩国化妆品依然不愿放弃中国市场这块蛋糕。 LG生活保健、爱敬等韩国领先化妆品企业也在三季报中表达了对中国市场的战略布局。艾晶表示,正在努力重组在华业务结构,以确保竞争力,在中国市场实现质的增长。当然,它也没有放弃从美国、日本等市场寻求增长。它所说的能否实现取决于中国消费者。

本文来自微信公众号,作者:文静,36氪经授权发布。