金融是产业的催化剂,是快速发展不可或缺的力量。 据说,现代银行业第一家工商银行是日本的巴萨建设银行,成立于1472年。我国古老的借贷业务可以追溯到2000多年前的战国时期。 随着社会的发展,技术创新的力量不断推动产业升级。 现代金融业也从传统的人工风控审批模式向智能风控模式转变。 在这篇文章中,我将回顾一下我在金融科技领域的产品工作,结合人工智能时代的发展脉络,来讲解智能风控。

1、智能风控诞生的起点

近年来软件应用层,金融科技成为社会关注的焦点。 金融与科技的融合创造了新的商业模式、应用、流程和产品,催生了新的客户关系,并对金融机构、金融市场和金融服务形成负面影响。 印象很深。

金融科技的发展离不开底层技术的发展,大数据和人工智能是新一轮科技革命和产业变革的重要驱动力; 他们在金融科技的进程中发挥着不可替代的作用。 在可预见的未来,随着人工智能技术与金融行业的深度融合,用机器替代和超越人类操作和管理的能力将进一步加强,并可能引发一系列变革。

在金融活动中,无论是个人贷款、消费金融; 或者供应链金融、商业保理等模式。 对于金融机构来说,风险控制是关键,偿债能力覆盖风险是重中之重,这也是建行机构健康发展的基石。 金融借贷作为金融机构重要的收入和支出来源,依赖人工风控,存在审批时间长、人工决策难度大、数据分析难度大等问题。 这明显无法满足制度和社会的需求。 这也是让风控从人工走向智能化的主要驱动力。 金融行业智能风控是利用人工智能和大数据技术,结合金融行业风险控制理论和实践,提高企业风险管理效率和质量的新型风险管理技术。 主要利用机器学习、大数据分析、模式识别等技术对金融行业风险进行深度分析,实现风险预测和预警,从而提高企业风险管理水平。

2、智能金融风控平台架构

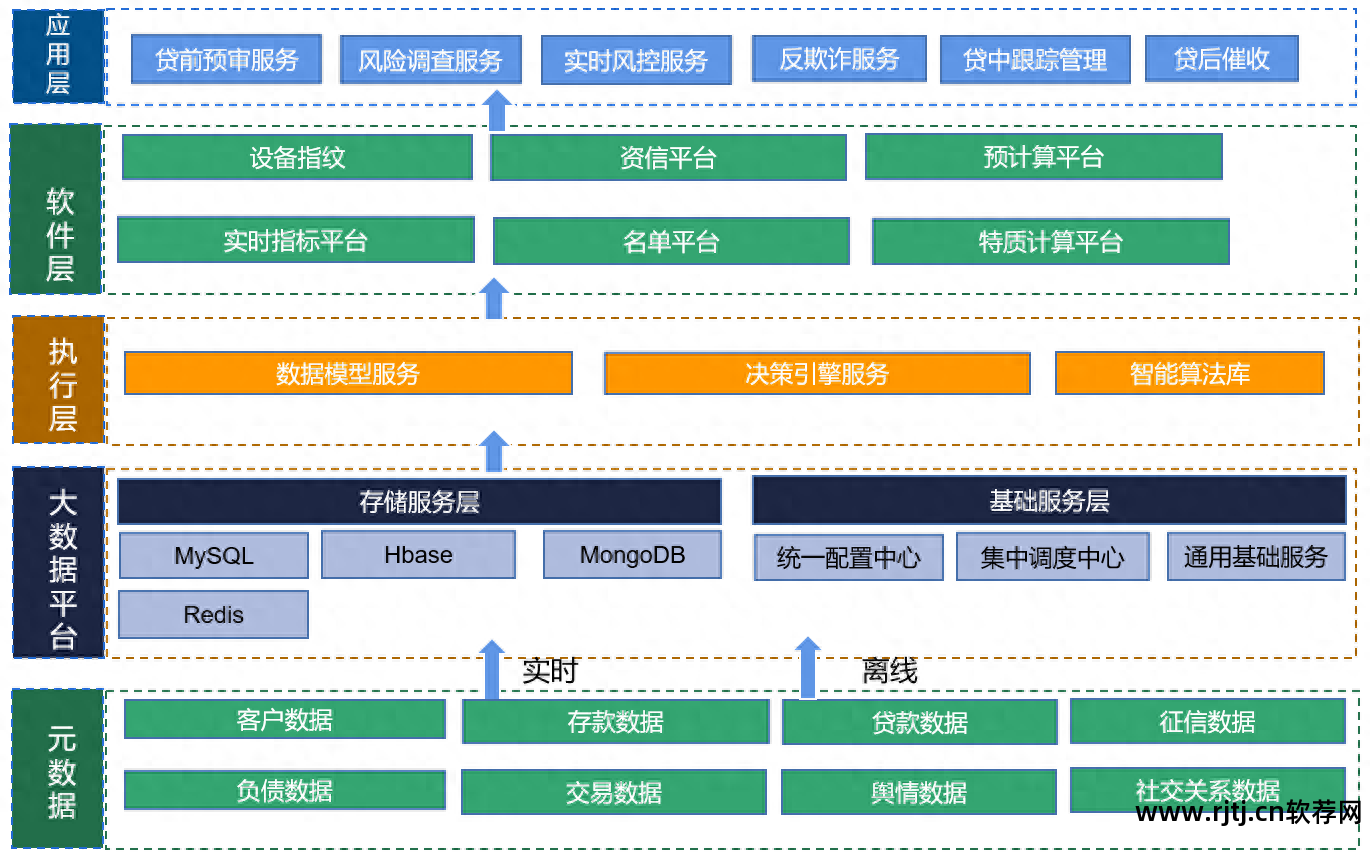

智能金融风控平台架构图

上图是一个典型的智能金融风控平台架构。 可以让您对智能风控的应用场景有一个基本的印象。 整个架构分为五层,分别是元数据层、大数据平台层、执行层、软件层、应用层。 最底层是风控数据源的提取。

3、风控平台要点:元数据

元数据层(数据源):从各种数据源收集用户和资产相关的数据。 整个数据源的获取类型和数据范围通常与金融机构新的风控政策有关。 对于金融机构来说,为了方便业务开展,后端销售部门也会将金融产品包装成客户易于理解的金融产品(一定的借条、一定的消费分期、一定的车位贷、一定的车位贷、彩礼贷)。 然后,针对此类金融产品,准备不同的准入条件(客户信息、抵押品、负债、收入证明等偿债能力证明),并约定贷款还款形式(等额本金、等额本息、利息首先,本金,然后),利率和期数。

对于风控部门来说,为了识别风险、规避风险、减少贷后减值的形成。 准确评估客户的偿付能力是关键。 但客户信用信息的数字化、数据来源的多样化、碎片化仍然是制约风控部门快速决策的制约因素。 这也是后端金融客户总监与风控部门的利益冲突点。 借助科技的力量,我们将风控数据源采集分为内部时间和外部数据。

内部数据:交易数据、用户行为数据、账户数据、设备指纹、信用记录、还款记录、黑名单等。

外部数据:第三方风控、榜单数据库数据、运营商数据、身份信息、社交关系、学习、App操作行为、信用数据。

外部数据通常需要花钱购买。 数据源众多且复杂,但数据或多或少都有用。 在对接第三方数据平台或API厂商时,需要评估数据的价值。 事实上,数据收集也会遇到数据合规和数据隐私问题。 例如,用户社交关系、运营商等数据来源是否合规合法、个人数据的收集是否涉及侵犯用户隐私等。

4、风控平台要点:大数据层

大数据平台:不同的数据源有不同的数据结构和来源方式。 我们需要通过实时或离线的方式收集,并整合到大数据平台中进行统一存储、处理和计算。 大数据平台架构本身已经比较成熟。 在金融大数据的建设中,通常的关键点是实时表现和数据管理。 首先,由于用户申请抵押贷款,需要实时在线审批,因此必须保证估算的效率。 金融数据来源众多,而且数据是脏的。 它需要大量的处理和清洗,并且在数据的使用过程中必须高效、稳定、灵活。

5、风控平台要点:大数据模型算法

执行层:包括风控数据模型服务、决策引擎服务、智能算法库。

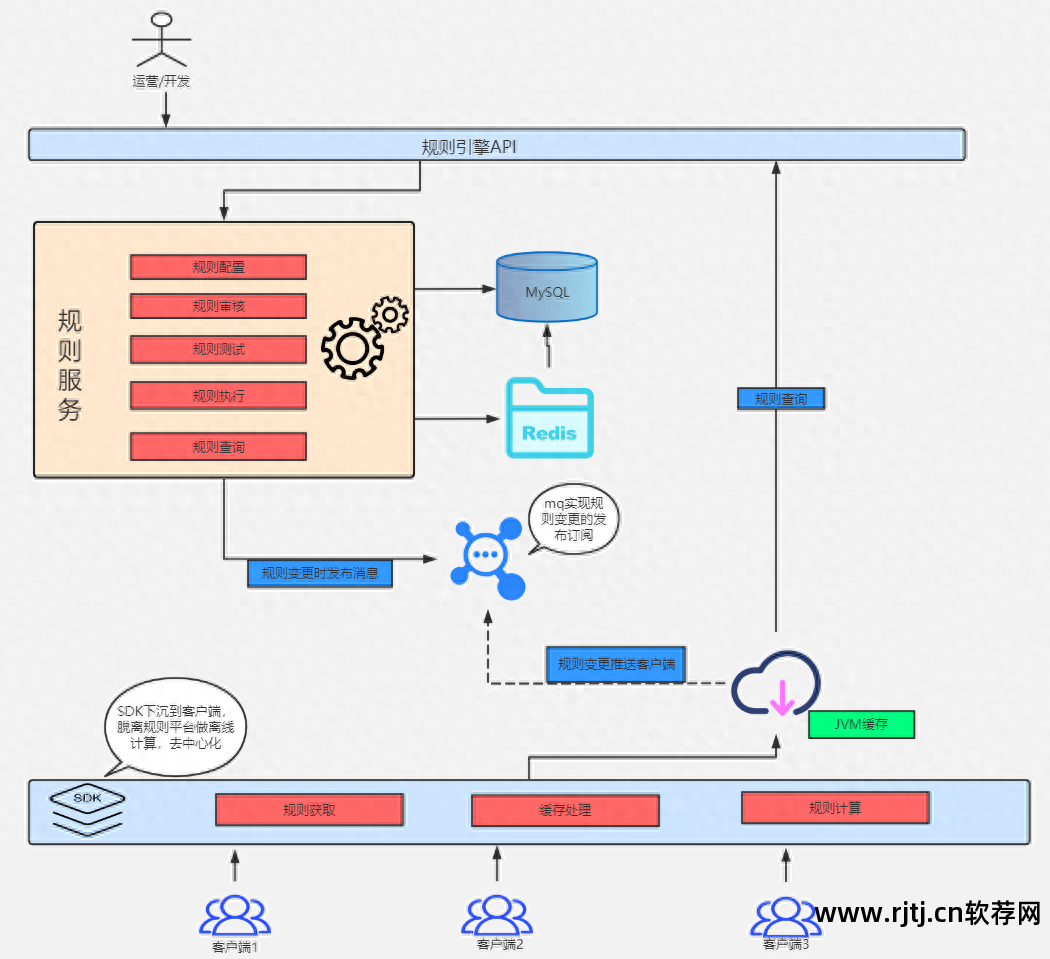

决策引擎:决策引擎是一组产品驱动的模型算法服务。 现有的决策引擎经过开发,已经可以针对不同数量的产品创建不同的规则,进而创建任务进行驱动和调度。 并引入机器学习算法,智能地进行数据处理和监控。 决策引擎底层是应用一些算法,比如决策树、决策森林来匹配数据规则。 商业应用需要引入规则引擎。 市场上有很多开源规则引擎,如Drools、JLisa、QlExpress等,其中Drools是基于Java语言、基于RETE算法实现的开源规则引擎。 例如,在风控审批流程中,某款金融产品的准入条件要求月收入低于2万、未婚、拥有房产。 然后,您可以将上述条件配置为规则来驱动实施决策。

外部规则引擎API服务架构

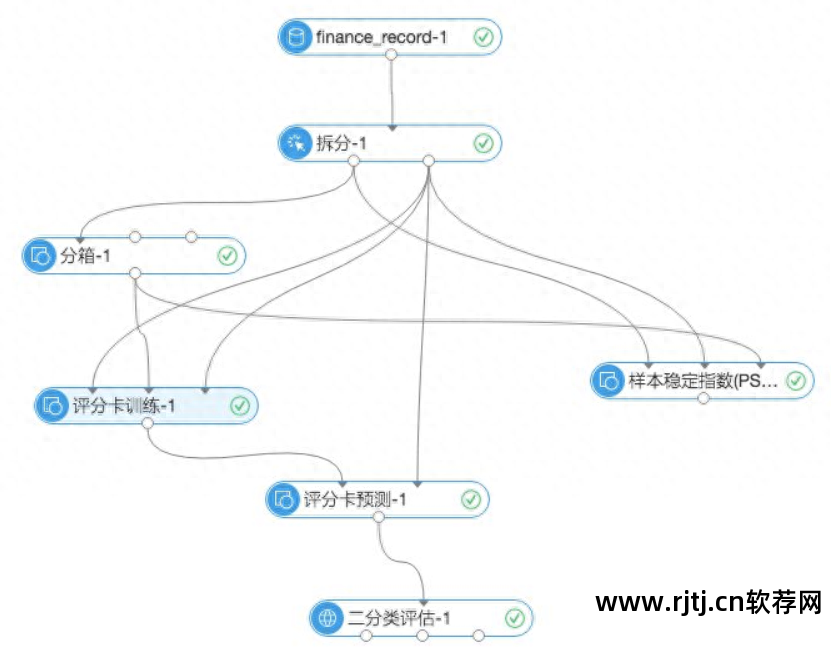

风控模型和算法库:在对金融风控数据进行建模时,会根据不同的数据源和数据结构应用一系列的算法。 例如,当需要数据采样时,将使用随机采样、自举采样和吉布斯采样算法。 针对结构化数据,无监督学习(客户降维、协同过滤、对应分析)、监督学习(逻辑回归、决策树、SVM、Bells)、序列分析(时间序列)、自适应模型(神经网络、深度学习)、优化算法(EM,线性规划)等。对于非结构化数据,会使用文本分析、语义分析、主题分析、圈子分析等算法。 例如,在金融个人贷款风险控制中,常见的记分卡模型的底层算法是逻辑回归(LR)。

财务记分卡模型

六、风控平台应用场景

文章的最后,我们回到应用场景软件应用层,虽然所有的数据、算法、平台都是服务于场景的。 由于风险控制在金融活动中的重要性,金融风险控制需要覆盖贷前、贷中、贷后的整个生命周期。 从用户运营的角度来看,需要覆盖多个阶段。

1、获客阶段,获客渠道往往有多种,比如去某个平台投资获客。 风控需要利用基本规则来筛选客户(比如行业黑名单)。

2、注册阶段收集客户信息,并对活体身份识别进行风控(如人脸验证、防机器人注册)

3、申请阶段,抵押预审、风控准备及注资门槛、反欺诈、基础信用评估(如数据打包、区域储蓄)

4、贷款阶段,监督跟踪客户风险,对客户逾期、客户流失进行预警。

5、贷后阶段、贷款数据、催收管理。