2021年工业软件行业研究报告

作者:本站编辑

2024-02-05 04:57:07

65

从中美映射的视角,我们认为,工业软件领域确实可以诞生大市值的工业软件公司。全球巨头复盘,对指导我们企业战略研究、机构投资方向极为重要。

来源:天风证券

报告摘要:

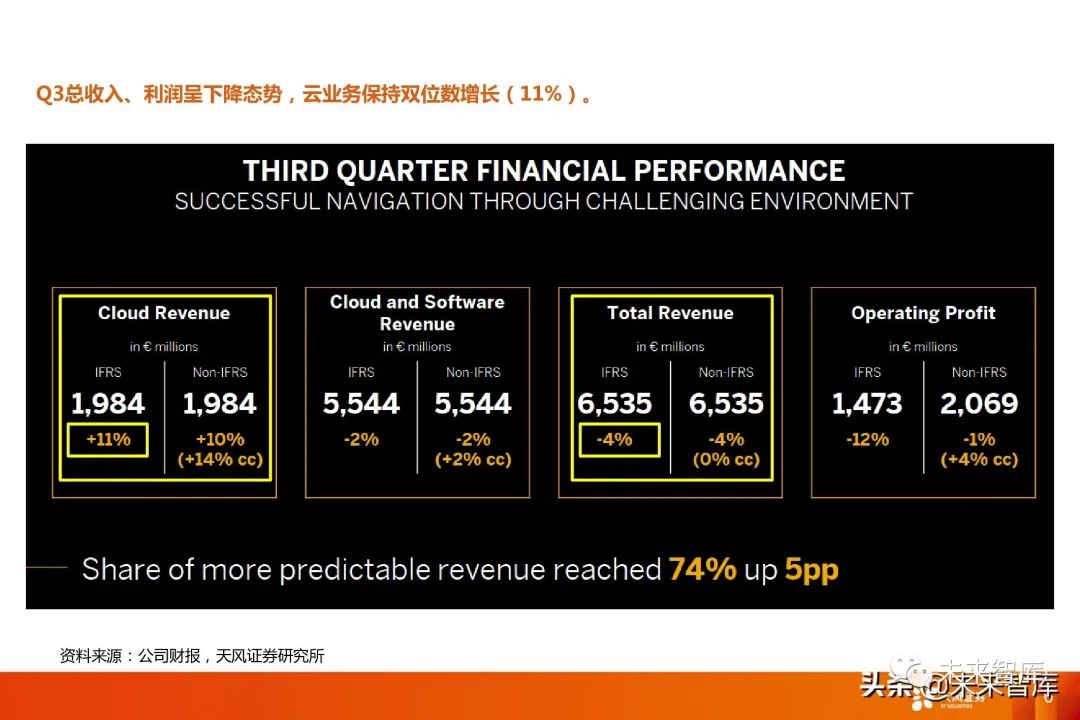

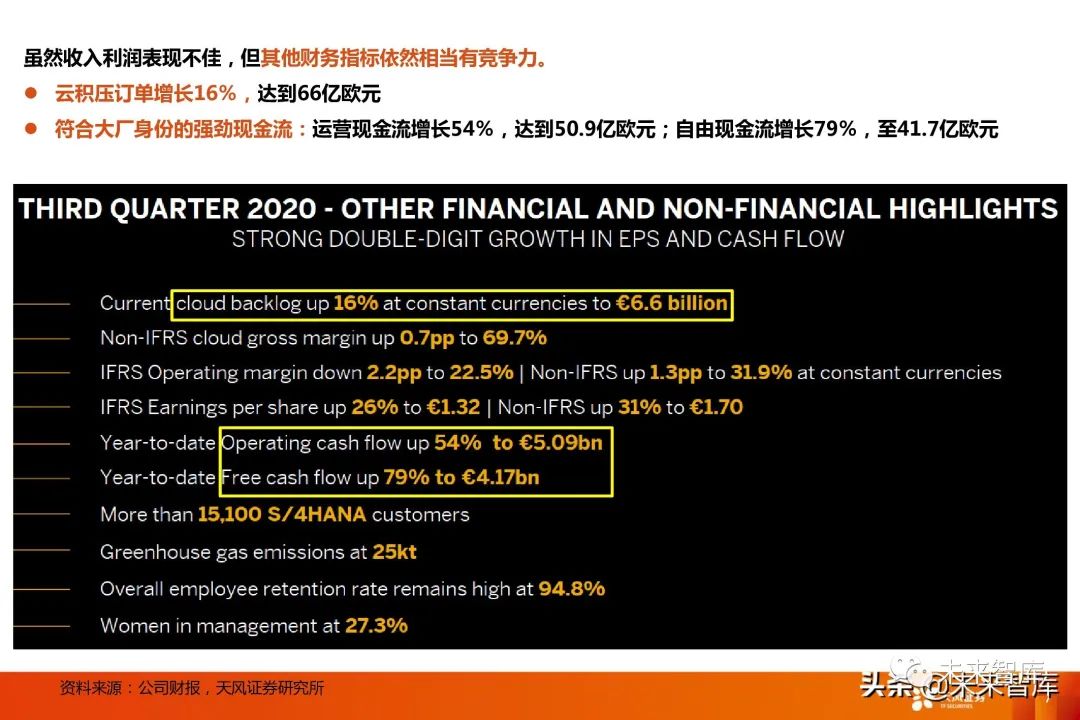

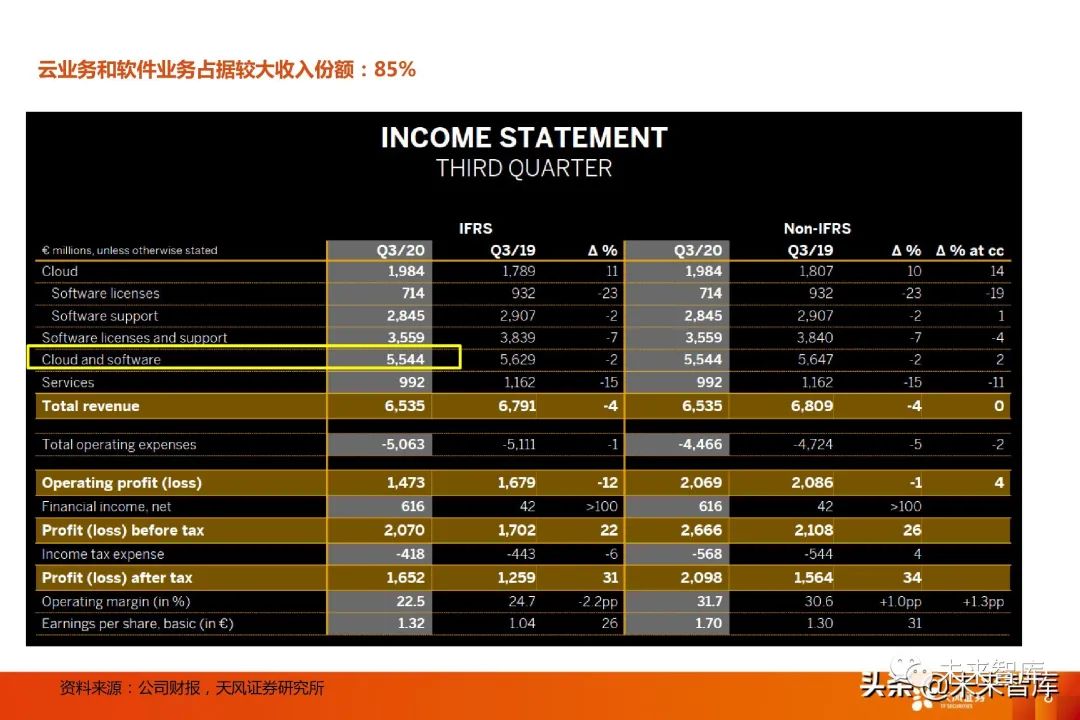

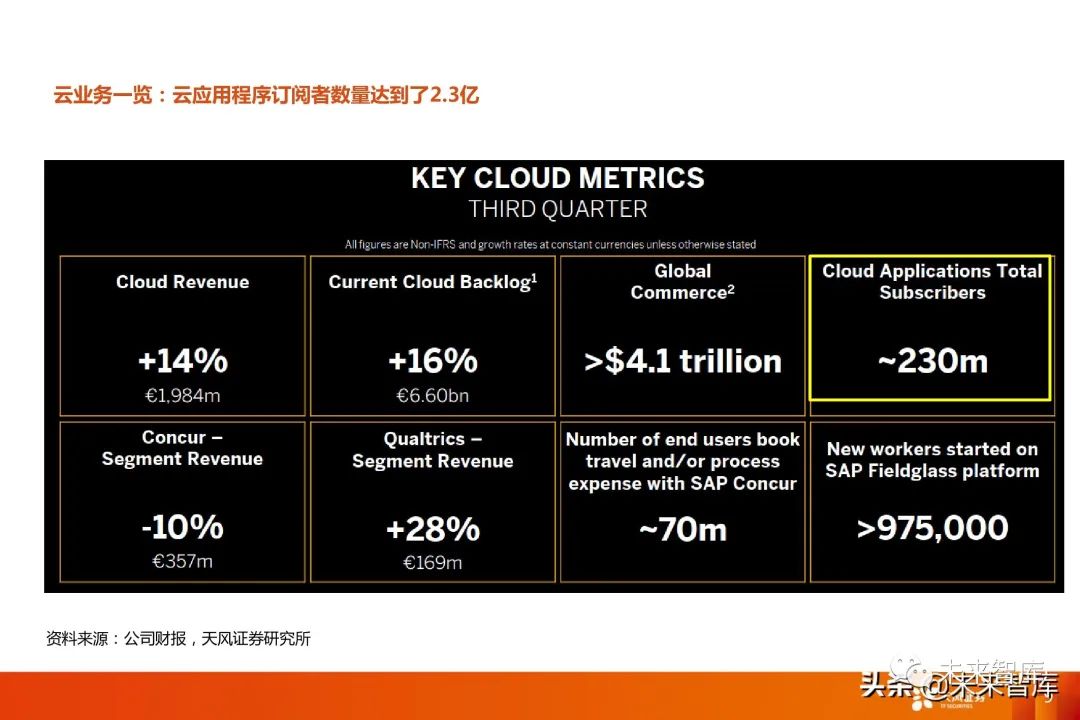

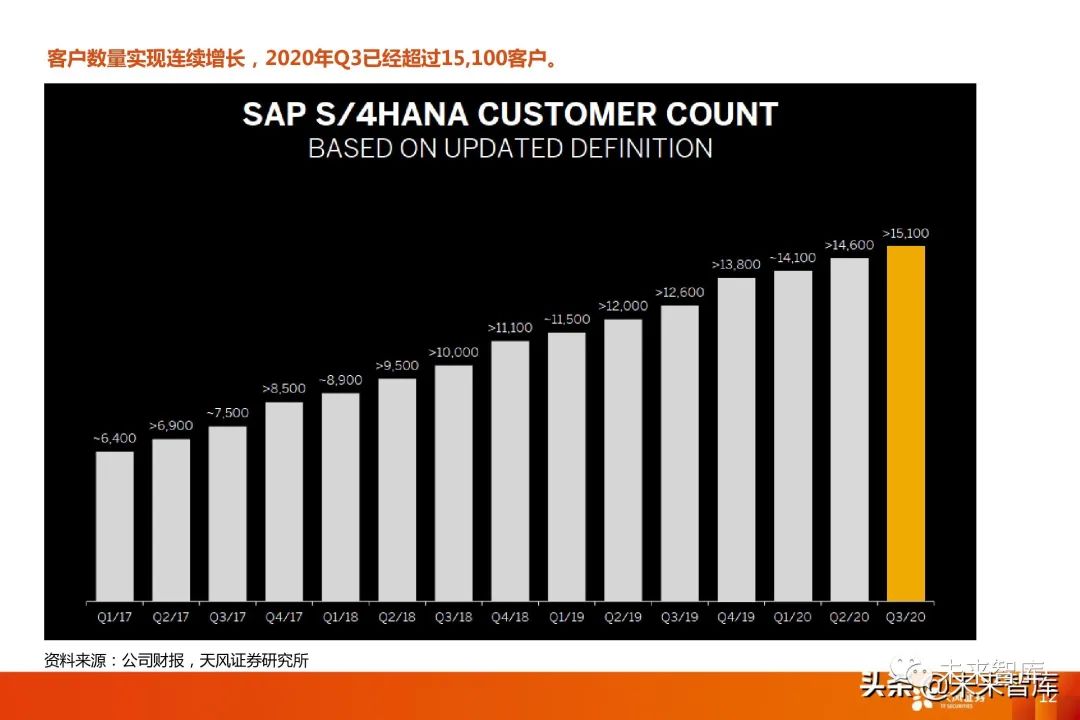

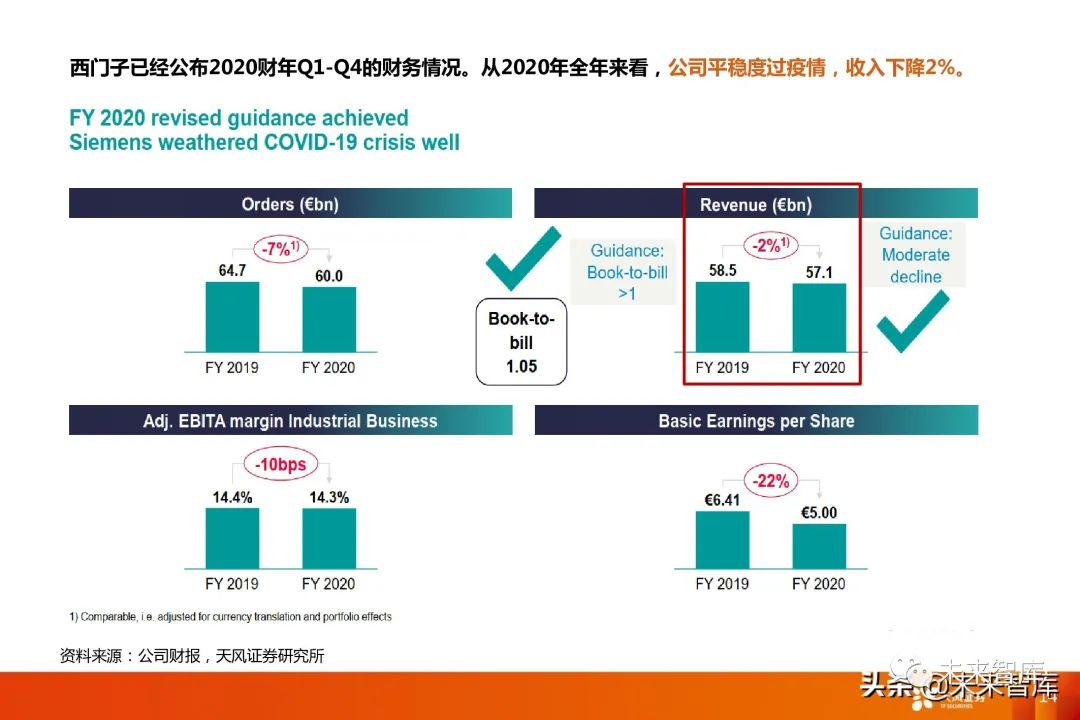

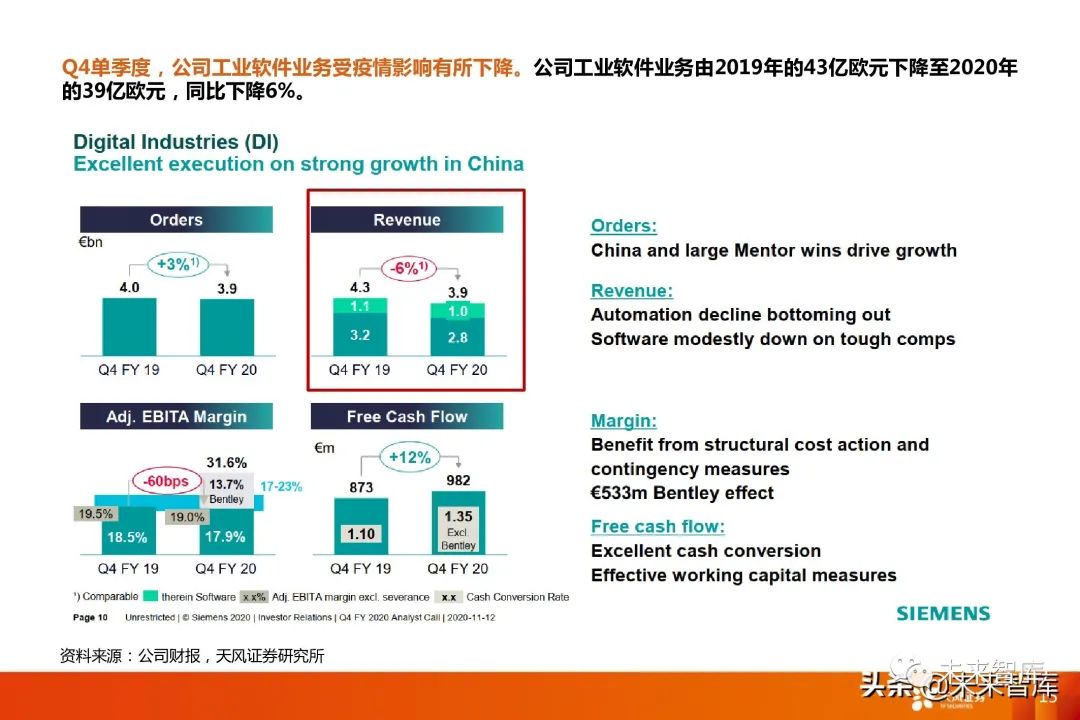

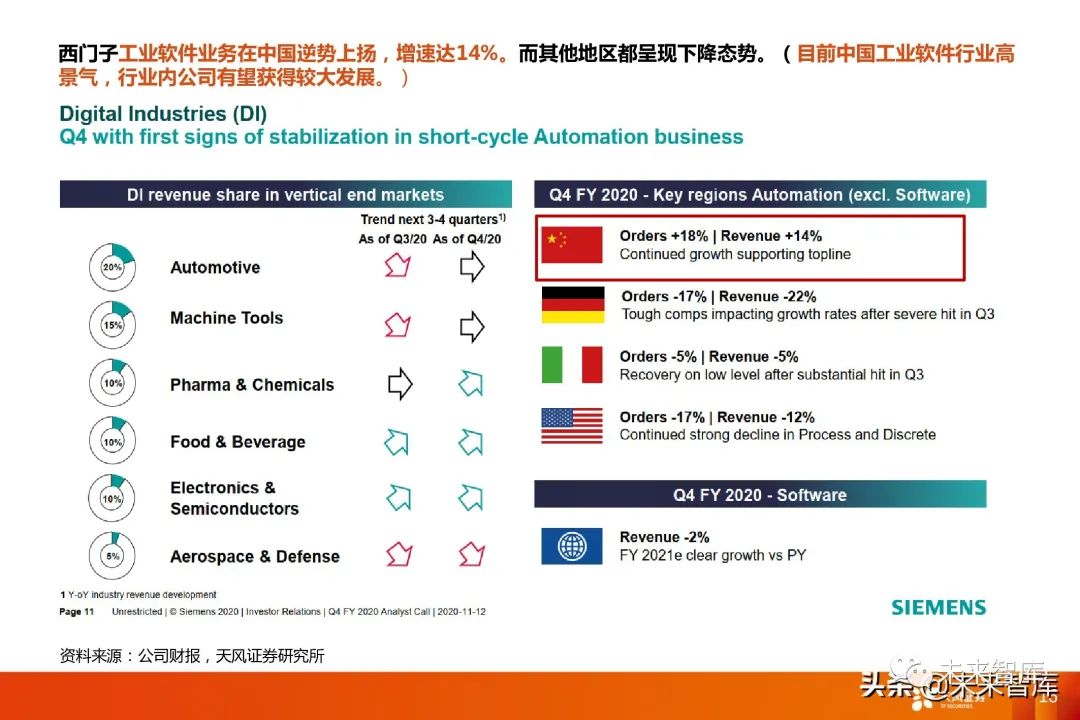

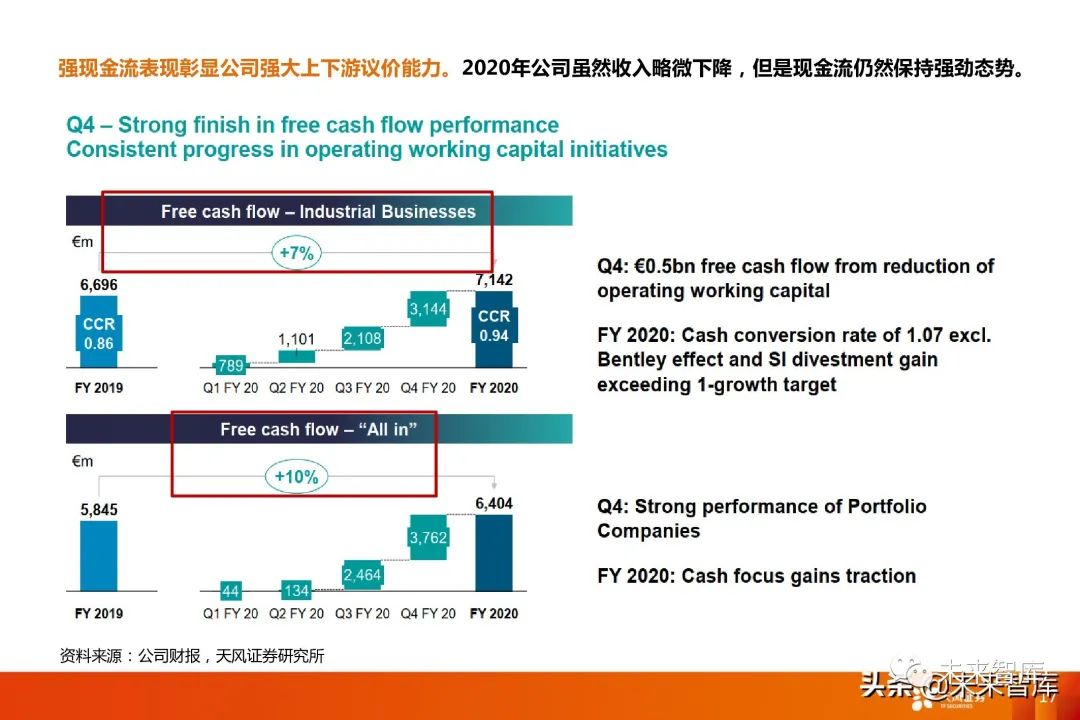

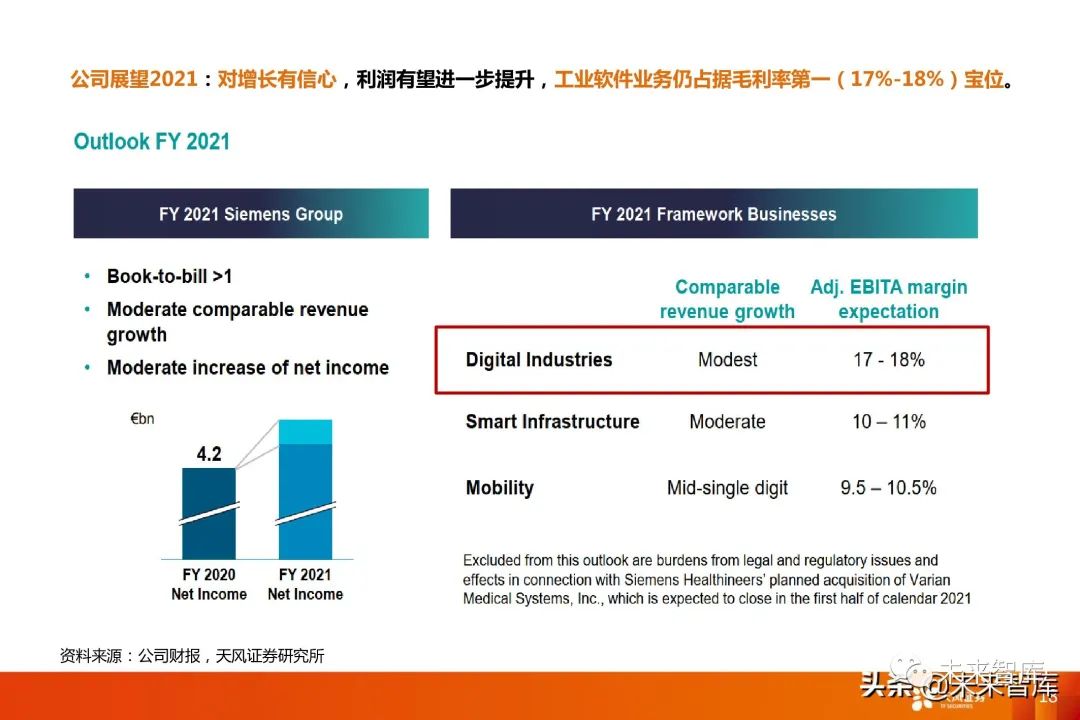

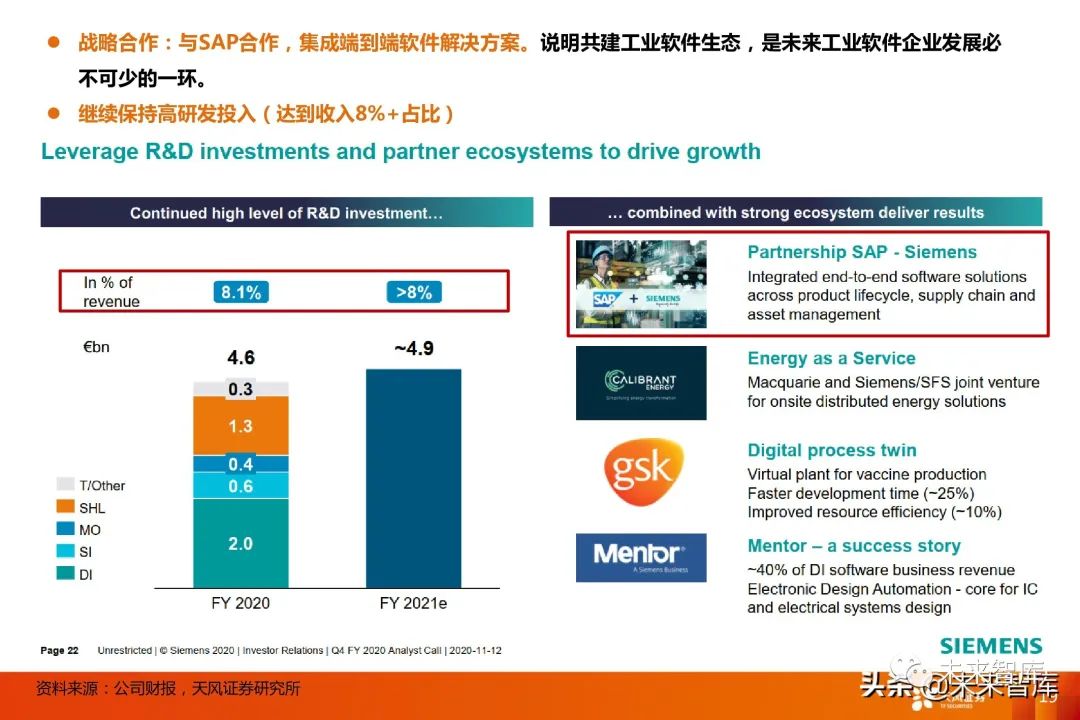

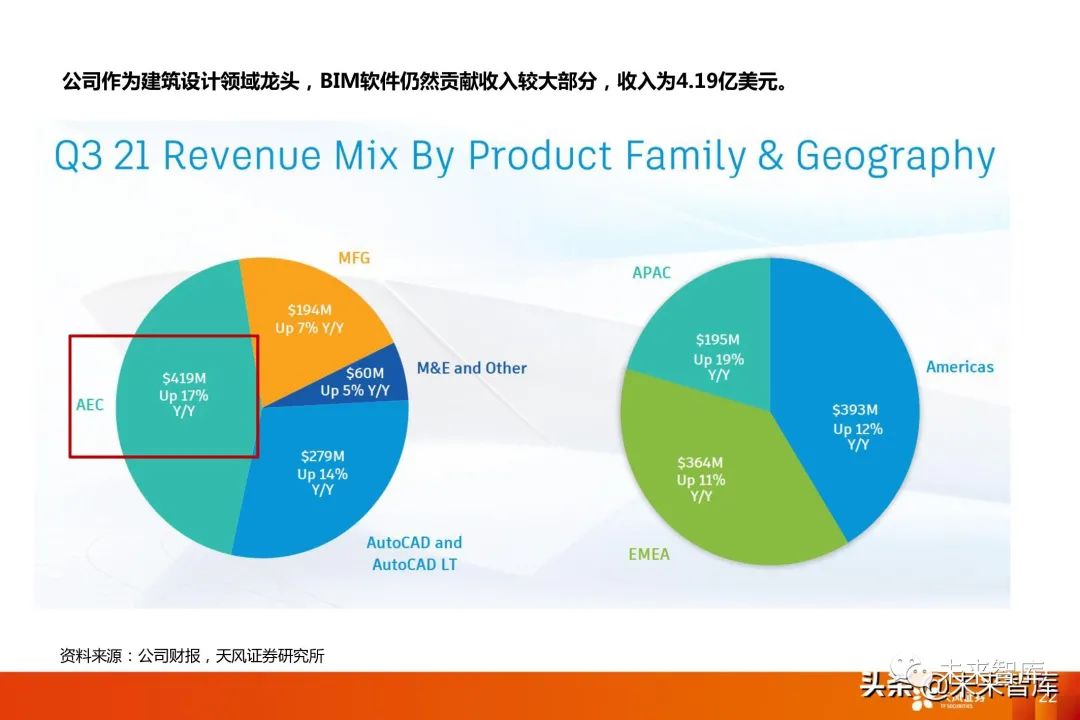

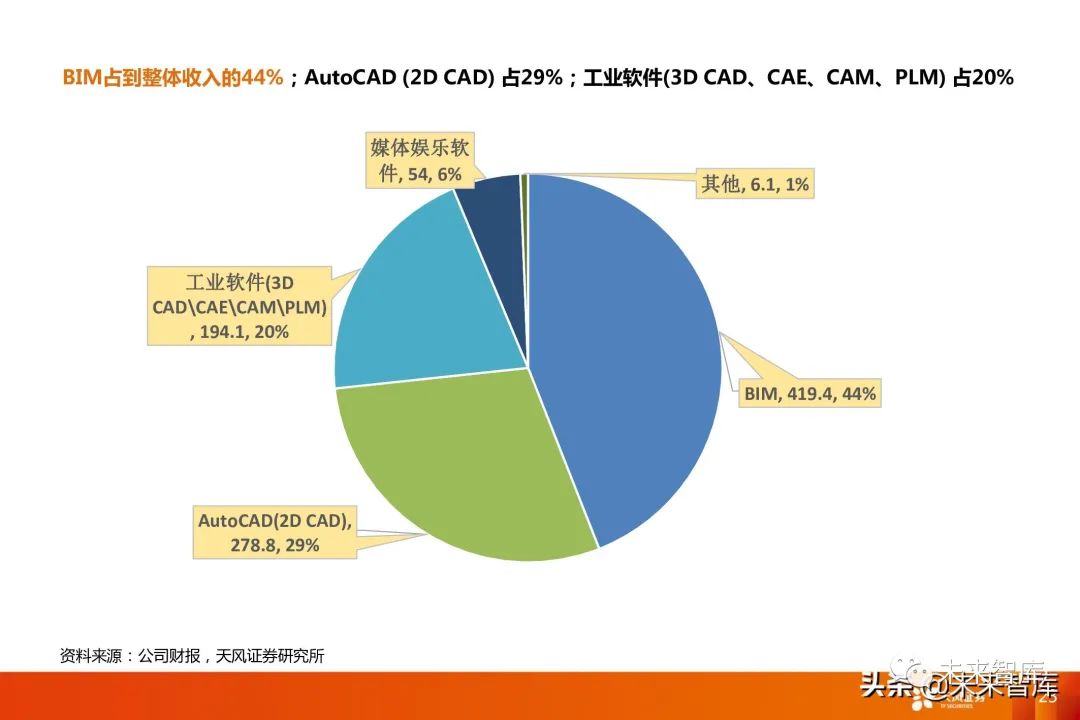

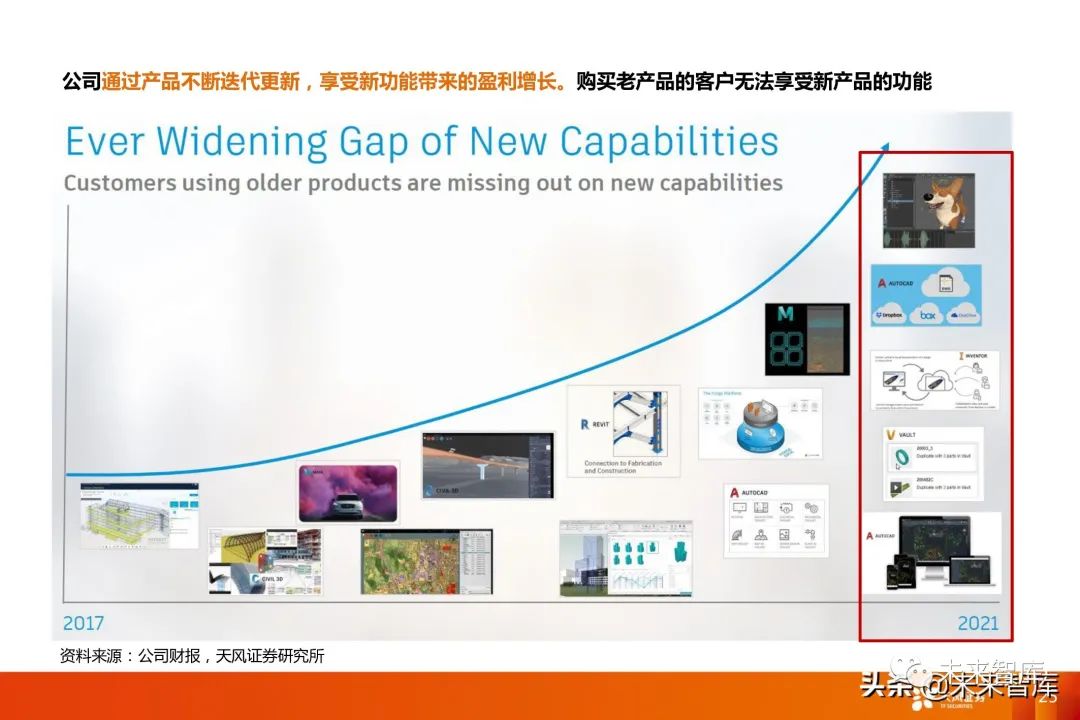

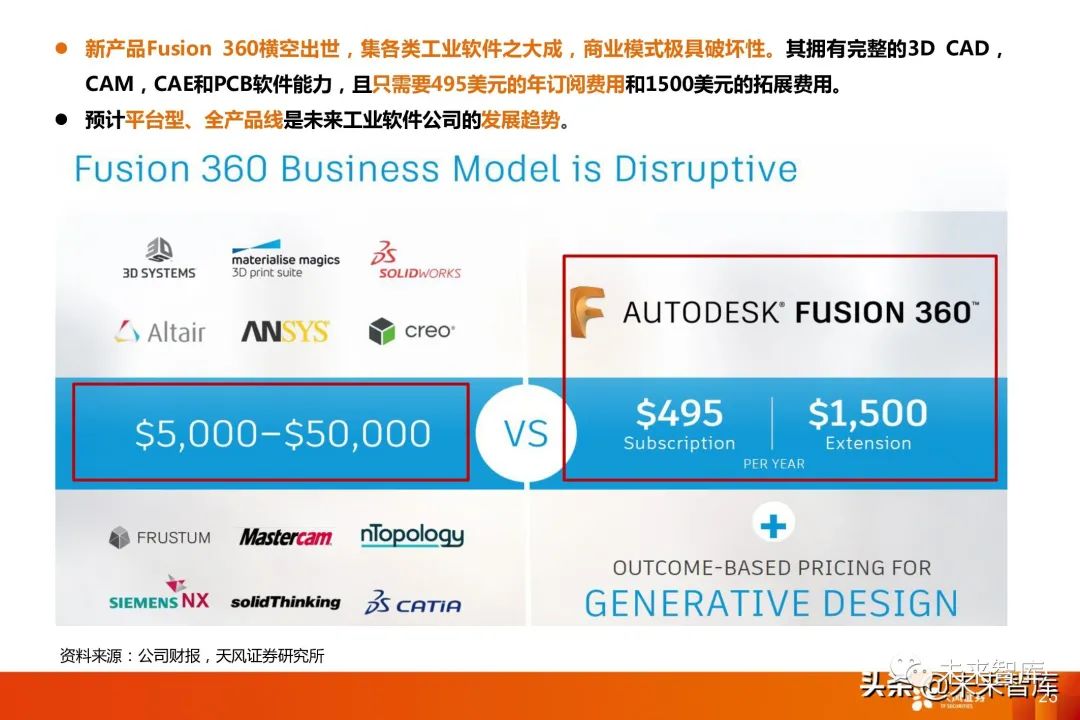

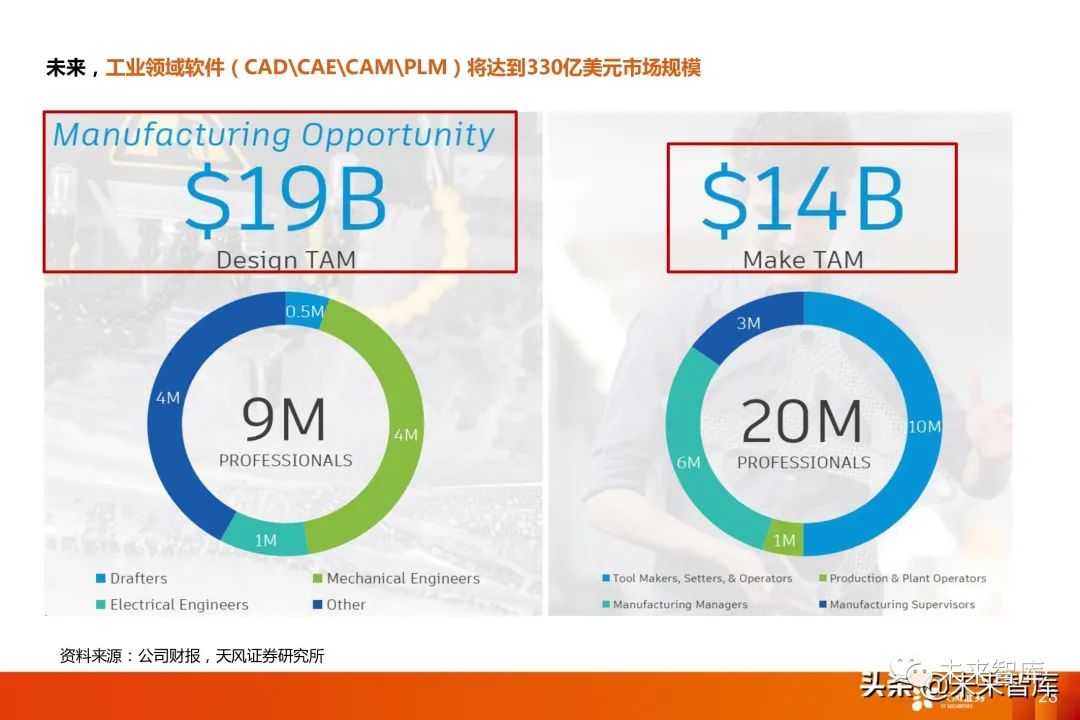

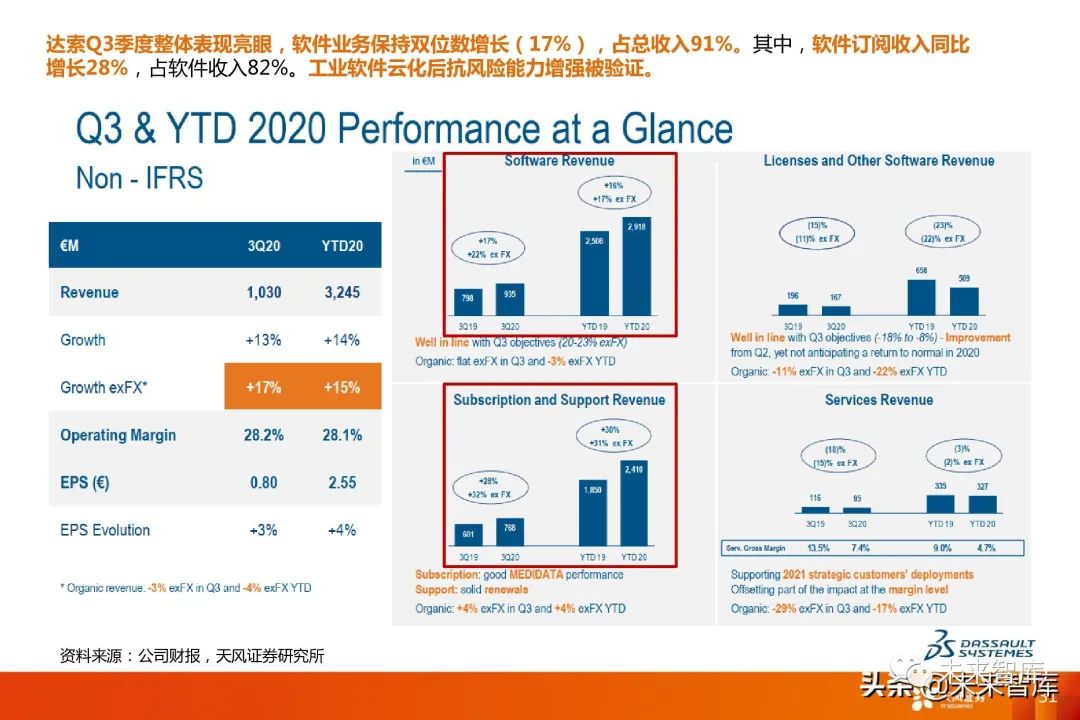

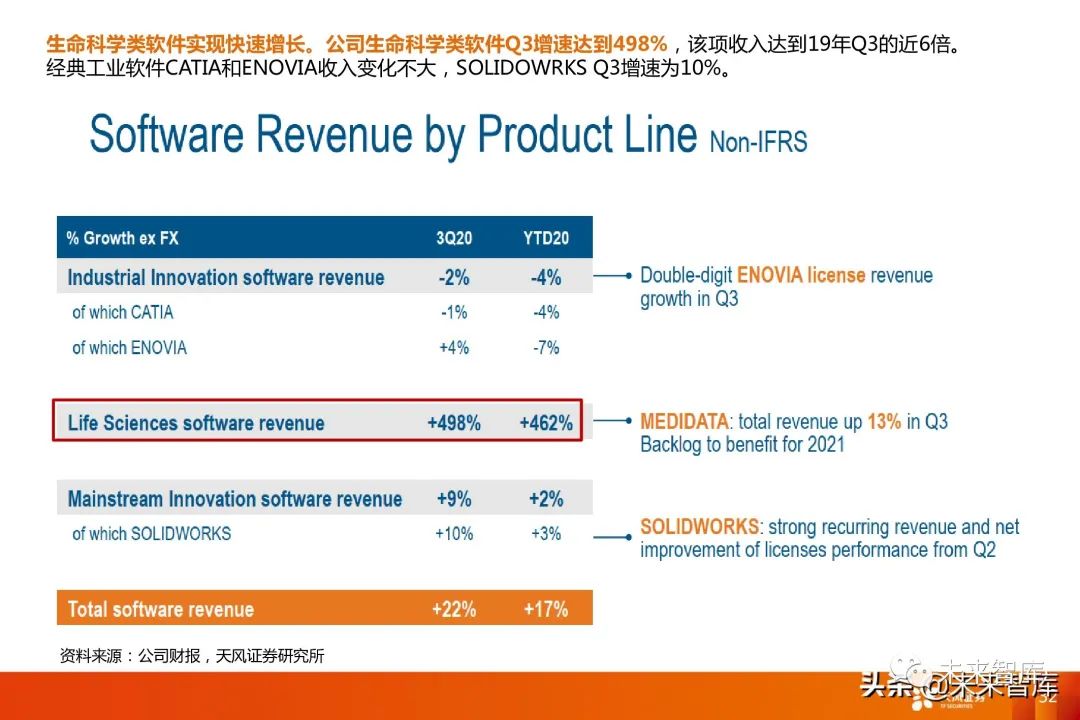

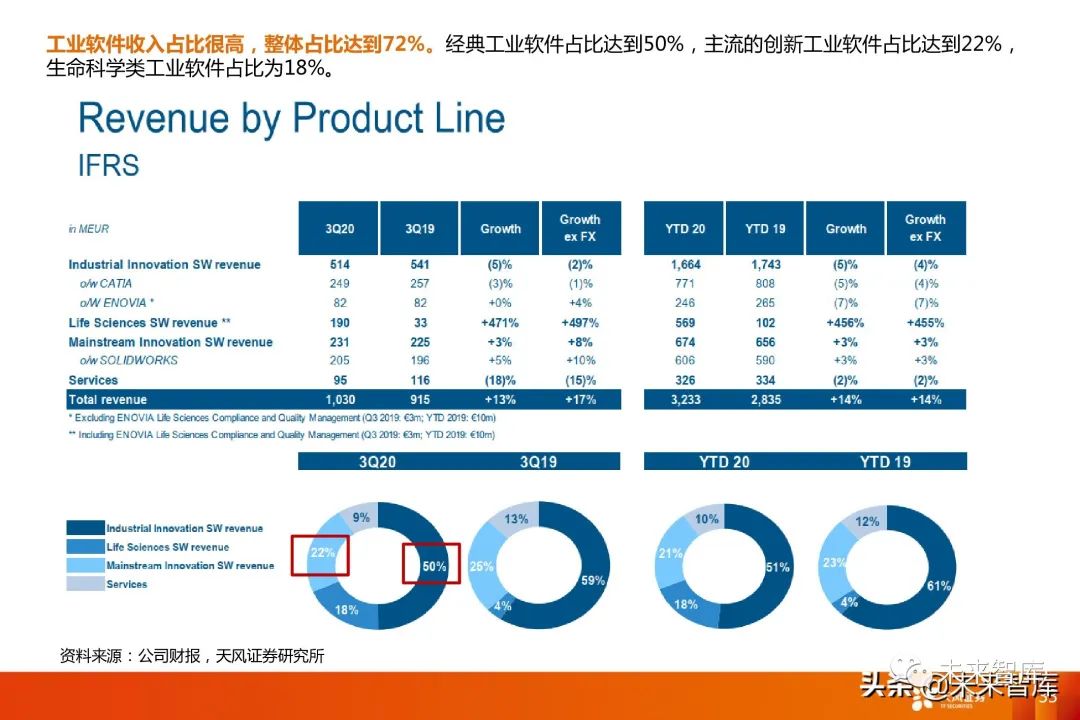

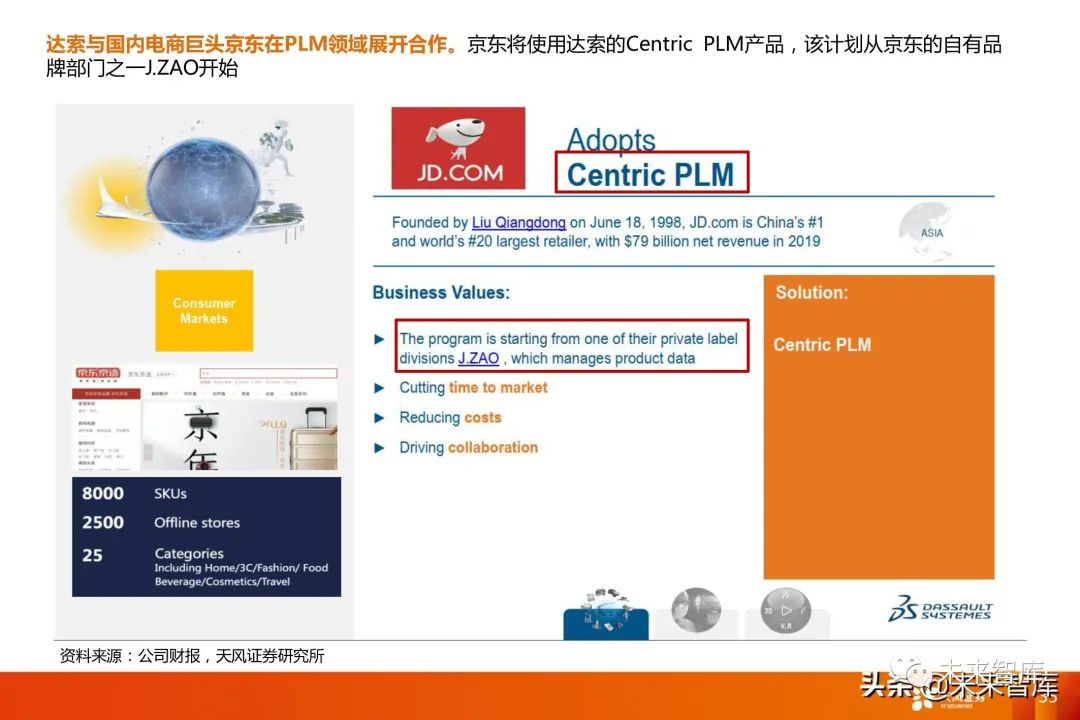

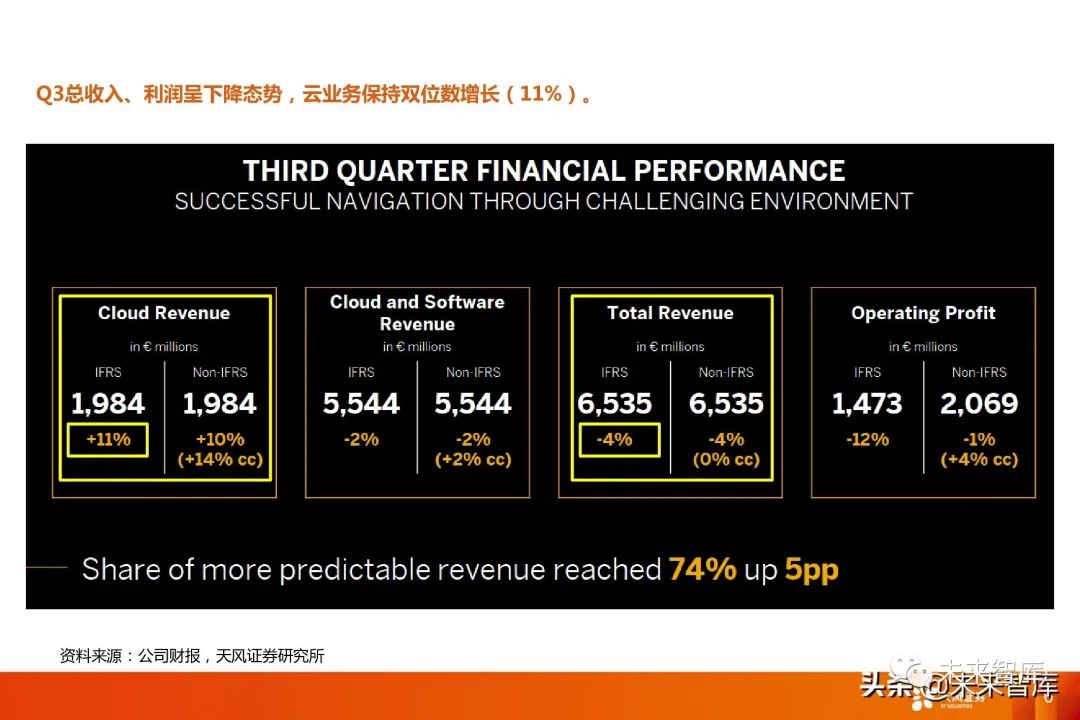

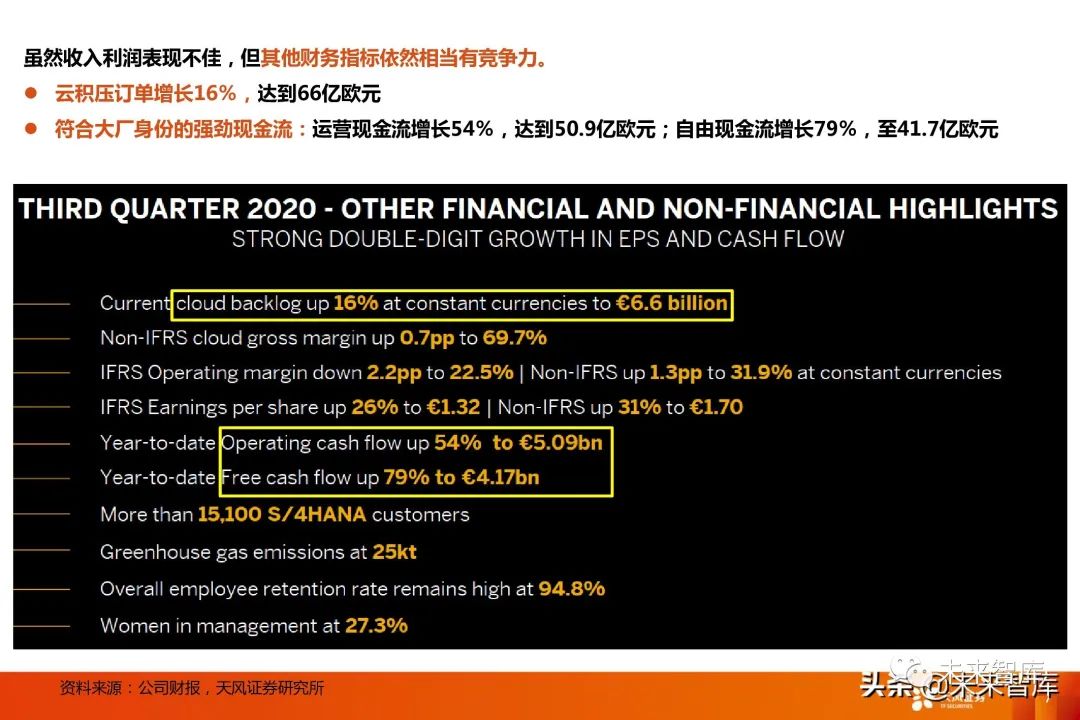

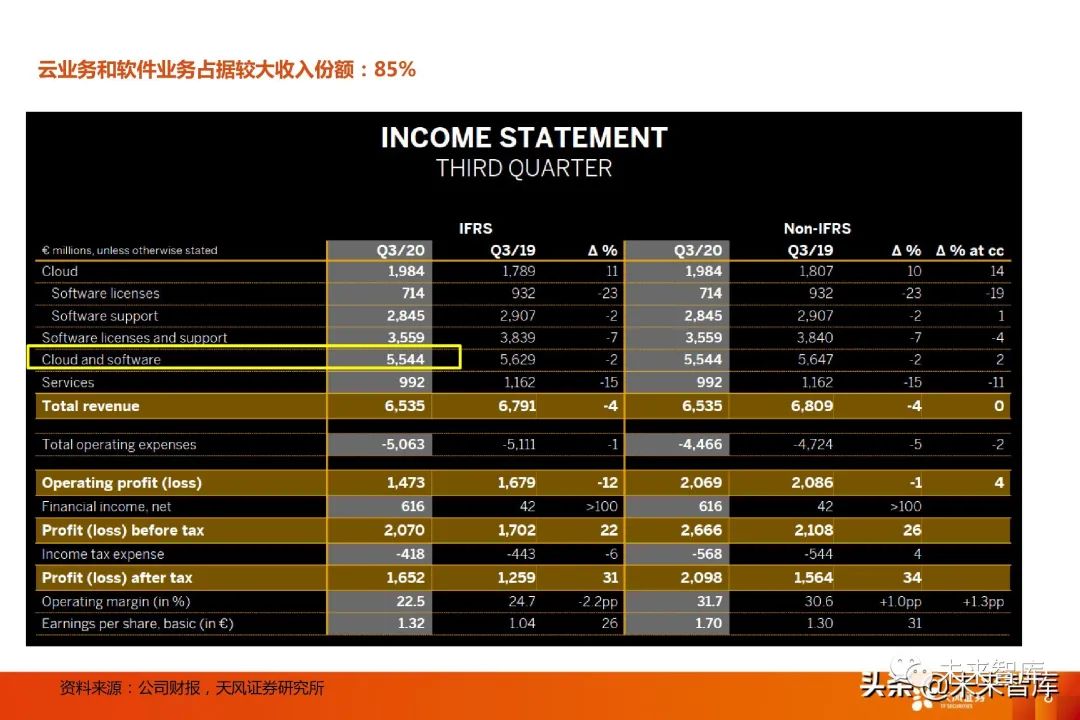

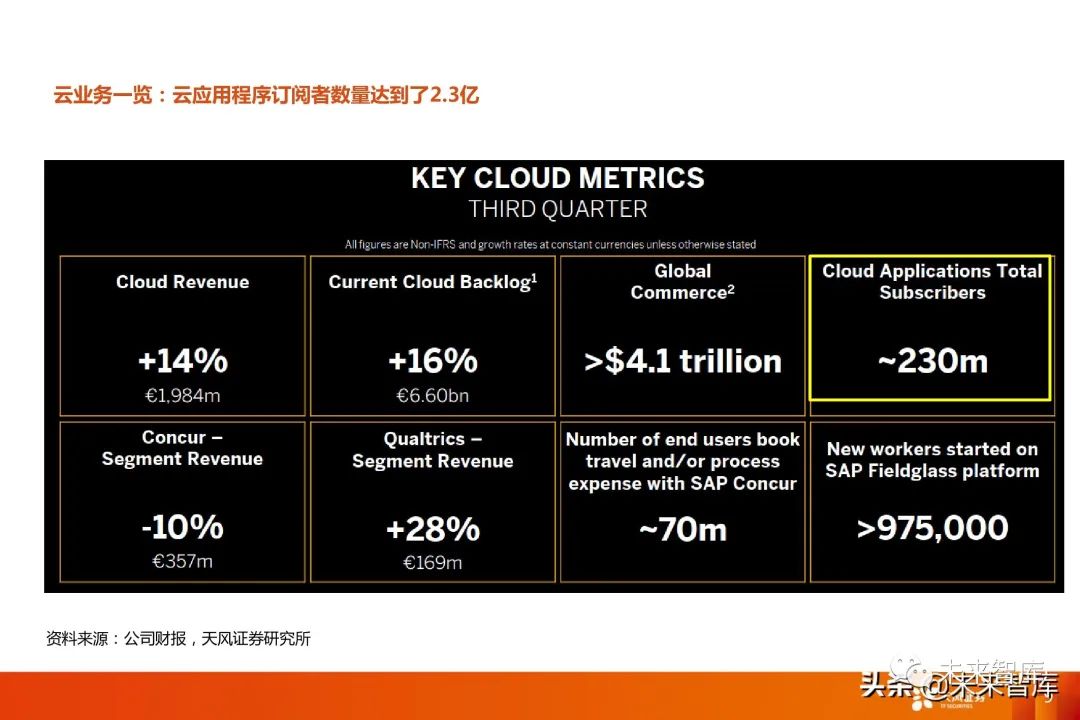

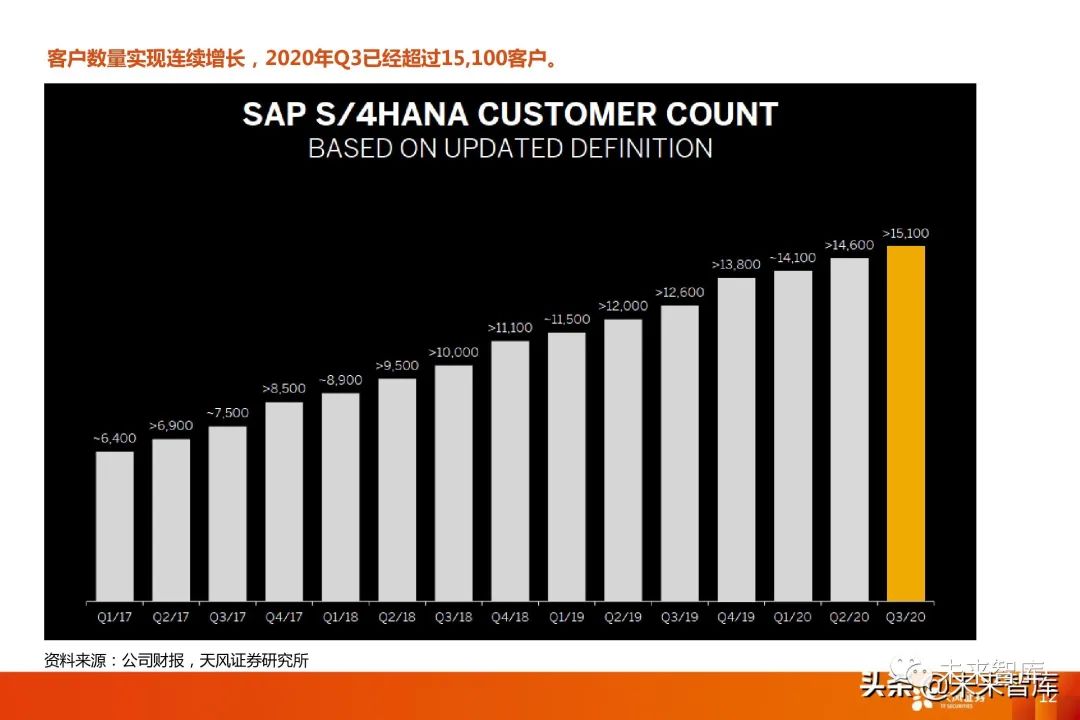

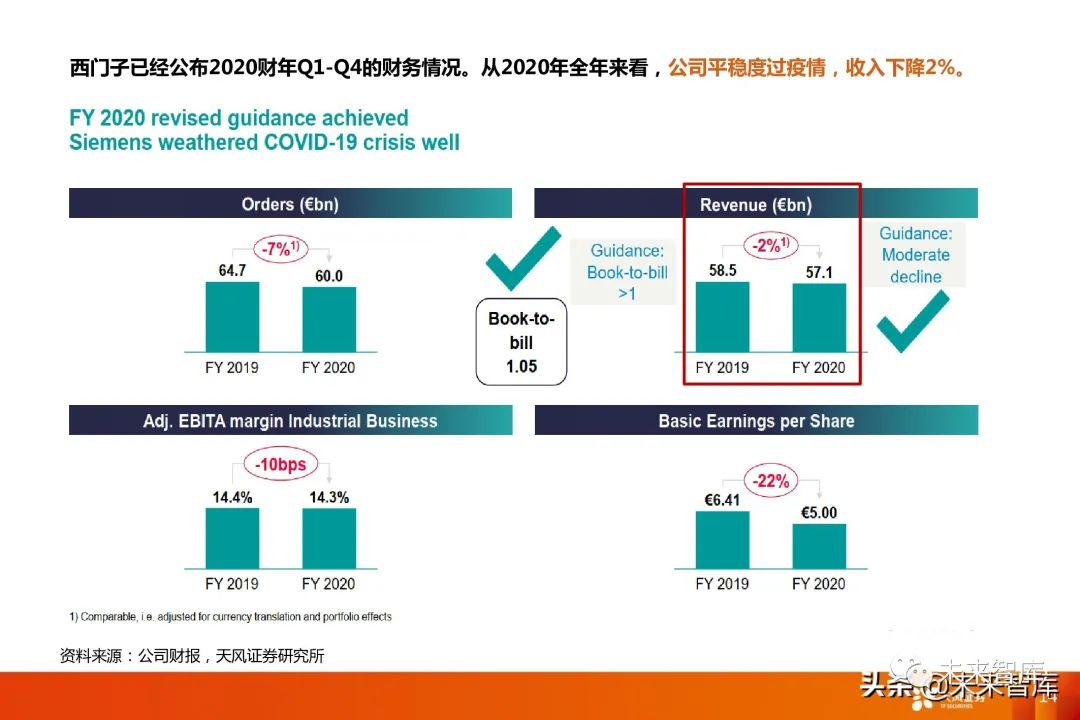

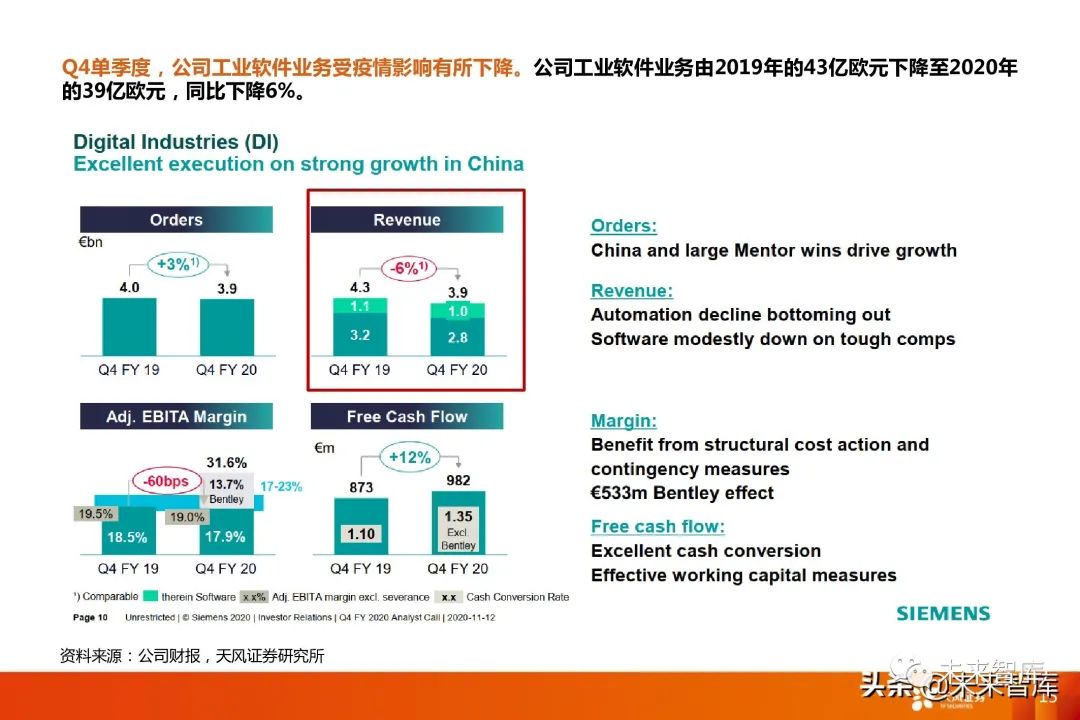

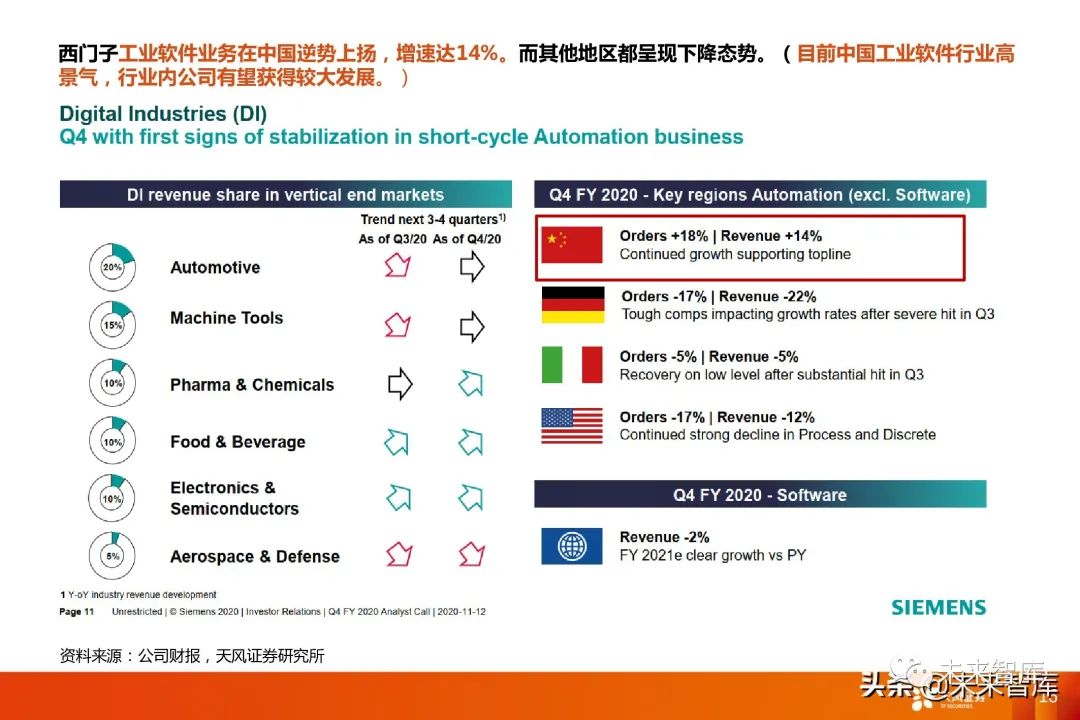

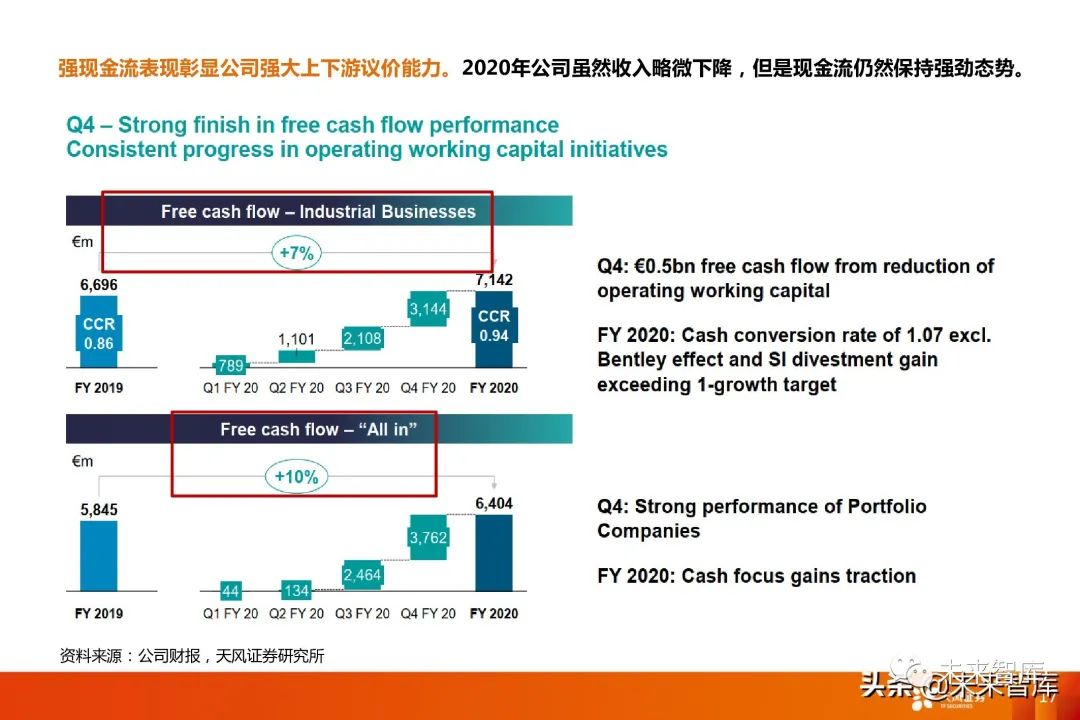

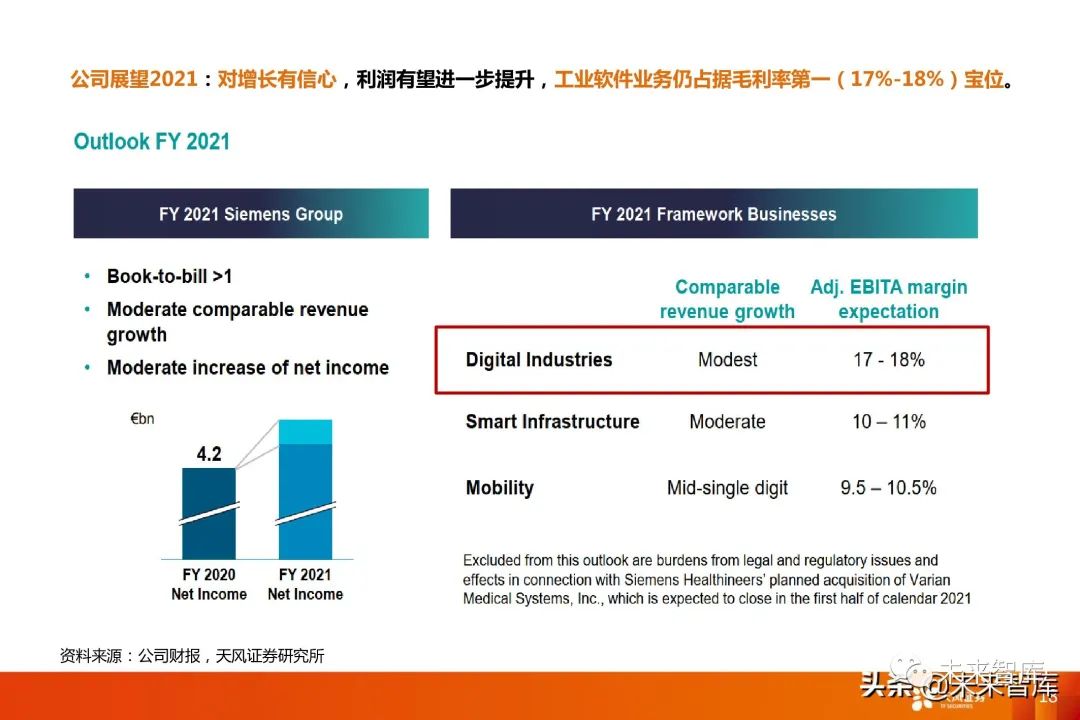

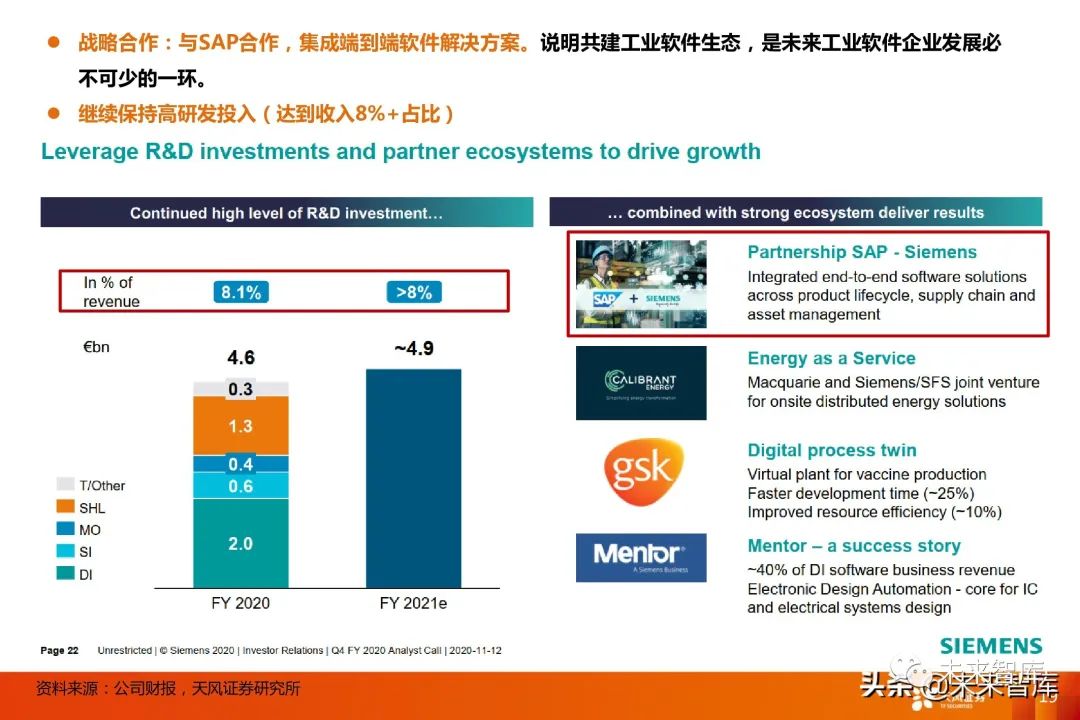

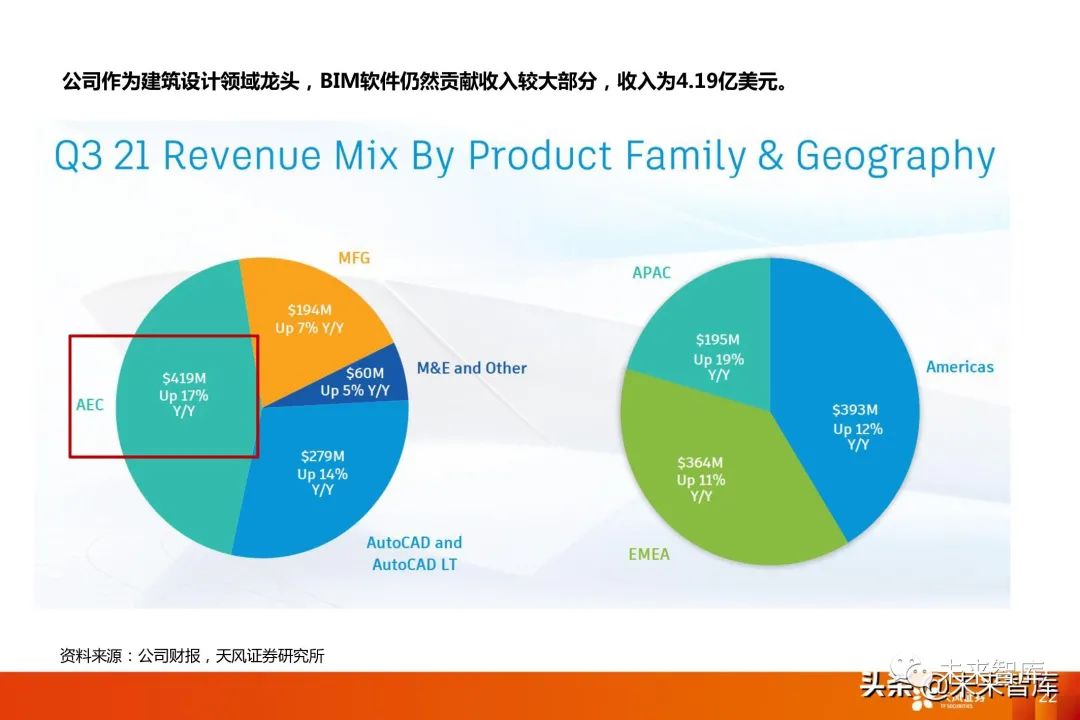

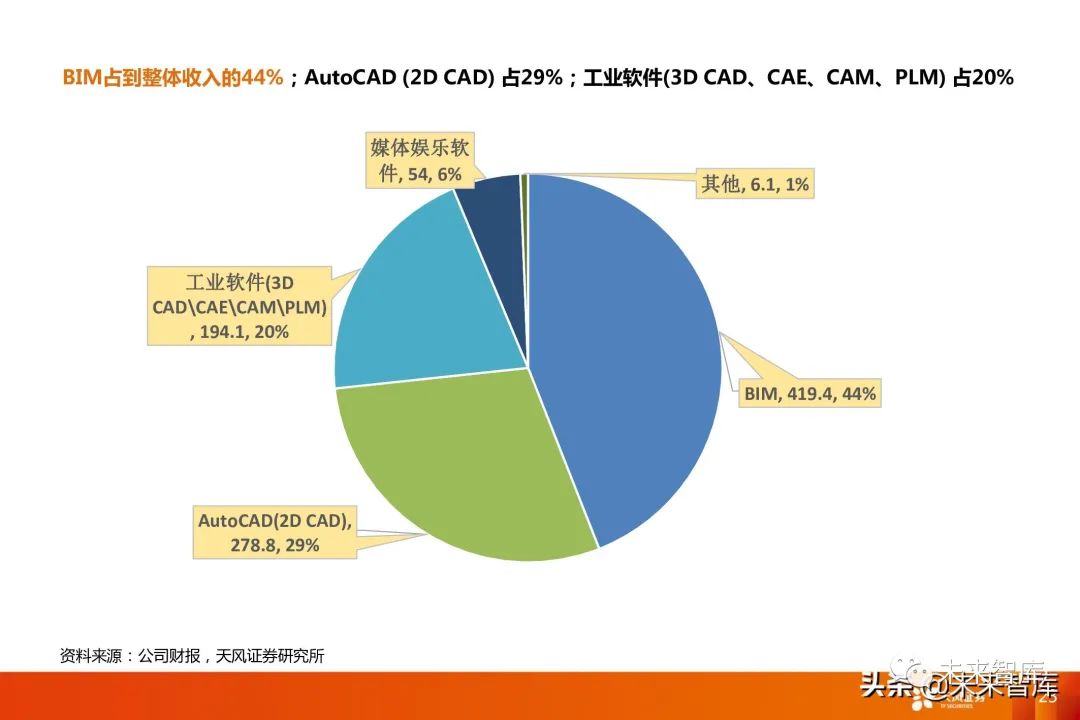

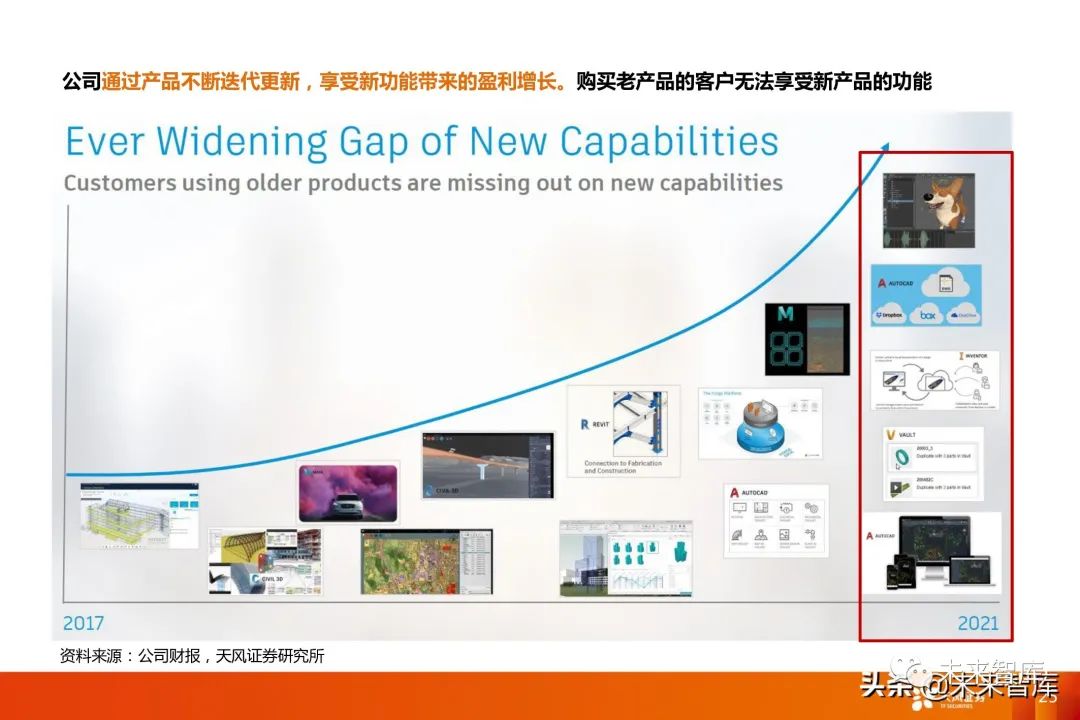

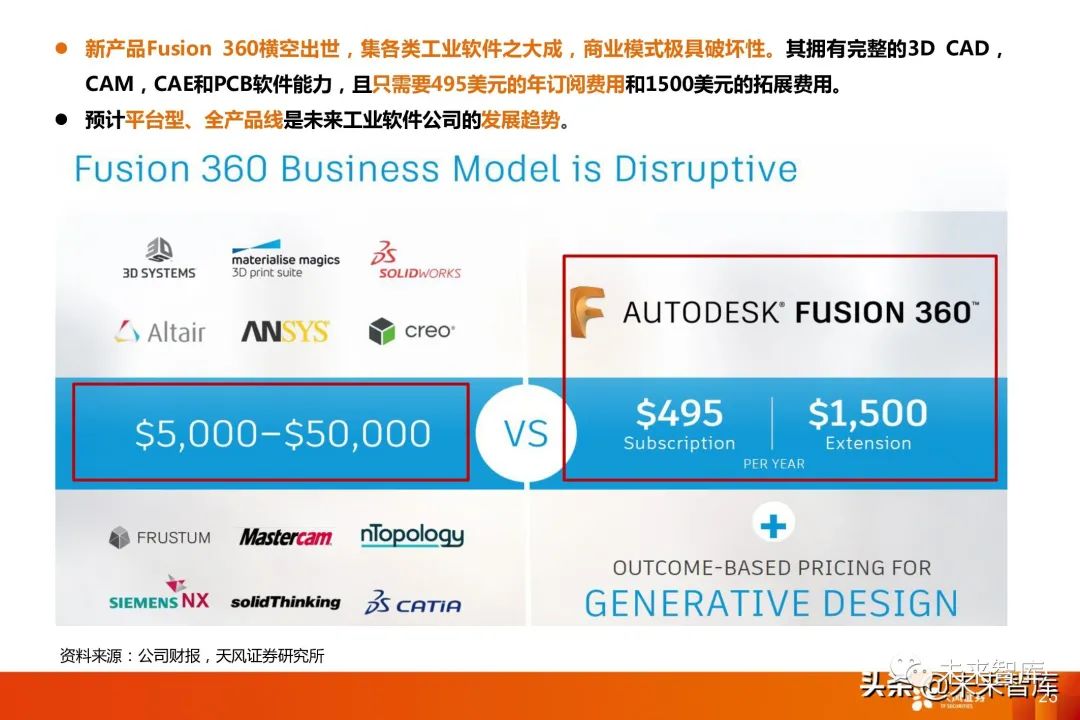

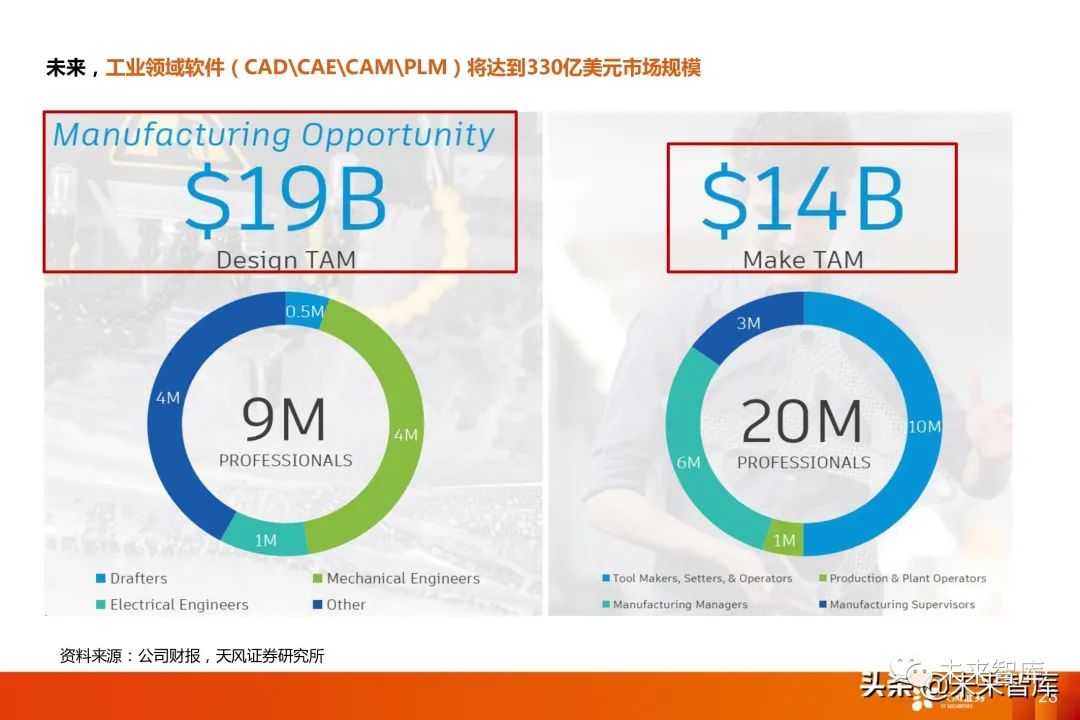

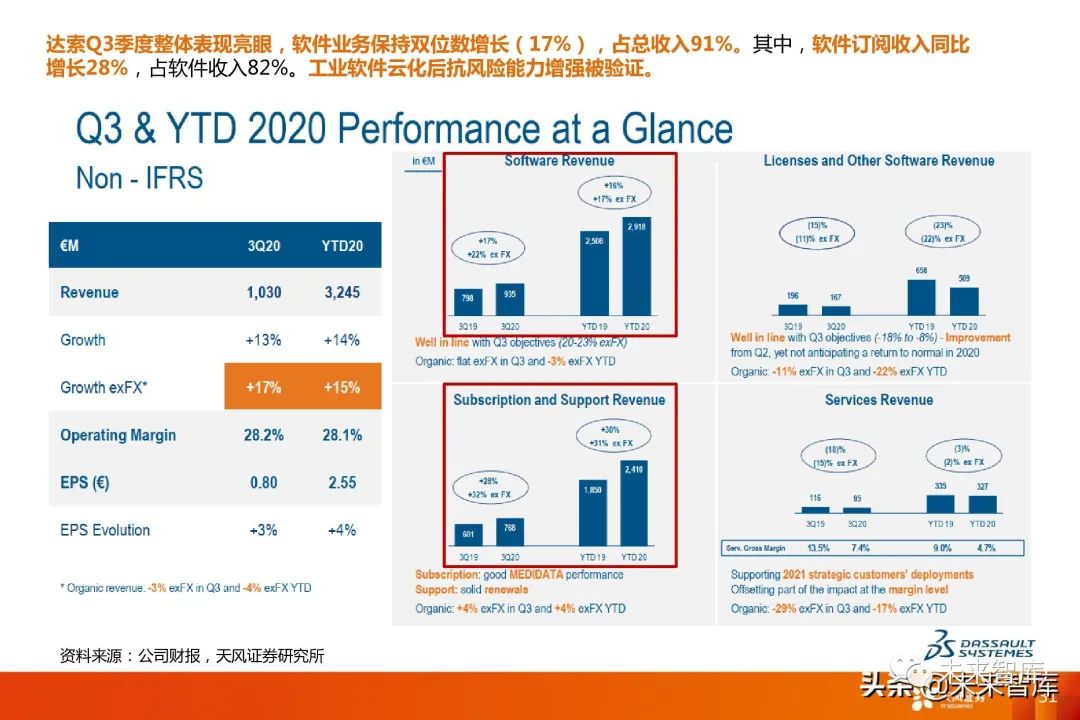

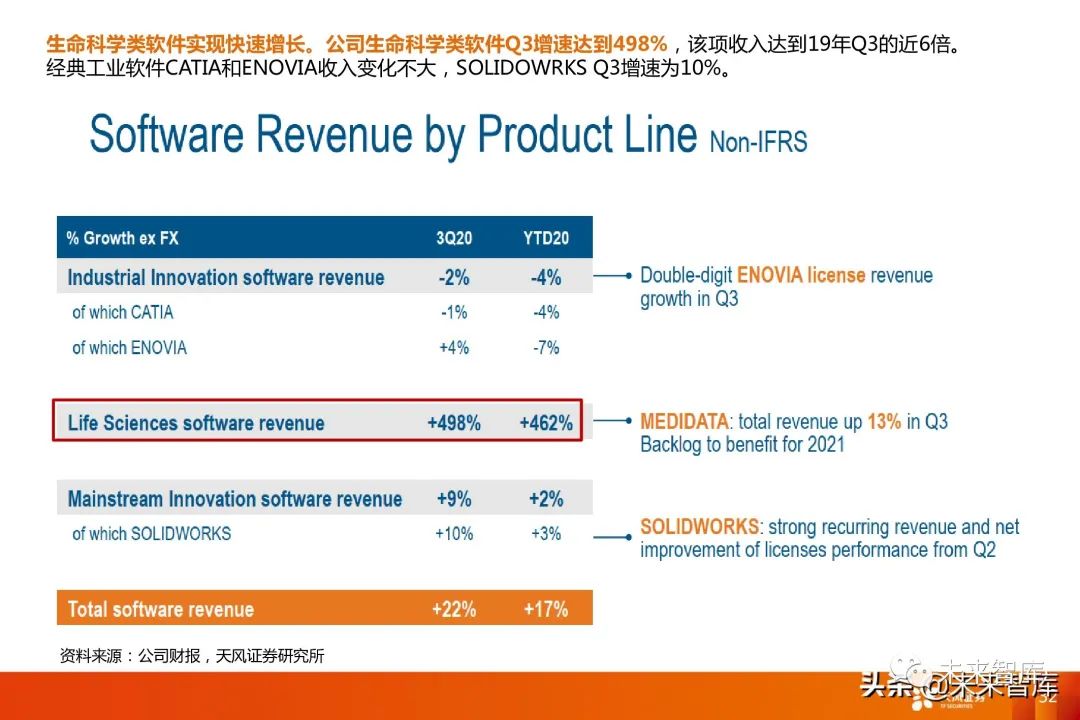

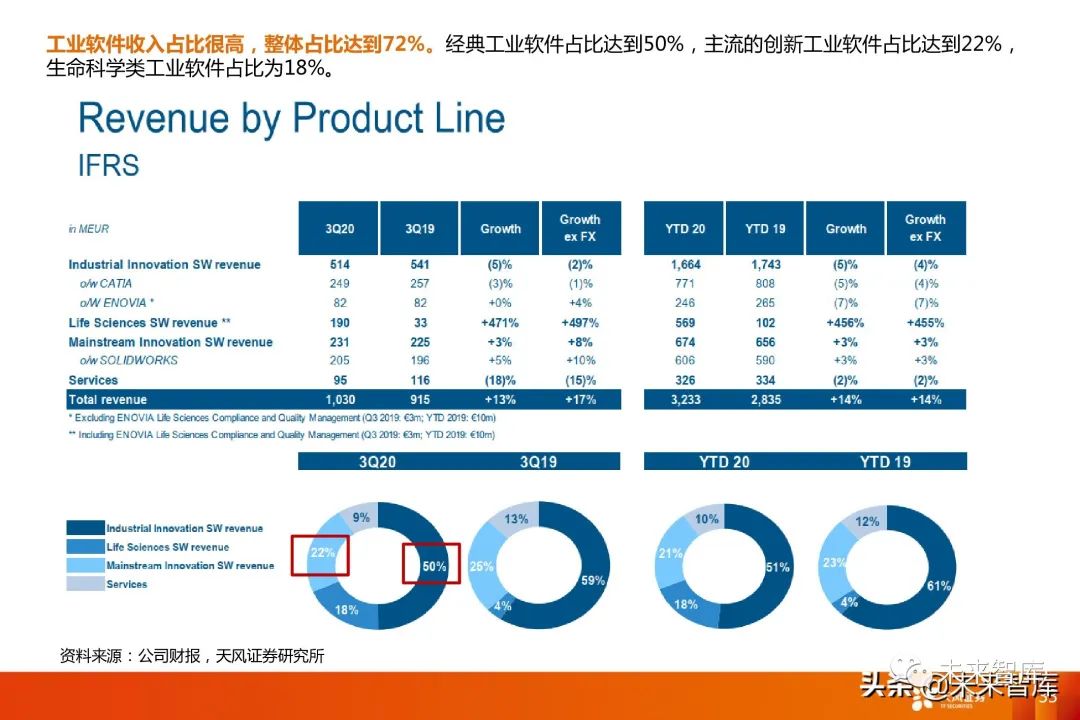

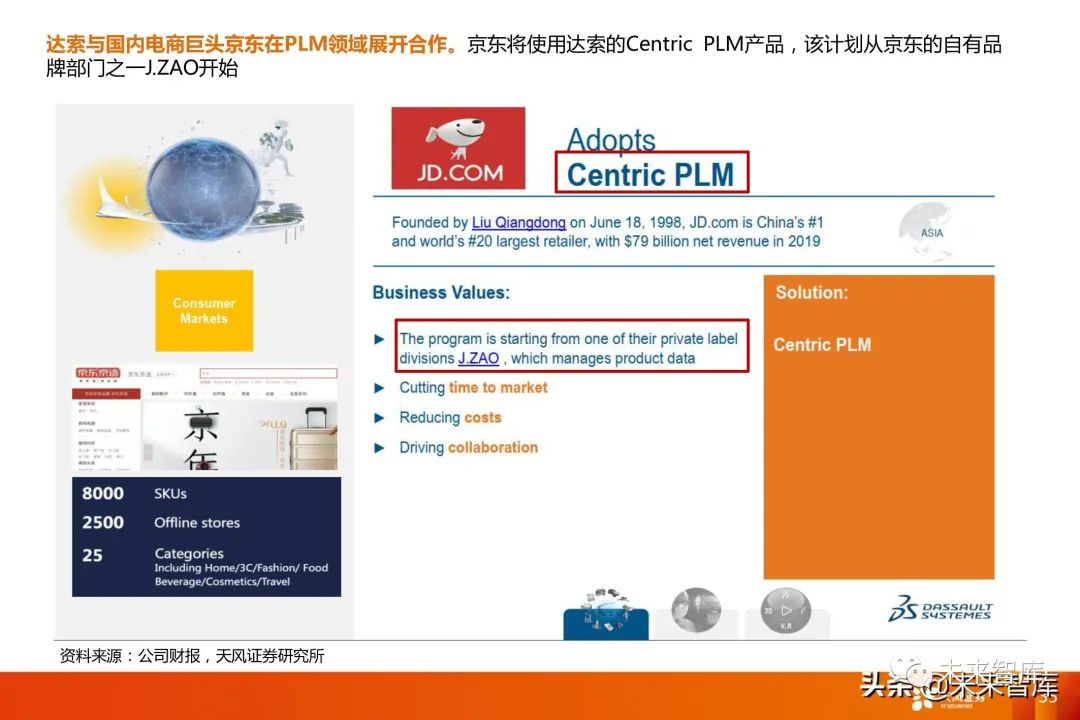

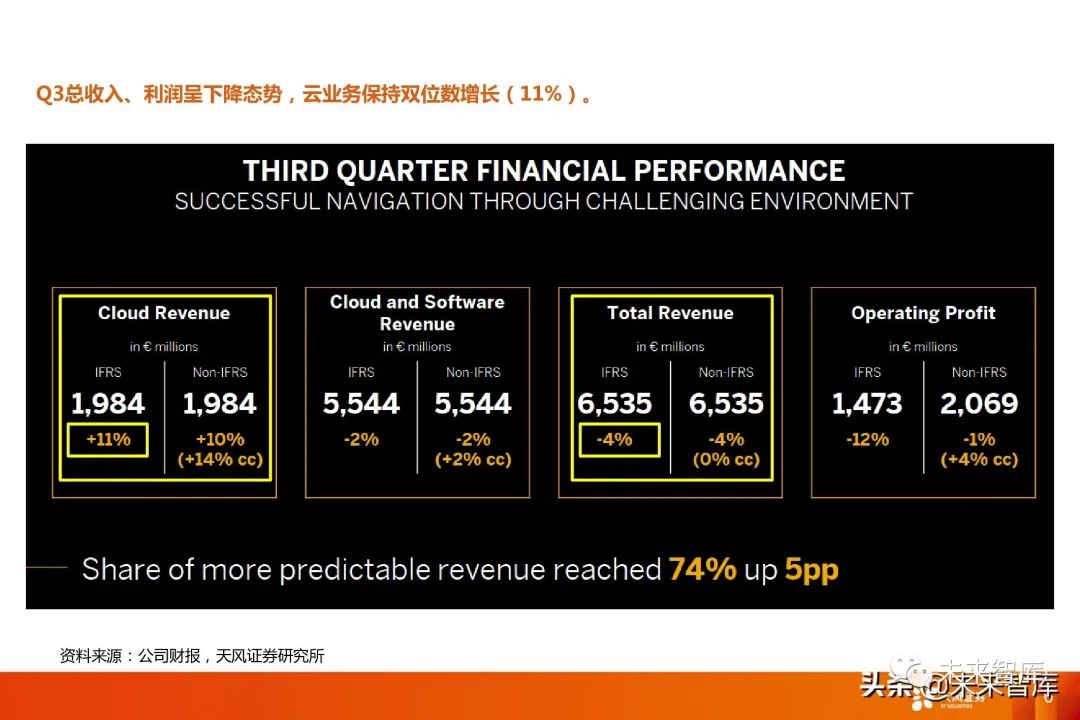

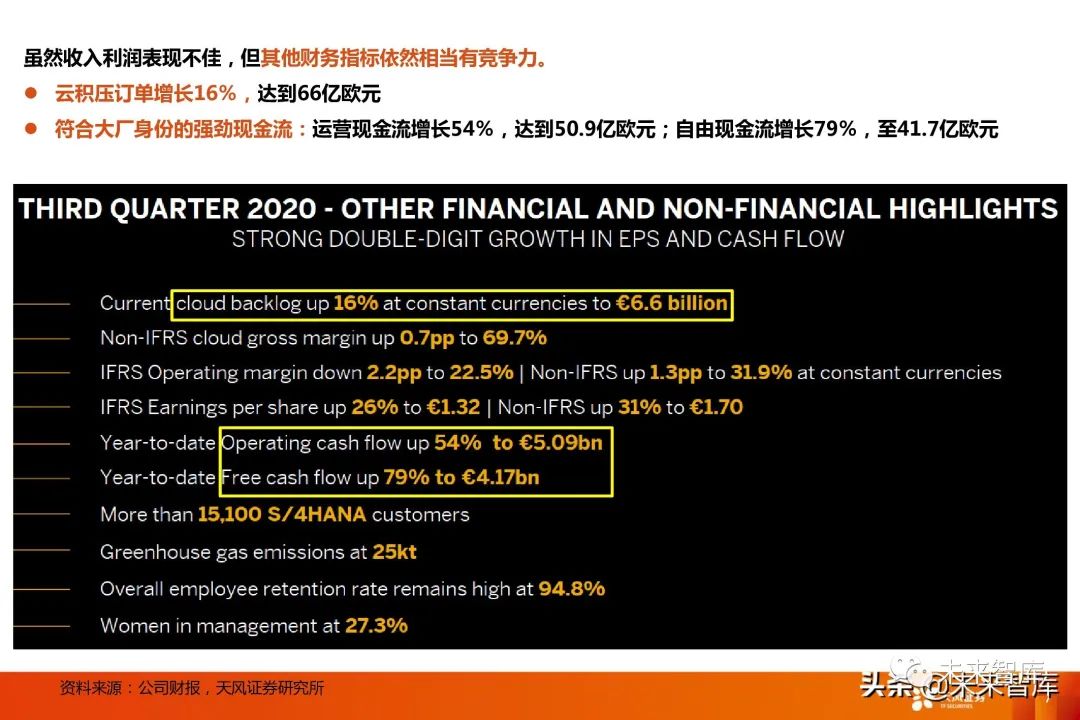

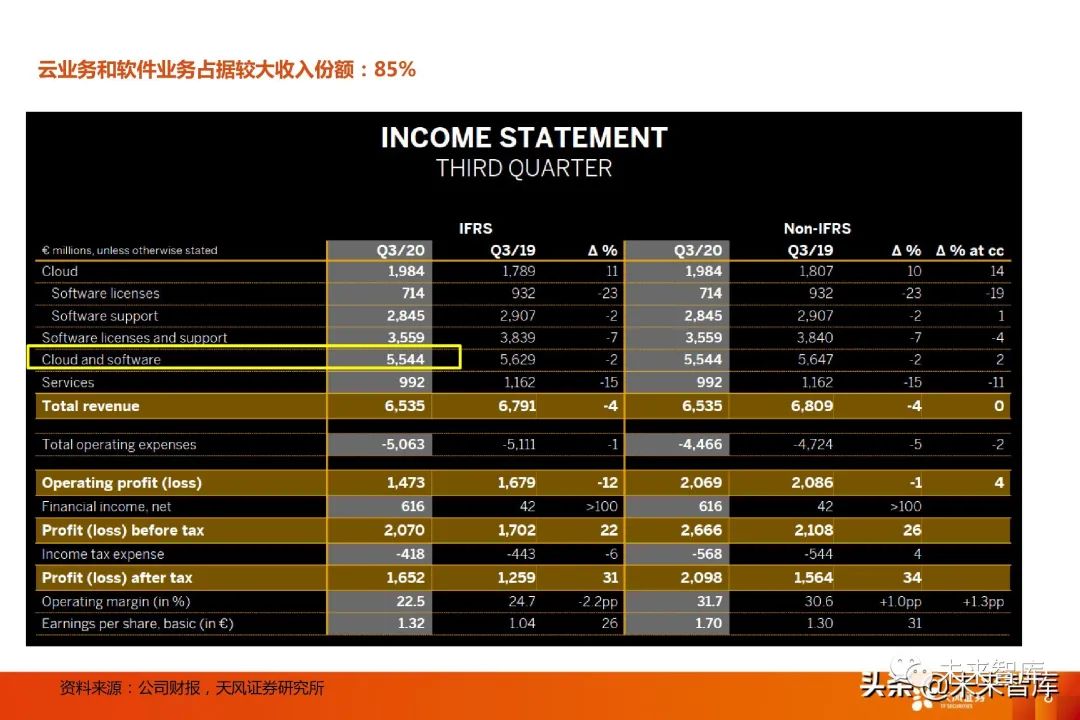

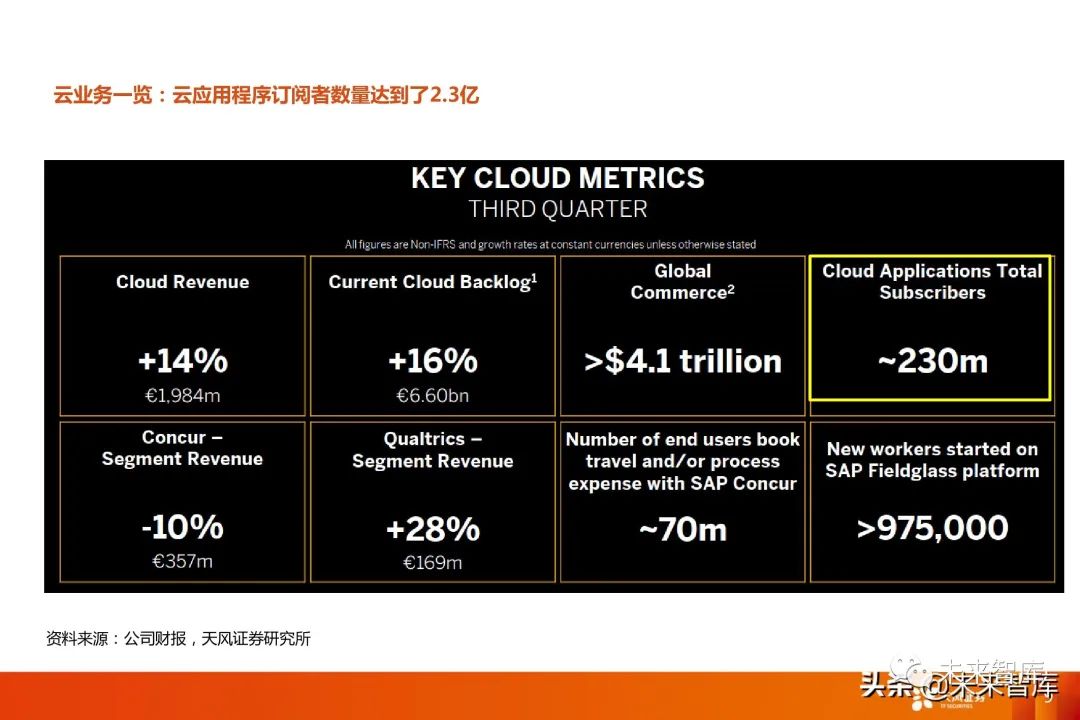

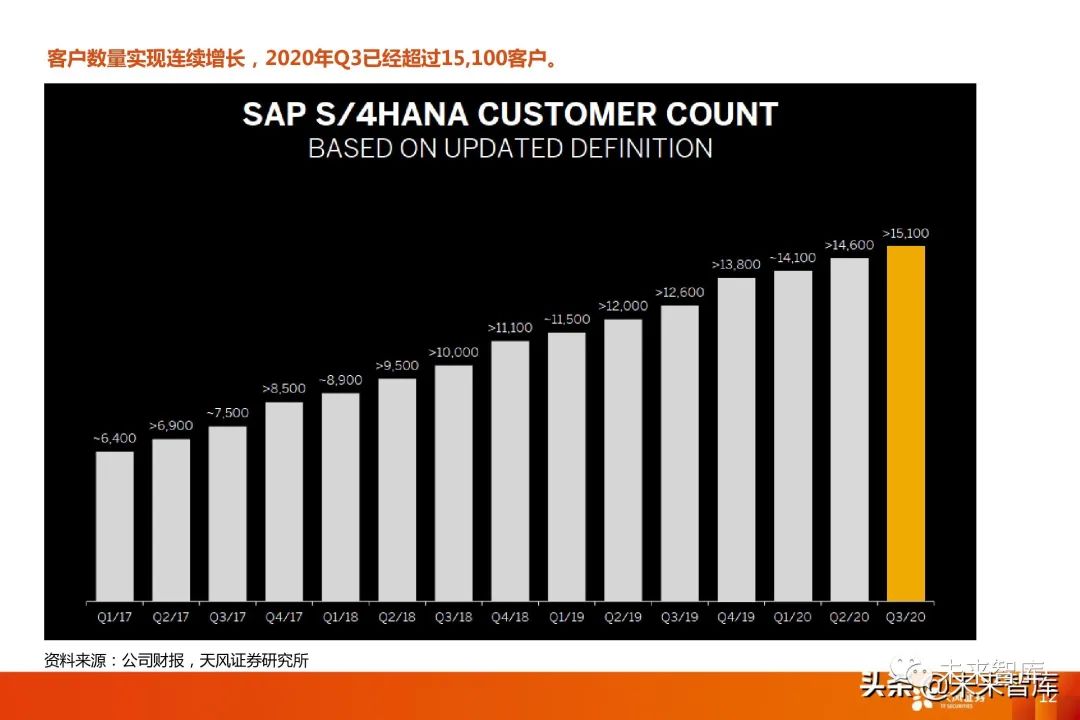

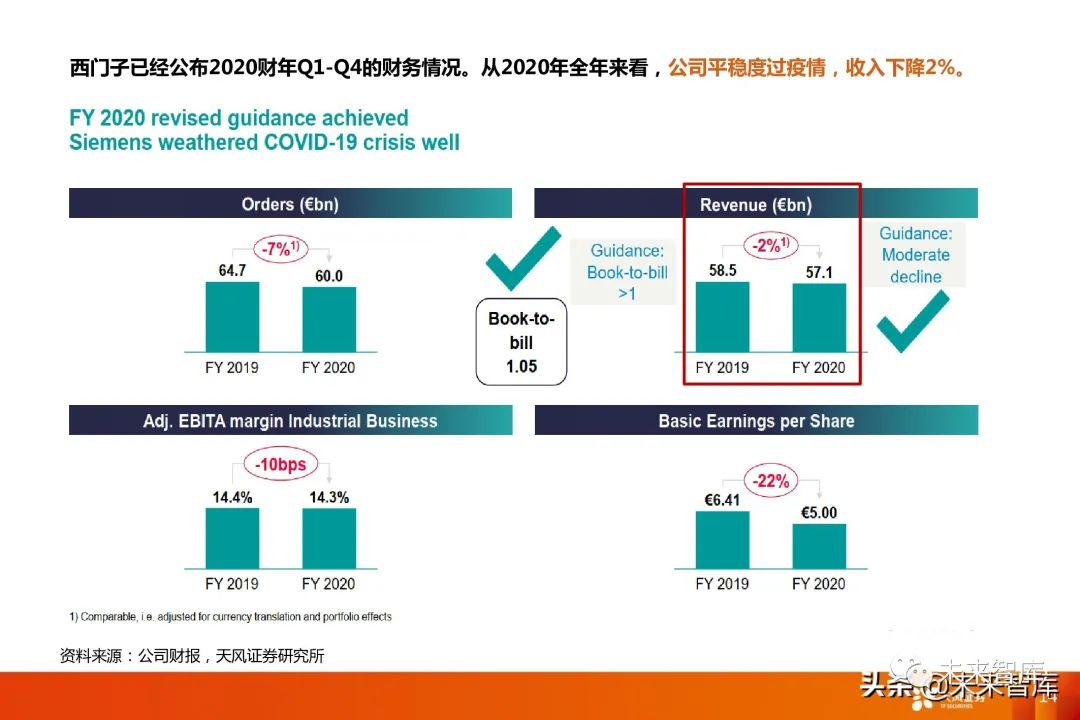

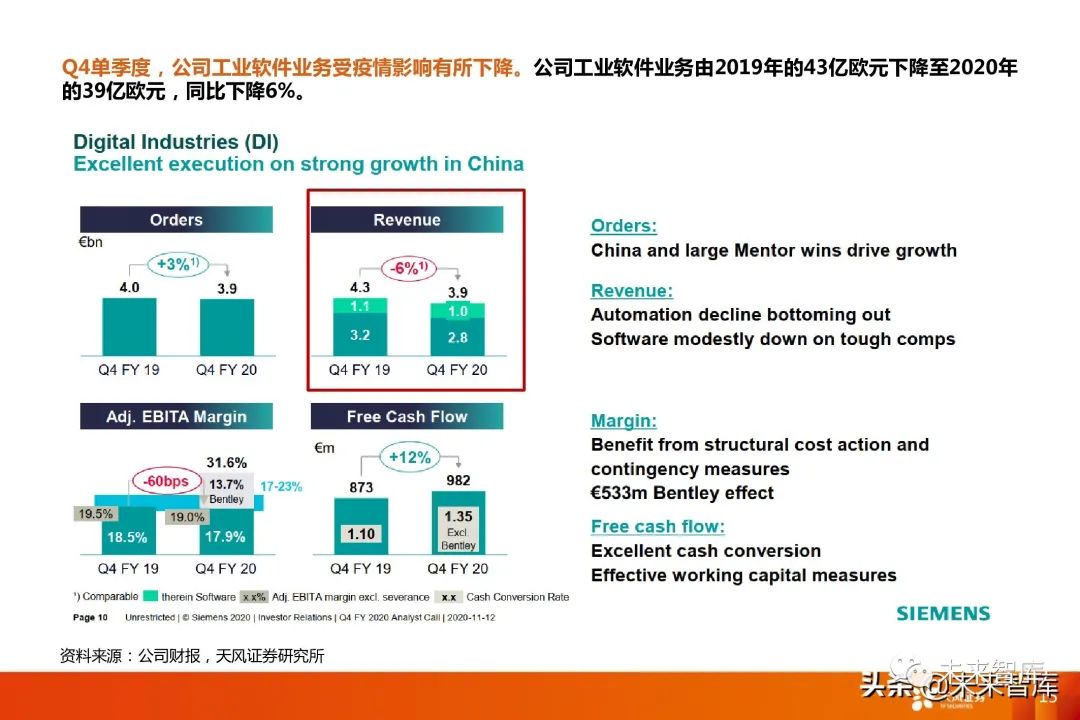

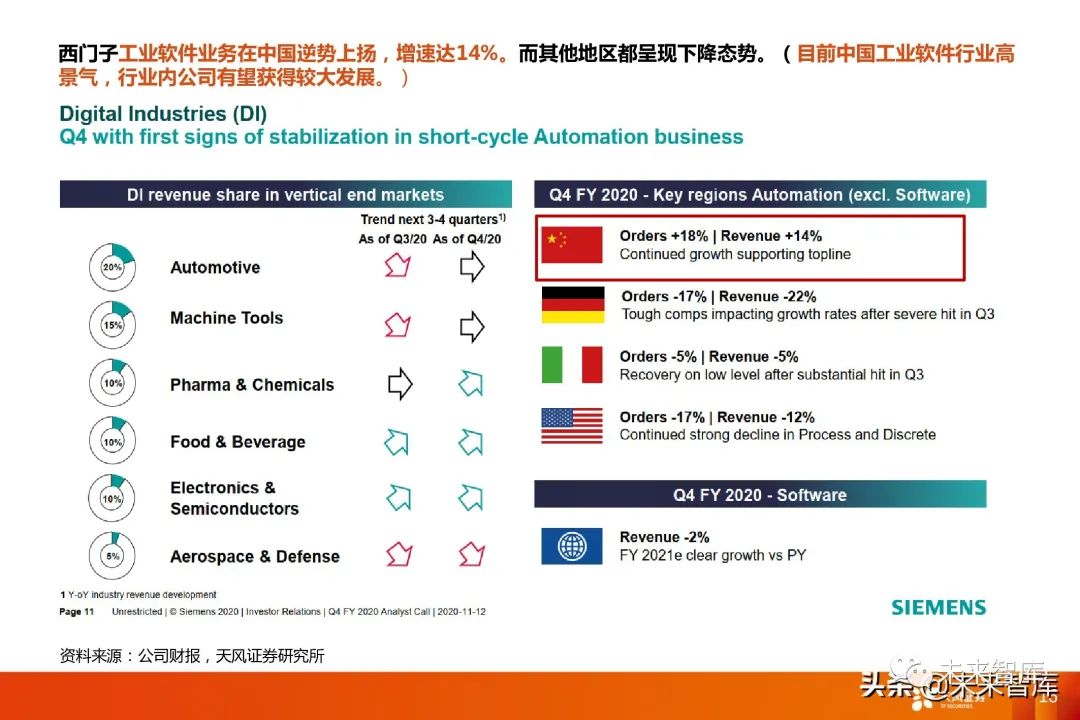

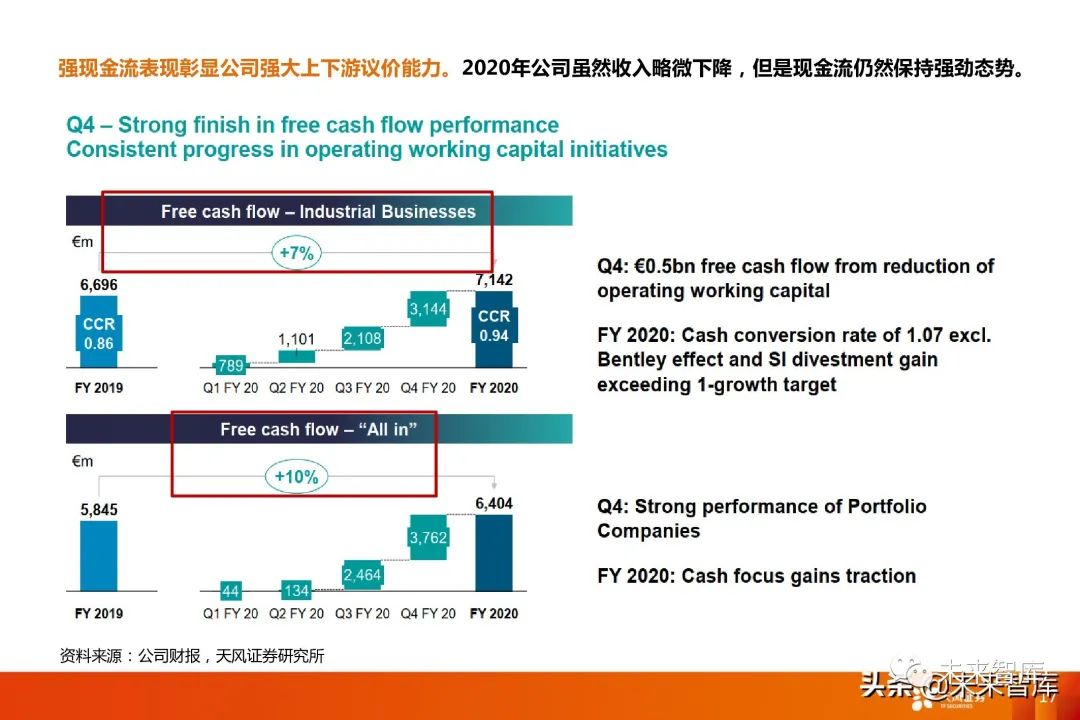

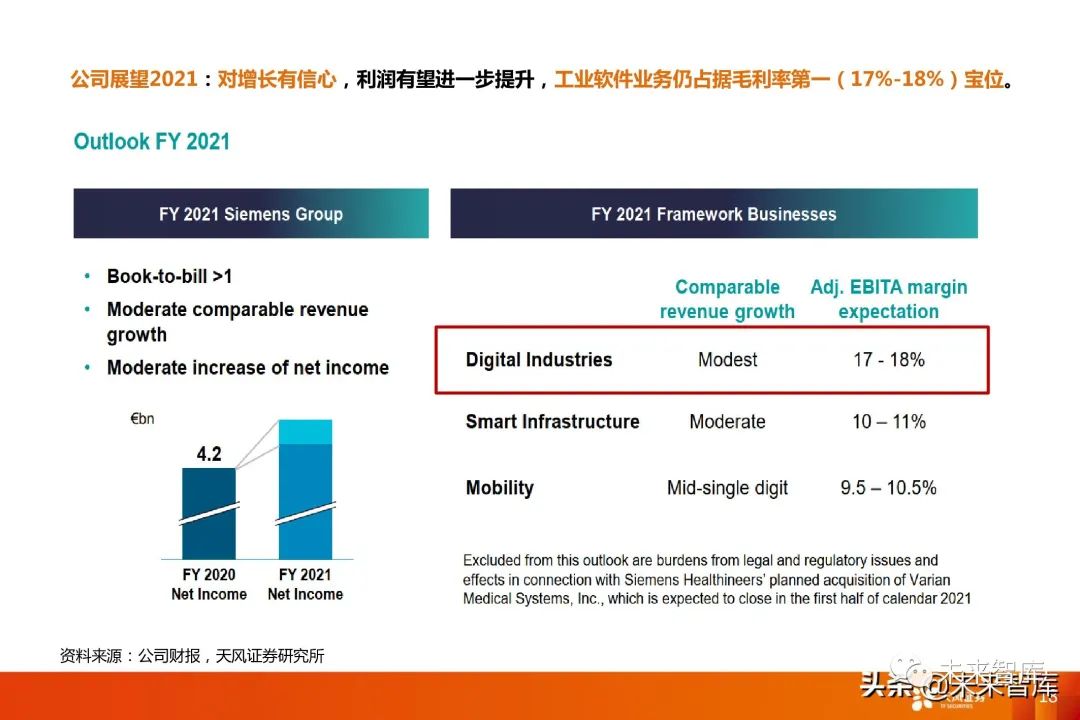

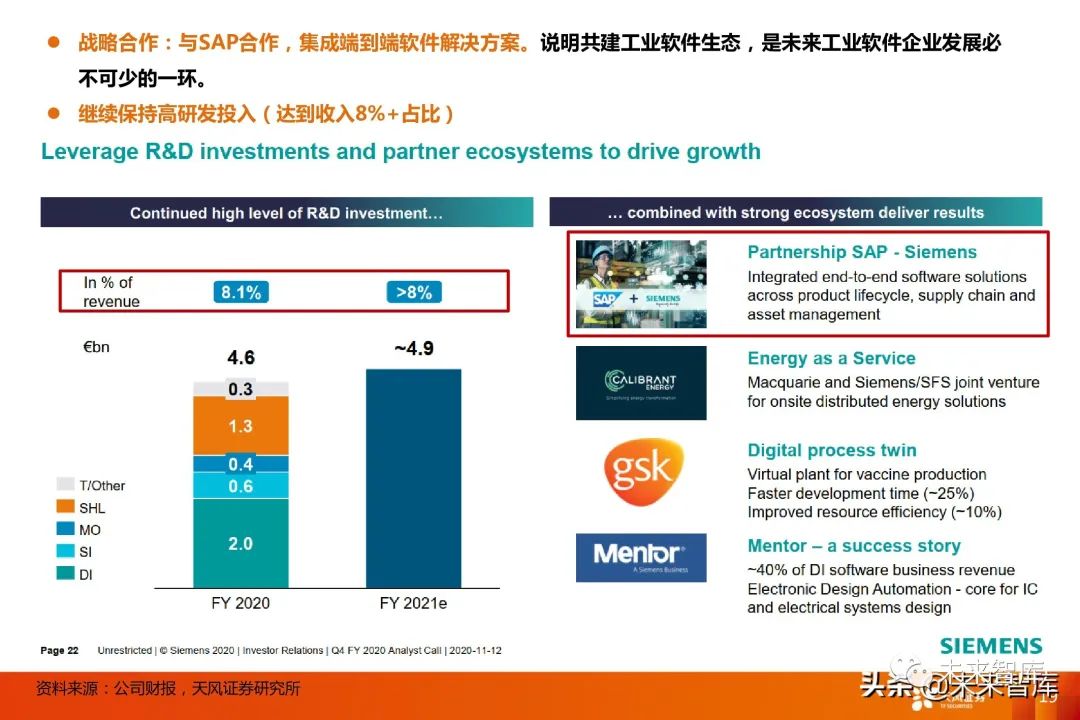

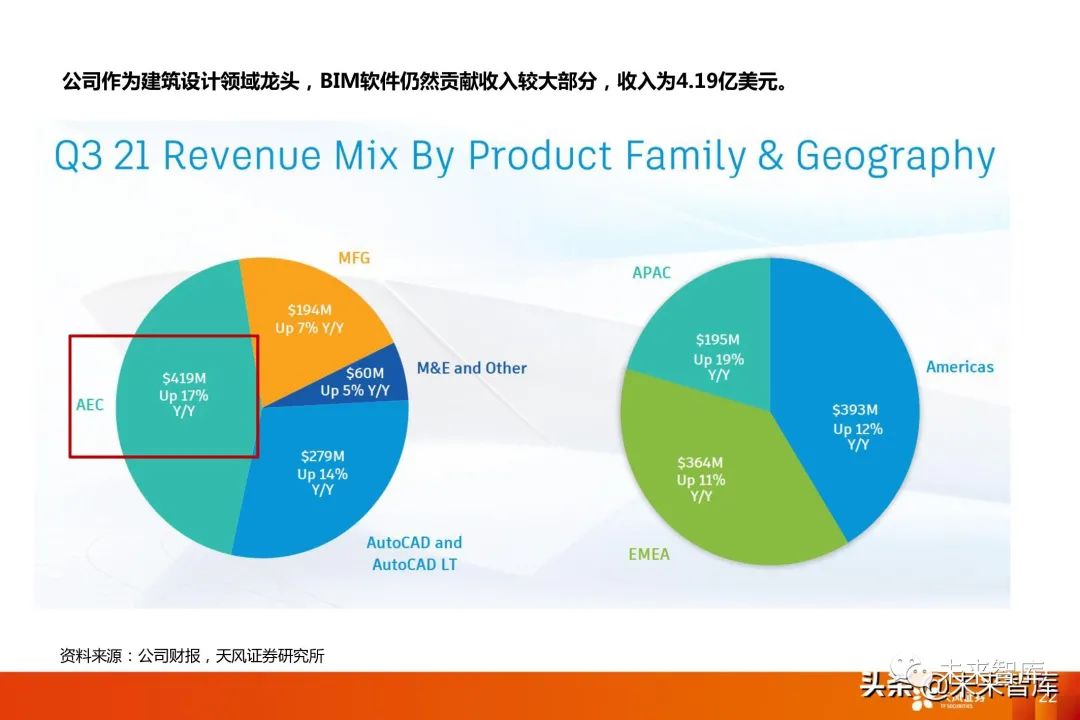

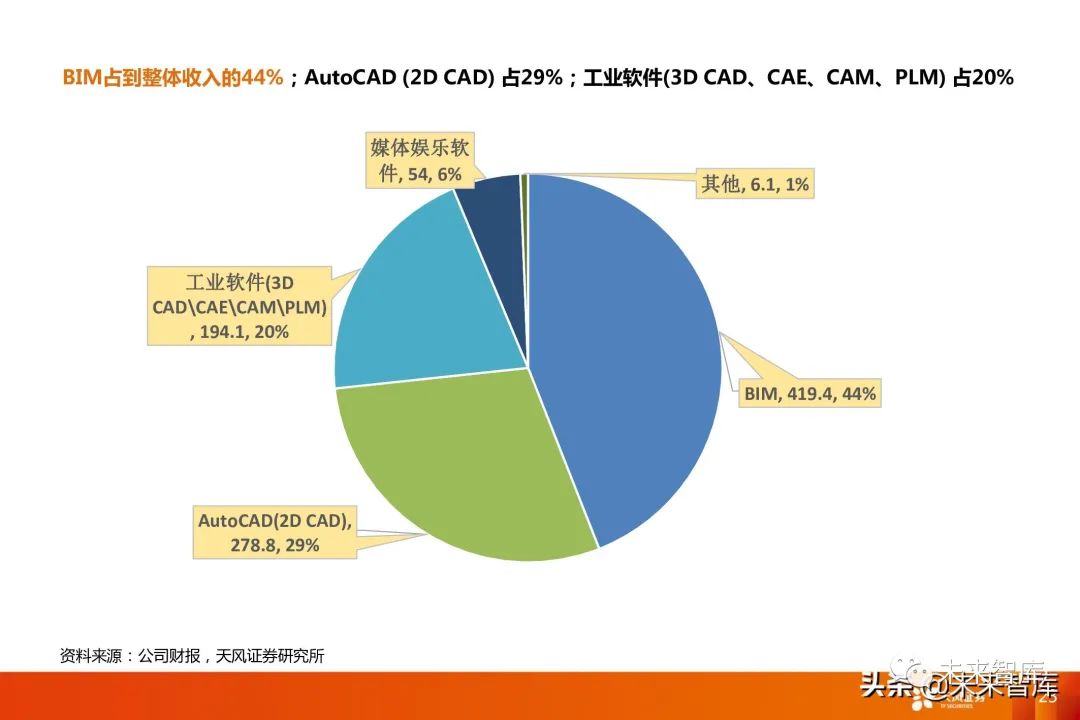

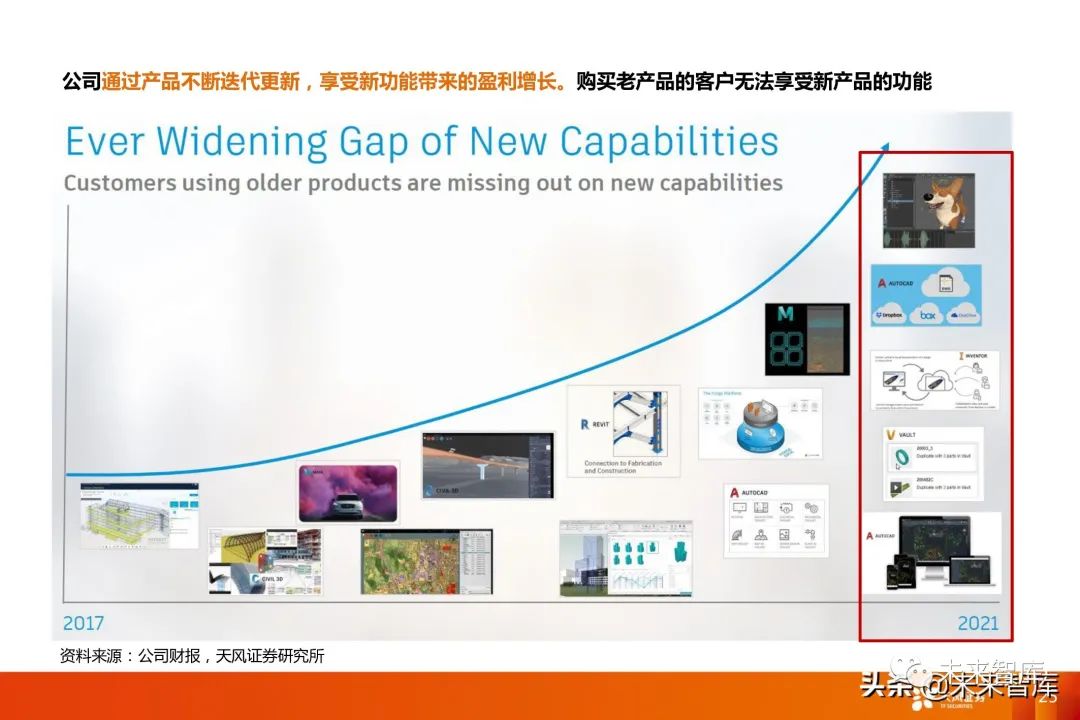

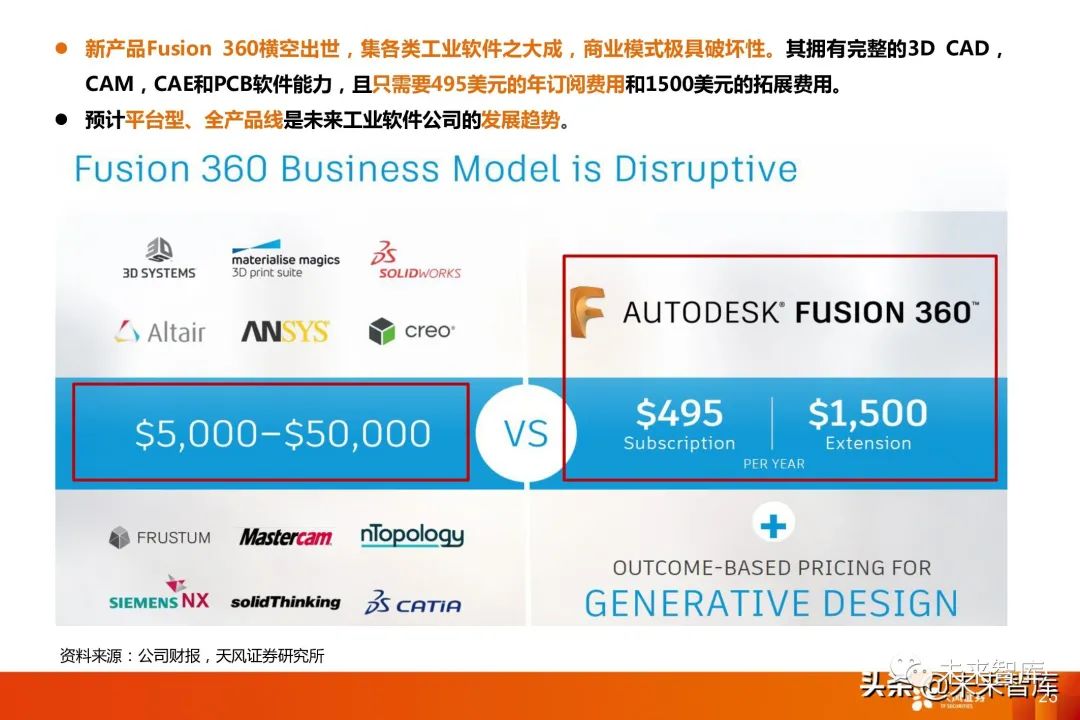

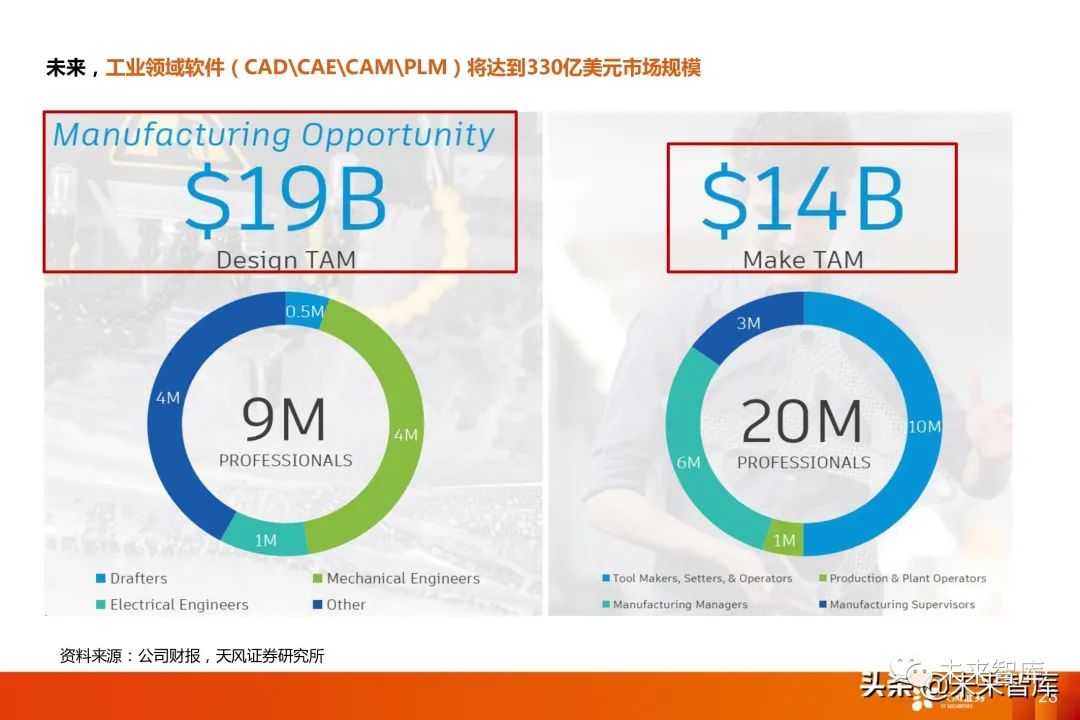

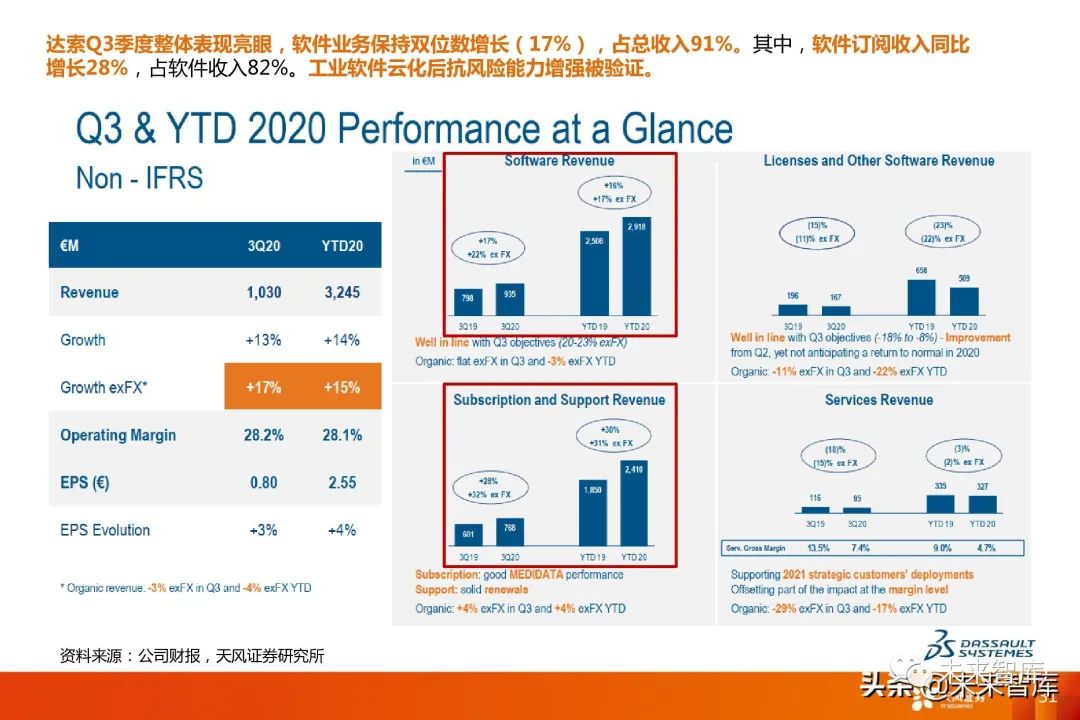

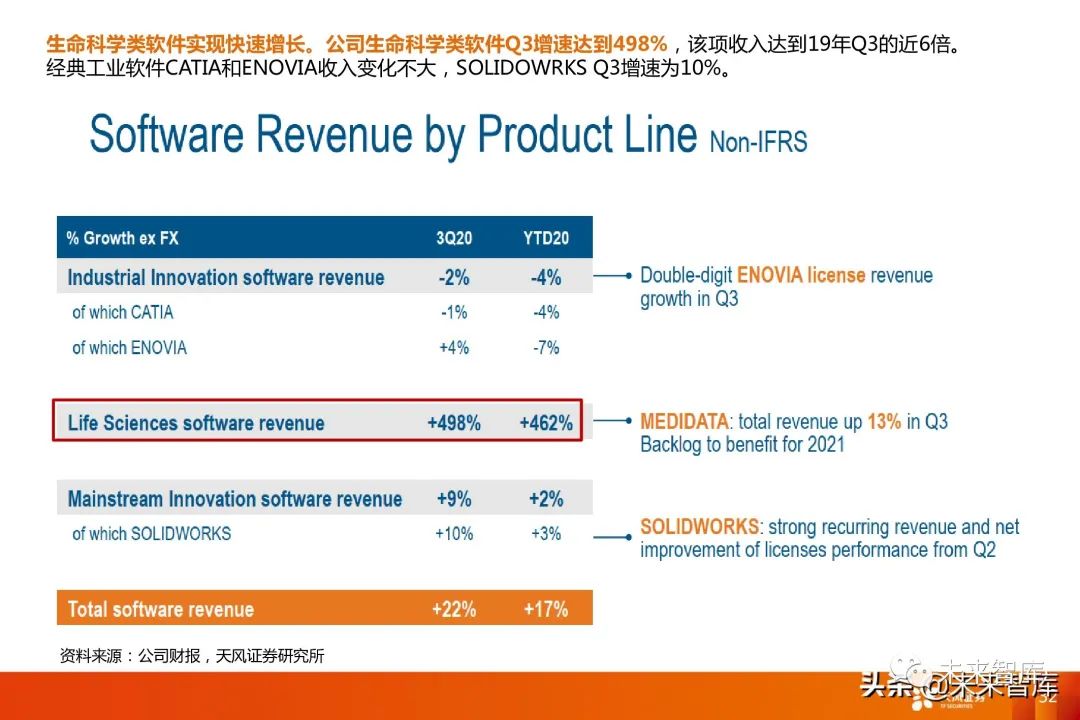

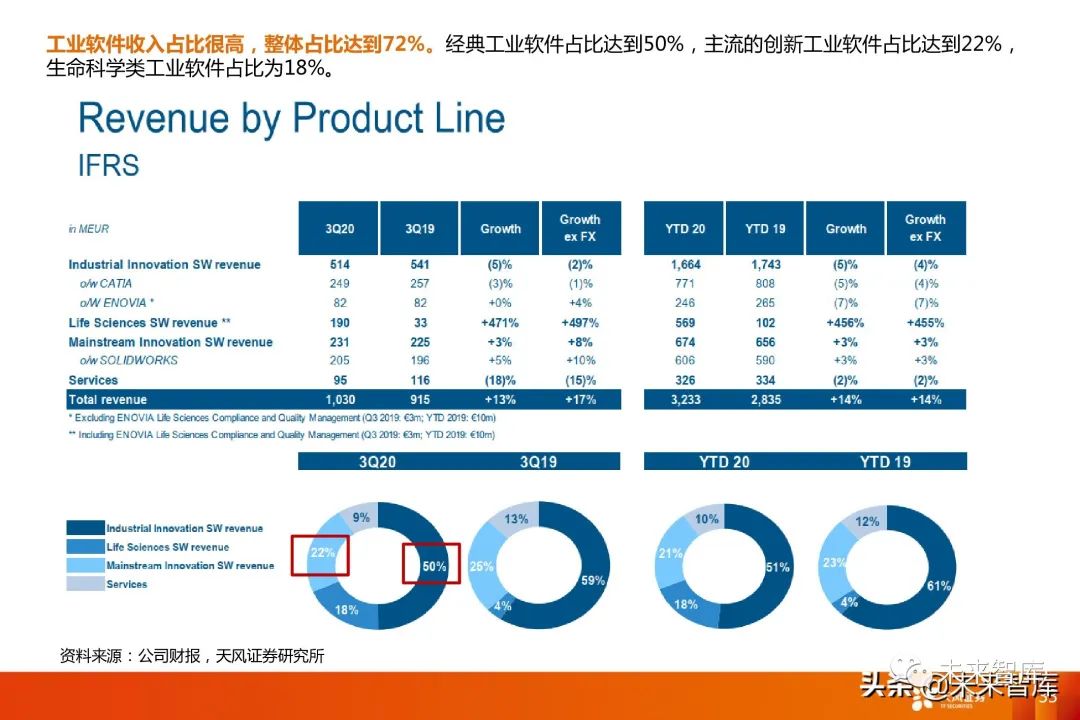

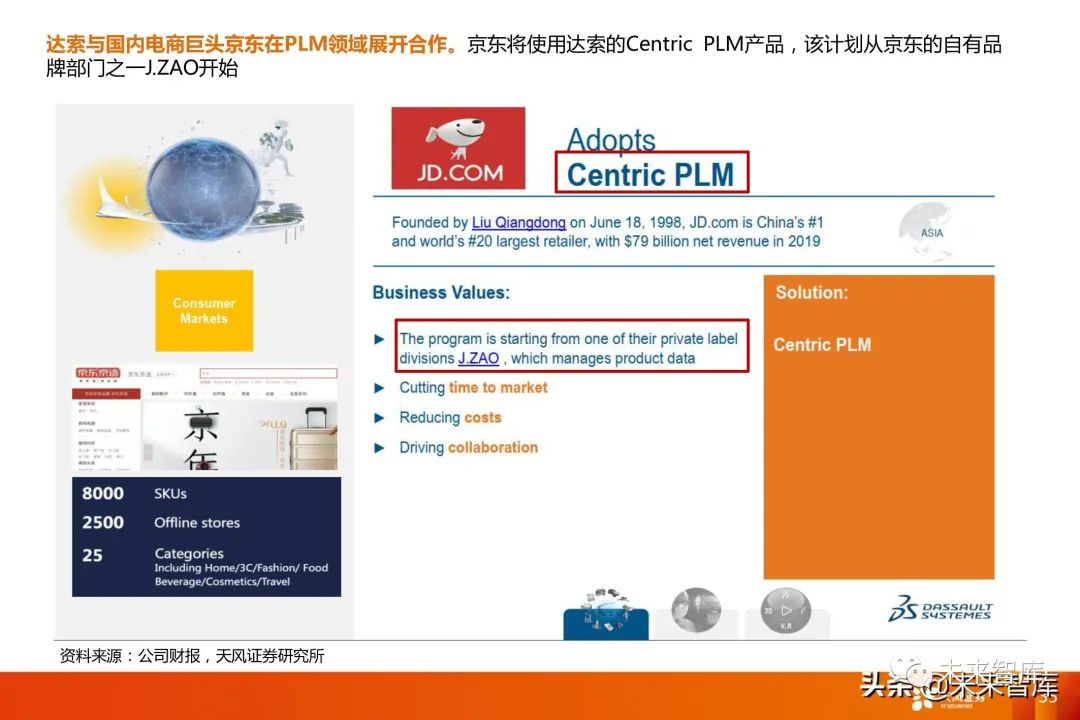

云业务逆势上涨,重要性不断提升,高毛利率典范。Q3总收入、利润呈下降态势,云业务保持双位数增长(11%)。虽然收入利润表现不佳,但其他财务指标依然相当有竞争力。云积压订单增长16%,达到66亿欧元。符合大厂身份的强劲现金流:运营现金流增长54%,达到50.9亿欧元;自由现金流增长79%,至41.7亿欧元。云业务和软件业务占据较大收入份额:85%。云业务一览:云应用程序订阅者数量达到了2.3亿。亚太国家中,中国不是公司云收入的强力贡献地区,可见公司云业务受金蝶、用友等云计算领军企业竞争压力较 大。高毛利率典范:公司云与软件业务毛利率高达80%左右,且呈现上升趋势。(预计未来用友、金蝶等云计算龙头 公司未来毛利率也会上升)。客户数量实现连续增长,2020年Q3已经超过15,100客户。平稳度过疫情,工业软件占据高毛利率宝位,中国业务逆势上扬。西门子已经公布2020财年Q1-Q4的财务情况。从2020年全年来看,公司平稳度过疫情,收入下降2%。Q4单季度,公司工业软件业务受疫情影响有所下降。公司工业软件业务由2019年的43亿欧元下降至2020年 的39亿欧元,同比下降6%。西门子工业软件业务在中国逆势上扬,增速达14%。而其他地区都呈现下降态势。(目前中国工业软件行业高 景气,行业内公司有望获得较大发展。)强现金流表现彰显公司强大上下游议价能力。2020年公司虽然收入略微下降,但是现金流仍然保持强劲态势。公司展望2021:对增长有信心,利润有望进一步提升,工业软件业务仍占据毛利率第一(17%-18%)宝位。战略合作:与SAP合作,集成端到端软件解决方案。说明共建工业软件生态,是未来工业软件企业发展必 不可少的一环。继续保持高研发投入(达到收入8%+占比)。BIM领军,新产品Fusion 360集各类工业软件之大成,商业模 式极具破坏性。收入实现双位数增长。公司Q3单季度实现14.6%的增长,总收入达到9.52亿美元。公司作为建筑设计领域龙头,BIM软件仍然贡献收入较大部分,收入为4.19亿美元。BIM占到整体收入的44%;AutoCAD (2D CAD) 占29%;工业软件(3D CAD、CAE、CAM、PLM) 占20%。从销售端来看,建筑设计类软件(BIM)销售占比达60%。公司通过产品不断迭代更新,享受新功能带来的盈利增长。购买老产品的客户无法享受新产品的功能。新产品Fusion 360横空出世,集各类工业软件之大成,商业模式极具破坏性。其拥有完整的3D CAD, CAM,CAE和PCB软件能力,且只需要495美元的年订阅费用和1500美元的拓展费用。预计平台型、全产品线是未来工业软件公司的发展趋势。行业高景气,广阔市场空间为公司未来增长背书。公司预计,未来,建筑设计领域软件(BIM)将达到310亿美 元市场规模(可以看到中国市场很大)。未来,工业领域软件(CAD\CAE\CAM\PLM)将达到330亿美元市场规模。未来,媒体娱乐软件将达到50亿美元市场规模。软件业务双位数增长,产品云化成为趋势,与京东建立PLM合作。达索Q3季度整体表现亮眼,软件业务保持双位数增长(17%),占总收入91%。其中,软件订阅收入同比 增长28%,占软件收入82%。工业软件云化后抗风险能力增强被验证。生命科学类软件实现快速增长。公司生命科学类软件Q3增速达到498%,该项收入达到19年Q3的近6倍。经典工业软件CATIA和ENOVIA收入变化不大,SOLIDOWRKS Q3增速为10%。工业软件收入占比很高,整体占比达到72%。经典工业软件占比达到50%,主流的创新工业软件占比达到22%, 生命科学类工业软件占比为18%。中国地区景气度高,保持双位数以上的增长领先亚洲;美国是收入增速(46%)与占比(38%)均保持最高的地区, 但主要是由于生命科学类软件的快速增长,与工业软件无关。达索与国内电商巨头京东在PLM领域展开合作。京东将使用达索的Centric PLM产品,该计划从京东的自有品 牌部门之一J.ZAO开始。达索加快上云步伐,由四大产品线构成3D Experience平台已经可以通过云平台在建筑,飞机、汽车等领域进 行数字化设计(预计中国工业软件公司,如中望软件等,未来上云只是时间问题)飞机、汽车等利用3D Experience云平台完成。业绩超预期,CAD\PLM\IOT强力增长,与罗克韦尔达成战略合作。ARR、收入、现金流表现均超预期,收入实现双位数增长(16%)。CAD业务、PLM业务、IOT业务和与罗克韦尔的合作是ARR增长的主要原因。CAD业务层面,亚太地区引领市场表现。即将推出CREO 7。目前PTC的PLM在医疗设备和A&D市场需求保持高位。IOT项目是公司新的业绩增长点,21年预计势头强劲;在2020年Gartner工业物联网平台魔力象限中被评为“领 导者”。从地区来看,亚洲引领增长,欧美增长相对较缓。重要合作事件:与同为MES巨头的罗克韦尔达成战略合作。罗克韦尔是公司关键技术合作伙伴,也是目前PTC最 大的代理商之一。与微软和Ansys达成战略合作。PTC将自身产品嵌入微软Azure中;并在自身产品Creo中运用了 Ansys的技术。利润翻倍,云业务受高度重视且快速增长。2020年全年,AVEVA利润快速增长,实现翻倍(97%),达到9200万英镑。公司继续推动业务模式向订购过渡。目前公司订阅收入占比达到38%。愿景很伟大,要通过工业软件帮助工厂塑造未来。在世界多个国家,多个行业有布局。云化步伐加速,公司从战略上高度重视。2020新增98家云产品客户,同比增长165%。(预计鼎捷、赛意等国内 MES公司未来也将转云)。重视研发,共投入1.2亿英镑进行研发。云和AI产品投入2500万英镑研发费用。收购 AssetPlus,提升人工智能方向能力;新产品发布:推出针对离散制造业的需求而设计的AVEVA离散精益管理套件;云功能加速上线:支持跨软件上云协作。强调MES制造执行系统作用,认为利用MES可实现批量个性化的新功能。对工业数据可视化和人工智能十分关注。“高景气高市值、云化一体化、生态共建、抗风险能力增强”定 义中国工业软件未来十年。对标海外龙头,中国工业软件公司未来有望高市值。海外已有千亿美元以上市值的工业软件公司,对标海外龙头,中国工业软件公司未来有望高市值:海外工业软件 巨头SAP估值达到1490亿美元,西门子也达到了1162亿美元;欧特克、达索的市值也在500亿美元以上。云化一体化是中国工业软件公司未来趋势。外海巨头产品云化趋势明显,同时,产品逐步开始一体化、全产品线进程。预计云化一体化也是中国工业软件公 司未来趋势。共建生态、拥抱生态是国内工业软件公司的必由之路。海外龙头工业软件公司彼此达成战略合作,共建生态:例如最新季度财报披露,西门子与SAP达成战略合作、 PTC与微软、Ansys达成战略合作。对于国内工业软件公司来说,融入生态体系十分关键。云化抗风险能力增强得到验证,国内工业软件公司未来可期。我们通过分析6家海外龙头公司最新业绩情况,发现几家海外龙头公司都平稳度过疫情,财务未受较大影响。我们认 为这与海外龙头云化程度较高,抗风险能力更高有关。以此推测,中国工业软件公司未来抗风险能力也将提高。报告节选: